Norges Banks komité for pengepolitikk og finansiell stabilitet besluttet på møtet 20. mars å holde styringsrenten uendret på 4,5 prosent. Slik komiteen nå vurderer utsiktene og risikobildet, vil styringsrenten trolig holdes på dette nivået en god stund fremover.

Lavere prisvekst internasjonalt

Konsumprisveksten hos våre viktigste handelspartnere avtok gjennom fjoråret, men den er fortsatt over sentralbankenes mål på 2 prosent. Prisveksten på varer har falt videre siden forrige rapport, mens prisveksten på tjenester har holdt seg oppe. Den underliggende prisveksten hos handelspartnerne har avtatt om lag som anslått. Prisene på gass og kraft har også avtatt, og fremtidsprisene er lavere enn i desember. Oljeprisen har derimot steget siden forrige rapport. Uroligheter i Rødehavet har bidratt til at prisen for å frakte varer fra Asia til Europa har økt, men prisen er fortsatt klart lavere enn i kjølvannet av pandemien.

Den økonomiske veksten hos våre handelspartnere samlet sett var lav i 2023, og presset i økonomiene avtok. I fjerde kvartal var aktiviteten litt høyere enn anslått i forrige rapport. I USA var det sterk vekst, mens veksten var nær null hos flere av våre handelspartnere i Europa. Arbeidsledigheten har holdt seg lav.

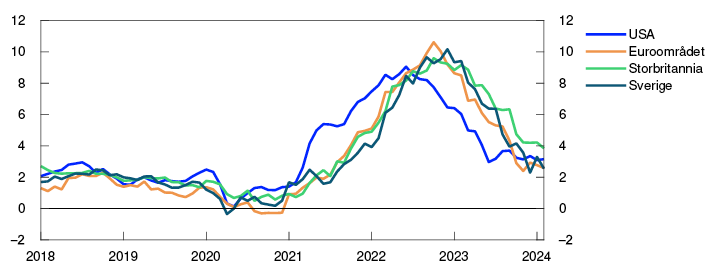

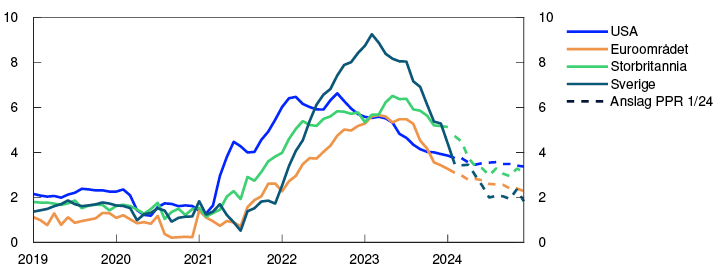

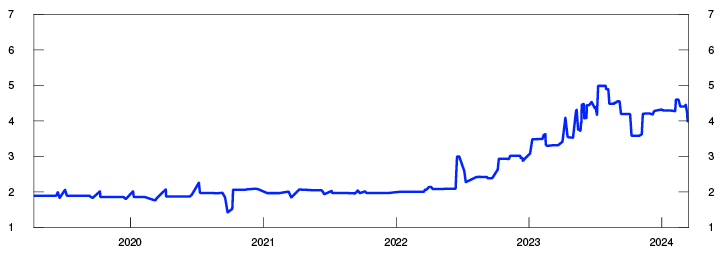

Konsumpriser. Tolvmånedersvekst. Prosent

Høyere styringsrenteforventninger og sterkere krone

Sentralbankene hos våre viktigste handelspartnere har holdt renten i ro siden desember. I markedet er det forventede tidspunktet for første rentenedsettelse skjøvet noe ut i tid. Markedsprisingen indikerer nå forventninger om at sentralbankene vil begynne å sette ned rentene i sommer. Rentene på langsiktige statsobligasjoner er lite endret siden forrige rapport, mens aksjeindeksene i flere land har steget.

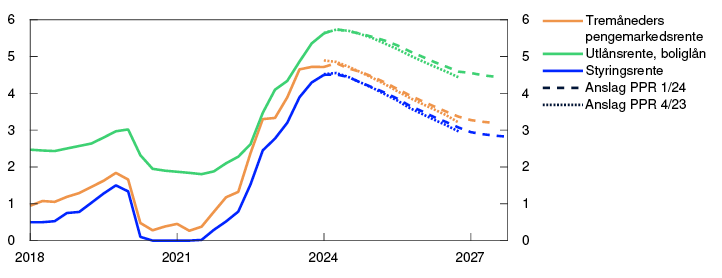

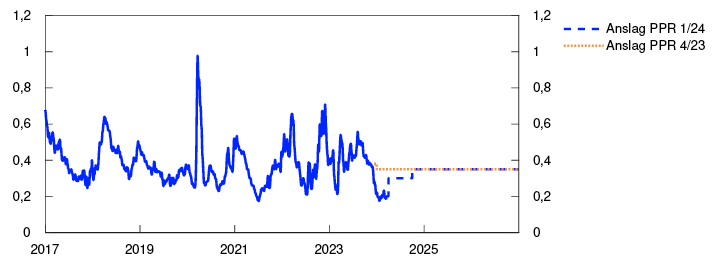

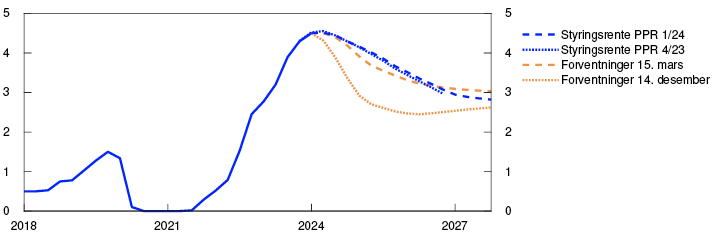

Styringsrenteforventningene her hjemme har steget siden desember. Markedsprisingen indikerer nå forventninger om at renten vil settes ned i løpet av høsten. Markedsrentene har steget mer hjemme enn ute. Kronen har styrket seg mer enn anslått. Påslaget i norsk pengemarkedsrente har falt og er lavere enn anslått.

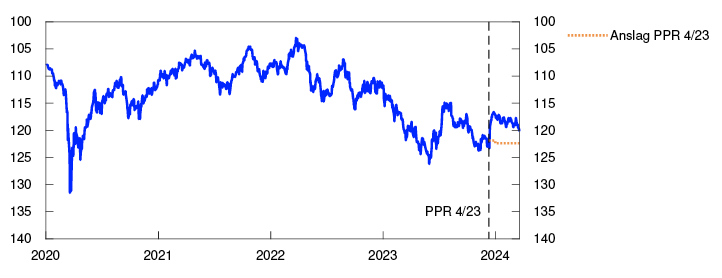

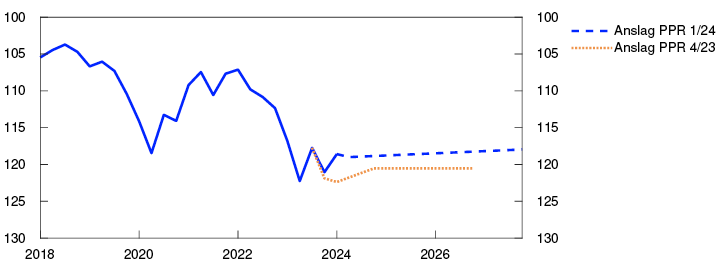

Importveid valutakursindeks. I-44

Presset i norsk økonomi har avtatt

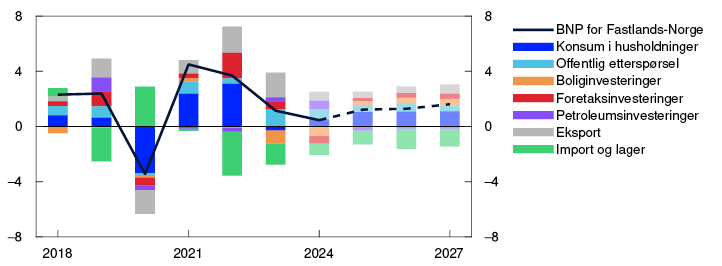

Det er lav vekst i norsk økonomi. Gjennom fjoråret ble den økonomiske veksten dempet av en nedgang i husholdningenes konsum og et stort fall i boliginvesteringene. Siden forrige rapport har BNP for Fastlands-Norge vært høyere enn anslått. Både husholdningenes konsum og offentlig etterspørsel har vært høyere enn ventet. På den annen side har boliginvesteringene falt kraftig og vært lavere enn ventet.

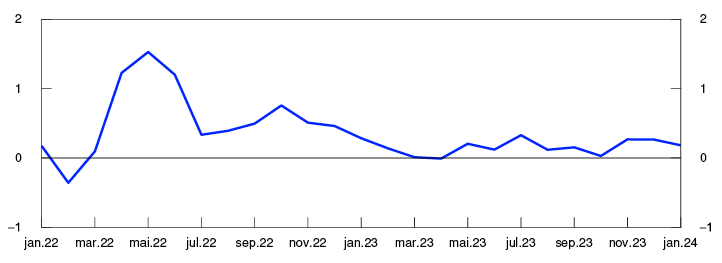

BNP for Fastlands-Norge. Glidende tremånedersvekst. Prosent

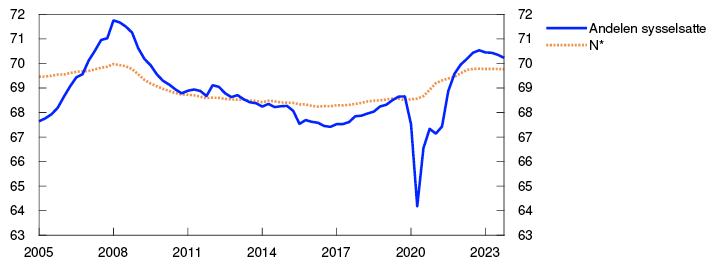

Presset i norsk økonomi har avtatt, og kapasitetsutnyttingen samlet sett er nå trolig nær et normalt nivå. Andelen av befolkningen som er i jobb har etter pandemien økt til et høyt nivå, men det siste året har andelen avtatt noe. Sysselsettingen har likevel vært høyere enn anslått i forrige rapport. Arbeidsledigheten har steget litt det siste året. Den registrerte arbeidsledigheten er fortsatt lav og var i februar uendret på 1,9 prosent. Arbeidskraftundersøkelsen har vist en svakere utvikling de siste månedene enn andre indikatorer for arbeidsmarkedet. Kontaktene i vårt regionale nettverk rapporterer at det de siste to årene gradvis har blitt lettere å få tak i arbeidskraft. Andelen bedrifter som sier at mangel på arbeidskraft begrenser produksjonen, endret seg lite fra fjerde til første kvartal.

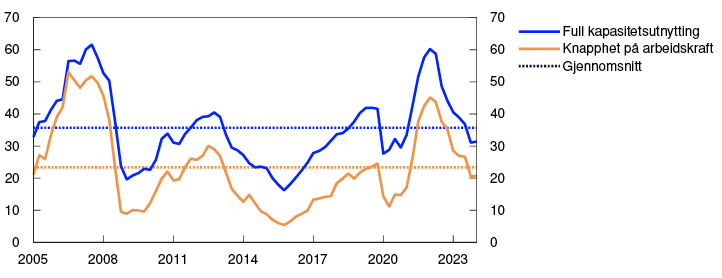

Kapasitetsutnytting og knapphet på arbeidskraft ifølge Regionalt nettverk. Andeler i prosent

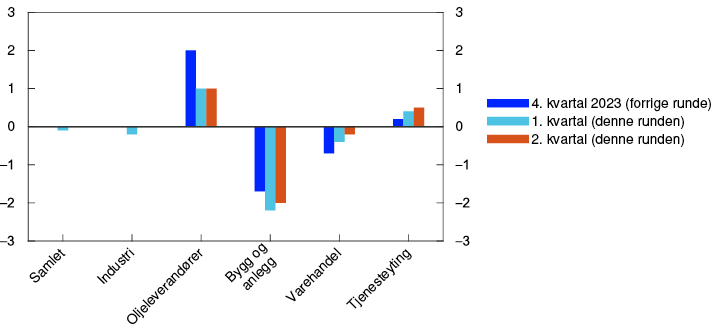

Bedriftene i nettverket venter samlet sett om lag uendret aktivitet frem til sommeren, men det er store forskjeller mellom næringene. Høye investeringer i petroleumsnæringen gir fortsatt vekst i oljeleverandørnæringen, og de tjenesteytende næringene venter at aktiviteten vil øke fremover. Både varehandelen og bygge- og anleggsnæringen venter ytterligere fall i aktiviteten i andre kvartal, men flere varehandelsbedrifter melder nå om litt lysere utsikter. Salget av nye boliger er fortsatt på et svært lavt nivå. I bruktboligmarkedet har prisene steget og vært høyere enn anslått. Antallet usolgte boliger har avtatt, men er fortsatt høyere enn et historisk gjennomsnitt.

Vi venter lav vekst i norsk økonomi gjennom første halvdel av 2024, men aktiviteten ser ut til å bli litt høyere enn anslått i forrige rapport. Veksten i husholdningenes konsum ventes å holde seg svak gjennom første halvår, før den tiltar over sommeren. Vi venter at salget av nye boliger gradvis tar seg opp, og at boliginvesteringene begynner å øke igjen i andre halvår. Høye petroleumsinvesteringer, videre oppgang i eksporten og høy offentlig etterspørsel ventes å holde aktiviteten i norsk økonomi oppe i år. Kapasitetsutnyttingen samlet sett ventes å avta til noe under et normalt nivå.

Prisveksten er fortsatt høy

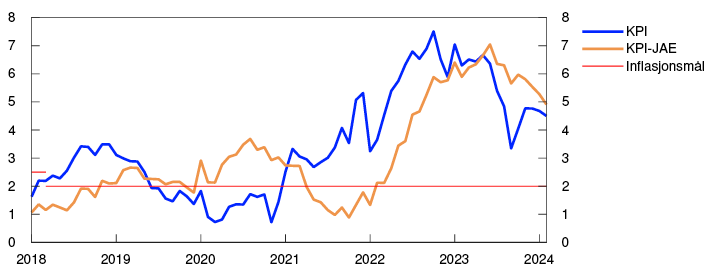

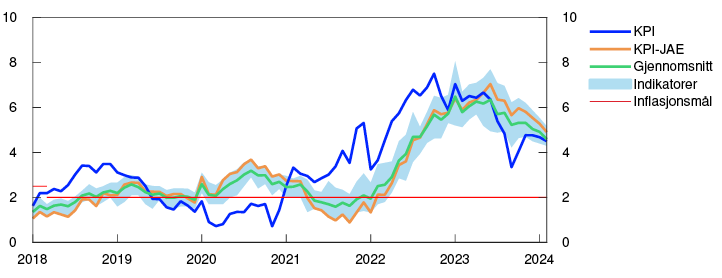

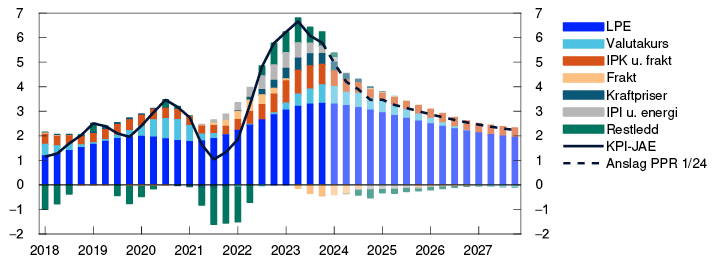

Prisveksten har avtatt videre siden forrige rapport, men er fortsatt høy. I februar var tolvmånedersveksten i den samlede konsumprisindeksen (KPI) 4,5 prosent, som var lavere enn anslått. Gjennomsnittet av ulike indikatorer for underliggende inflasjon falt videre fra januar til februar. Tolvmånedersveksten i konsumprisindeksen justert for avgiftsendringer og uten energivarer (KPI-JAE) var 4,9 prosent i februar, også den lavere enn anslått. Prisveksten på varer har avtatt, mens prisveksten på tjenester har holdt seg oppe de siste månedene.

Prisveksten ser ut til å bli lavere i år enn tidligere anslått. De internasjonale prisimpulsene til konsumvarer i Norge ser ut til å være noe svakere enn tidligere lagt til grunn. I tillegg vil en sterkere krone enn tidligere anslått og lavere energipriser dempe prisveksten fremover.

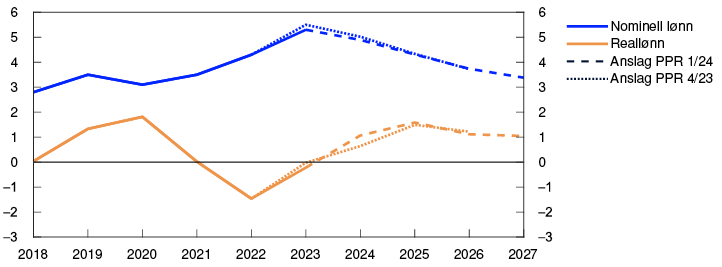

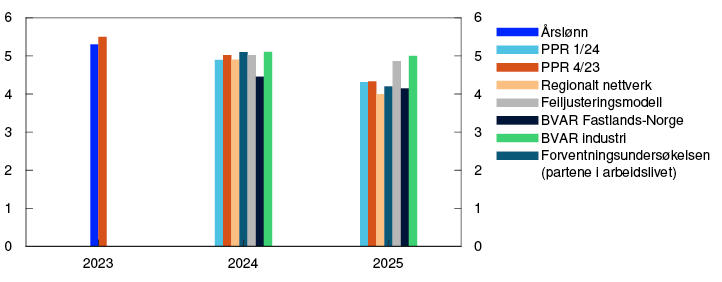

Lønnsveksten i 2023 økte til 5,2 prosent, som var lavere enn anslått. Både Regionalt nettverk og Norges Banks forventningsundersøkelse indikerer at lønnsforventningene for 2024 har økt, og partene i arbeidslivet venter i gjennomsnitt en lønnsvekst rundt 5 prosent. Vi venter en årslønnsvekst i 2024 på 4,9 prosent.

Ifølge forventningsundersøkelsen ligger de langsiktige forventningene til prisveksten fortsatt høyere enn inflasjonsmålet på 2 prosent, og forventningene økte litt i første kvartal.

KPI og KPI-JAE. Tolvmånedersvekst. Prosent

Uendret rente på 4,5 prosent

Målet for pengepolitikken er en årsvekst i konsumprisene som over tid er nær 2 prosent. Inflasjonsstyringen skal være fremoverskuende og fleksibel, slik at den kan bidra til høy og stabil produksjon og sysselsetting samt til å motvirke oppbygging av finansielle ubalanser.

Komiteens vurdering er at det er behov for å holde renten på dagens nivå en god stund fremover for å bringe prisveksten tilbake til målet innen rimelig tid. Pengepolitikken virker innstrammende, og det er lav vekst i norsk økonomi. Prisveksten avtar, men inflasjonen er fortsatt klart over målet. Bedriftenes kostnader har økt mye de siste årene, og høy lønnsvekst og kronesvekkelsen gjennom fjoråret vil bidra til å holde prisveksten oppe fremover.

Siden forrige rapport har aktiviteten i norsk økonomi vært høyere enn ventet, og prisveksten har vært lavere enn anslått. I vurderingen av renteutsiktene var komiteen opptatt av at dersom renten settes ned for tidlig, kan prisene fortsette å stige raskt, blant annet fordi kronen kan svekke seg. På den annen side kan en for høy rente bremse økonomien mer enn nødvendig. Komiteen mener at en renteutvikling om lag som prognosen i forrige rapport, gir en god avveiing mellom målene i pengepolitikken.

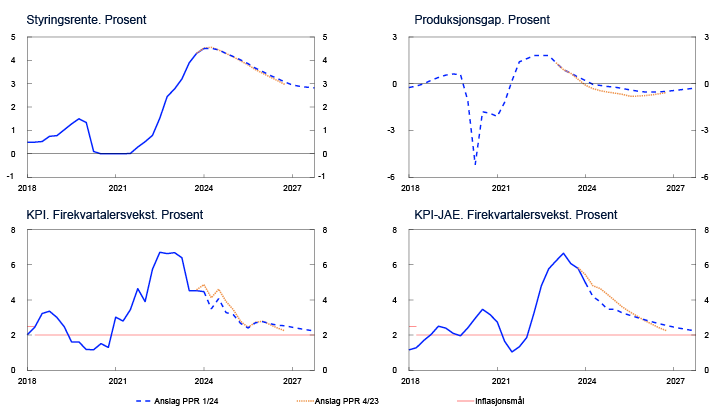

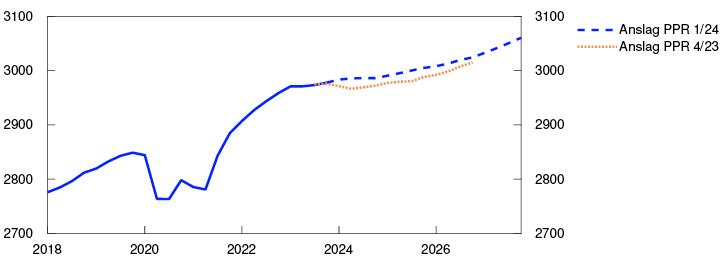

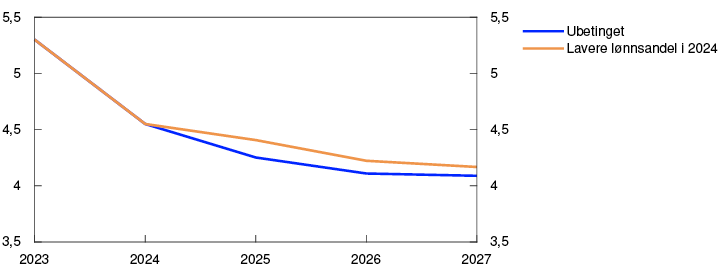

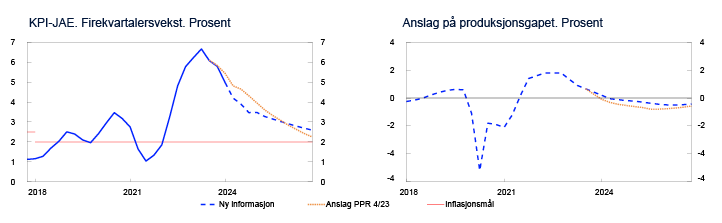

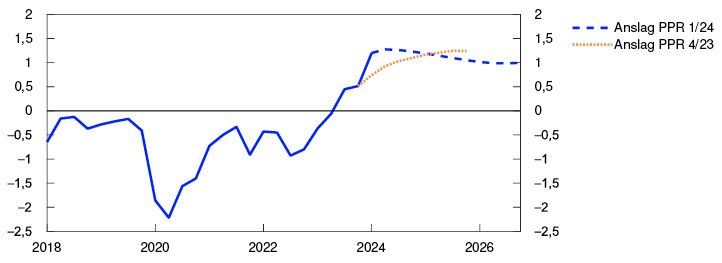

Prognosen i denne rapporten indikerer en styringsrente som blir liggende på 4,5 prosent frem til høsten, før den gradvis avtar. Den økonomiske veksten ventes å holde seg lav gjennom første halvdel av 2024, før den tar seg opp. Arbeidsledigheten vil trolig øke noe, men litt mindre enn anslått i forrige rapport. Inflasjonen ventes å avta noe raskere i år enn tidligere anslått og nærme seg 2 prosent mot slutten av 2027.

Det er usikkerhet om den videre utviklingen i norsk økonomi. I diskusjonen av risikobildet var komiteen opptatt av de store forskjellene mellom de ulike næringene og hvordan de påvirker utsiktene for økonomien. Dersom kostnadsveksten holder seg oppe eller kronen blir svakere enn anslått, kan prisveksten holde seg høy lenger enn vi nå ser for oss. Da er komiteen beredt til å heve renten igjen. Dersom vi får en kraftigere oppbremsing i norsk økonomi eller inflasjonen faller raskere, kan renten bli satt ned tidligere enn vi nå ser for oss.

Komiteen besluttet enstemmig å holde styringsrenten uendret på 4,5 prosent. Slik komiteen nå vurderer utsiktene og risikobildet, vil styringsrenten trolig holdes på dette nivået en god stund fremover.

Ida Wolden Bache

Pål Longva

Øystein Børsum

Ingvild Almås

Steinar Holden

20. mars 2024

1 Periode: Januar 2018 – februar 2024

2 Periode: 1. januar 2020 – 19. mars 2024. Høyere indeksverdi for I-44 betyr svakere kronekurs. Aksene er invertert.

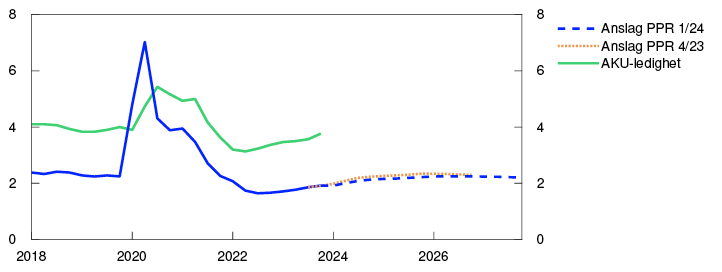

3 Periode: Januar 2022 – januar 2024.

4 Periode: 1. kv. 2005 – 1. kv. 2024. Andel av kontaktene som vil ha noen eller betydelige problemer med å møte vekst i etterspørselen og andel av kontaktene som svarer at knapphet på arbeidskraft begrenser produksjonen. Spørsmålet om arbeidskraft er bare stilt til de bedriftene som har oppgitt å ha full kapasitetsutnytting, men serien viser andelen av alle kontaktene i intervjurunden.

5 Periode: Januar 2018 – februar 2024. KPI-JAE: KPI justert for avgiftsendringer og uten energivarer.

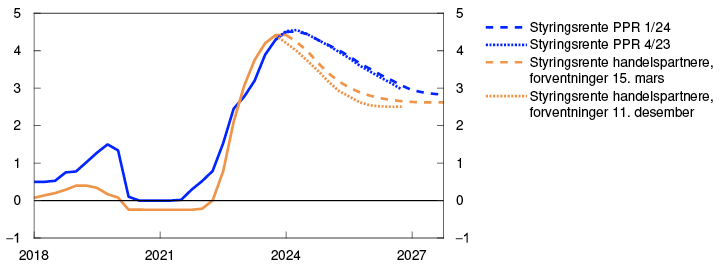

6 Periode: 1. kv. 2018 – 4. kv. 2027. Anslag fra 4. kv. 2023 for PPR 4/23 og 1. kv. 2024 for PPR 1/24 for styringsrente, KPI og KPI-JAE. Produksjonsgapet måler den prosentvise forskjellen mellom BNP for Fastlands-Norge og anslått potensielt BNP for Fastlands-Norge. KPI-JAE: KPI justert for avgiftsendringer og uten energivarer.

1. Internasjonal økonomi

Konsumprisveksten hos våre handelspartnere har avtatt markert siden toppen, og vi anslår at den underliggende prisveksten vil avta videre. BNP-veksten hos handelspartnerne samlet var lav i fjor, men anslås å ta seg opp i løpet av inneværende år. Styringsrenteforventningene hos handelspartnerne er litt høyere enn i desember, mens de langsiktige rentene er lite endret.

Underliggende konsumprisvekst ventes å avta videre

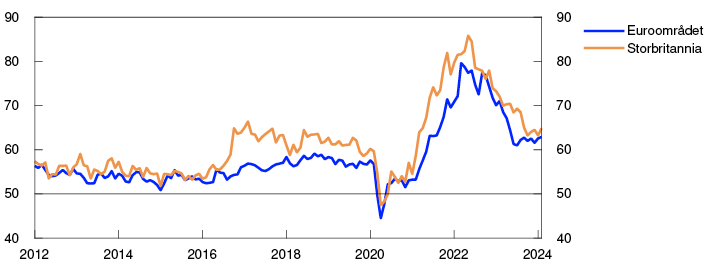

Siden toppen i slutten av 2022 har samlet konsumprisvekst falt betydelig hos alle våre viktigste handelspartnere, men de siste månedene har den vært lite endret. Samlet konsumprisvekst var i februar på 2,6 prosent i euroområdet og 3,2 prosent i USA.

Den underliggende konsumprisveksten har fortsatt å falle de siste månedene, særlig i Europa. Tolvmånedersveksten har avtatt til 3,1 prosent i euroområdet og 3,8 prosent i USA. I Storbritannia er inflasjonstakten noe høyere, se figur 1.1. Samlet sett har den underliggende prisveksten hos våre viktigste handelspartnere vært om lag som anslått i desemberrapporten.

Underliggende konsumpriser. Tolvmånedersvekst. Prosent

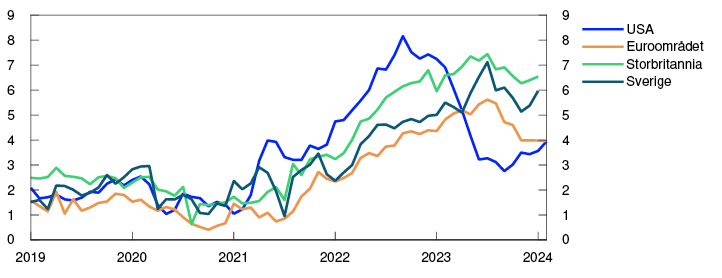

Vareprisveksten er på god vei ned, mens prisveksten på tjenester har holdt seg oppe i flere land de siste månedene, se figur 1.2. I USA er det særlig husleie som holder prisveksten oppe, men også for andre tjenester har prisveksten økt den siste tiden. I Europa er indikatorer for veksten i innkjøpspriser i tjenestesektoren fortsatt høyere enn i årene før pandemien, og de siste månedene har de økt litt, se figur 1.3. Sammen med høy lønnsvekst og svak utvikling i produktiviteten tyder dette på at tjenesteprisveksten trolig holder seg oppe den nærmeste tiden.

Konsumpriser. Tjenester. Tolvmånedersvekst. Prosent

PMI tjenester. Innkjøpspriser

Vi venter at lavere kapasitetsutnytting bidrar til at lønns- og prisveksten gradvis faller i årene fremover. Fortsatt lav arbeidsledighet bidrar til at lønnsveksten de nærmeste årene trolig holder seg over gjennomsnittet fra det siste tiåret før pandemien. Lønnsveksten hos våre viktigste handelspartnere anslås å avta fra 4,9 prosent i fjor til 4 prosent i år. Langsiktige markedsbaserte inflasjonsforventninger har endret seg lite siden forrige rapport og er nær inflasjonsmålene i både USA og euroområdet. Vi anslår at den underliggende prisveksten for våre viktigste handelspartnere samlet avtar fra 5,3 prosent i fjor til 3 prosent i år og til litt over 2 prosent i 2026. Anslagene for lønns- og prisveksten er lite endret fra desemberrapporten, se tabell 1 i vedlegget.

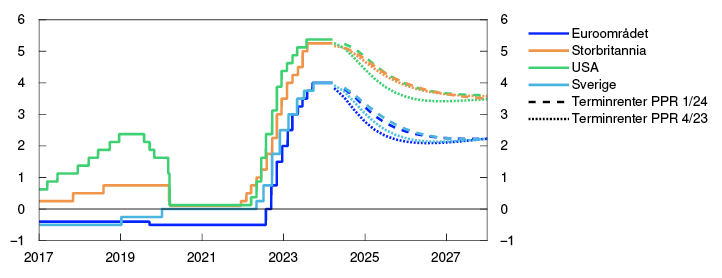

Styringsrenteforventningene ute har økt litt

Sentralbankene hos våre viktigste handelspartnere har holdt styringsrentene i ro det siste halvåret. Flere sentralbanker fremhever at det ikke blir aktuelt å redusere renten før de er tryggere på at inflasjonen er under kontroll.

Styringsrenteforventningene i markedet indikerer at de første rentekuttene ute vil komme til sommeren. Sammenlignet med forrige rapport er styringsrenteforventningene hos handelspartnerne litt høyere, og det forventede tidspunktet for første rentenedsettelse er skjøvet noe ut i tid, se figur 1.4. Det må ses i sammenheng med sterke nøkkeltall, særlig i USA, og at nedgangen i inflasjonen synes å gå litt saktere enn tidligere ventet i markedet. Langsiktige statsrenter er lite endret siden desember.

Styringsrenter og beregnede terminrenter. Prosent

Aksjeindeksene hos våre viktigste handelspartnere har steget siden forrige rapport, samtidig som kredittpåslagene for foretaksobligasjoner har falt videre.

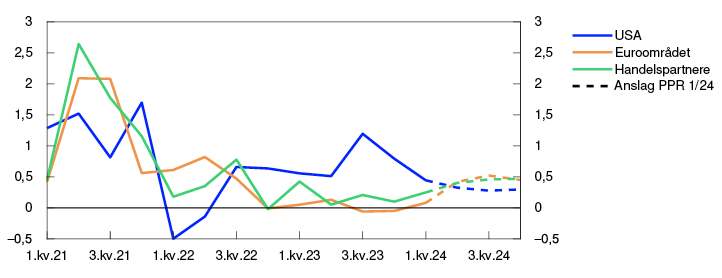

Veksten ute anslås å ta seg opp

Hos våre viktigste handelspartnere er kapasitetsutnyttingen trolig litt under et normalt nivå, men arbeidsledigheten holder seg lav. Etter svak BNP-vekst gjennom fjoråret, venter vi at veksten tar seg opp i løpet av inneværende år, se figur 1.5.

BNP. Kvartalsvekst. Prosent

For handelspartnerne samlet var BNP-veksten i fjerde kvartal litt høyere enn anslått i desemberrapporten. Blant våre viktigste handelspartnere økte BNP mest i USA og Kina. Aktivitetsnivået var lite endret i euroområdet og Sverige og falt litt i Storbritannia.

I USA har lav sparing hos husholdningene, nedgang i prisveksten, finanspolitisk stimulans og god vekst i produktiviteten bidratt til at BNP-veksten har vært mye høyere enn i Europa. I tillegg bidrar stor utbredelse av fastrenteavtaler med lang løpetid til at mange amerikanske husholdninger er skjermet fra renteøkninger på sine boliglån. Aktivitetsindikatorer tyder på avtakende vekst i starten av inneværende år, og vi venter at husholdningenes sparing vil tilta. Dette vil trolig dempe BNP-veksten i år.

Høy prisvekst og økte renter bidro til svak utvikling i europeiske husholdningers kjøpekraft og forbruk i fjor. Økt reallønn vil trolig øke husholdningenes kjøpekraft i år. I tillegg bidrar lavere europeiske gasspriser til å løfte aktivitetsnivået noe i år. Utviklingen i energi- og råvarepriser er nærmere omtalt på «Nedgang i gass- og kraftpriser».

Vi legger til grunn at råvareprisene utvikler seg i tråd med fremtidsprisene. Vårt anslag på styringsrentene tar utgangspunkt i markedets renteforventninger. Økte forsvars- og energiinvesteringer i Europa vil trolig løfte aktiviteten utover i prognoseperioden. Vi venter at veksten i Kina vil avta de nærmeste årene på grunn av et svakt eiendomsmarked, lav etterspørsel etter kinesiske varer og høy gjeld blant lokale myndigheter, eiendomsutviklere og statseide selskaper. Vi anslår at BNP-veksten hos handelspartnerne øker fra 1 prosent i 2023 til 1,1 prosent i 2024 og 1,8 prosent i 2025 og 2026. Anslagene er samlet sett lite endret fra forrige rapport.

Usikkerhet om den økonomiske utviklingen

Det er fremdeles usikkerhet knyttet til husholdningers og bedrifters tilpasning til både de store prisøkningene og til den raske renteoppgangen vi har bak oss. Dersom lønnsmottakerne kompenseres for den høye prisveksten i større grad enn vi anslår eller inflasjonsforventningene skulle øke, kan pris- og lønnsveksten bli høyere enn vi nå venter. For å få inflasjonen helt ned til målet, kan sentralbankene måtte holde sine styringsrenter oppe i en lengre periode enn lagt til grunn nå. Pågående kriger i flere land bidrar også til usikkerhet om den internasjonale utviklingen fremover.

1 Periode: Januar 2019 – desember 2024. Anslag fra februar for Storbritannia og fra mars for de øvrige. Underliggende KPI er konsumpriser uten energi og mat for USA, uten energi, mat, tobakk og alkohol for euroområdet og Storbritannia og uten energi for Sverige.

2 Periode: Januar 2019 – februar 2024. Tall til januar for Storbritannia og Sverige. Konsumpris for tjenester ekskluderer beregnet bokostnad for selveier.

3 Periode: Januar 2012 – februar 2024. Spørreundersøkelse blant innkjøpsjefer. Diffusjonsindeks rundt 50.

4 Periode: 1. januar 2017 – 31. desember 2027. Dagstall til og med 15. mars 2024. Kvartalstall fra 1. kv. 2024 for PPR 4/23 og 2. kv. 2024 for PPR 1/24. Beregnede terminrenter per 11. desember 2023 for PPR 4/23 og 15. mars for PPR 1/24. For euroområdet vises ESBs innskuddsrente.

5 Periode: 1. kv. 2021 – 4. kv. 2024. Anslag fra 1. kv. 2024 for PPR 1/24. Eksportvekter. 5 handelspartnere.

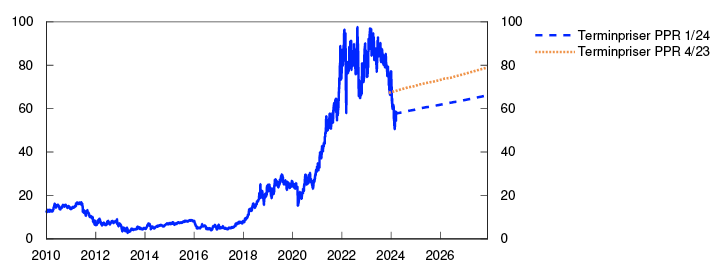

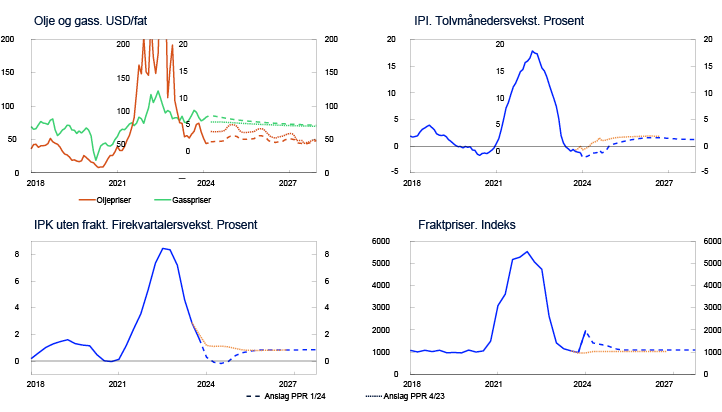

Nedgang i gass- og kraftpriser

Prisene for gass, utslippskvoter og kraft har falt siden desember, mens oljeprisen har steget. Siden toppen i 2022 har disse energiprisene falt mye, men de kan forbli høye sammenliknet med perioden 2010–2019. Veksten i indeksen for priser på importerte innsatsvarer har falt og vært negativ den siste tiden. Vi venter noe videre fall i veksten før den tar seg litt opp igjen mot slutten av 2024. Også indeksen for prisimpulser til importerte konsumvarer har avtatt videre og ventes å være lav gjennom året.

Oljeprisen har steget siden rapporten i desember. Fremtidsprisene har også økt noe. Det må ses i sammenheng med at OPEC-pluss fortsatt holder igjen på produksjonen for å understøtte prisen. Oljeprisen holdes også oppe av krigen i Gaza og angrep på skip i Rødehavet, med fare for spredning til større deler av Midtøsten. Fremtidsprisene for olje indikerer at oljeprisen vil falle noe fremover, se tabell 1.A.

Prisene for gass, utslippskvoter og kraft har falt mye siden desember.1 Fremtidsprisene har også falt. Mildt vær, energisparing og svak utvikling i energikrevende industri har dempet etterspørselen. Det har vært god tilgang på flytende gass (LNG) til Europa, og produksjon av fornybar- og kjernekraft har økt. Prisnedgangen på utslippskvoter ble forsterket av at EU har fremskyndet kvotesalg for å finansiere energiomstillingen, se figur 1.A.

USD/tonn

Generelt sett har energiprisene kommet mye ned siden toppen i 2022. OPEC-pluss økte produksjonen da prisen steg mye, og har senere kuttet i produksjonen for å stabilisere oljeprisen rundt dagens nivå. Bortfallet av russisk gass i rør til Europa har blitt møtt med markert økning av LNG-import. Nedgangen i produksjonen av fransk kjernekraft i 2022 har langt på vei blitt reversert, og mer nedbør har økt produksjonen av vannkraft. I tillegg har det vært omfattende tiltak for å spare energi i Europa, og utbygningstakten for vind- og solkraft har økt.

Samtidig gjenspeiler prisnedgangen gjennom 2023 og inn i 2024 to vintre med mildt vær. Svak utvikling i verdensøkonomien har også ført til at veksten i energiforbruket holdes nede. Fallet i prisen på utslippskvoter siden sommeren 2023 kan snu hvis EU igjen strammer til tilgangen på kvoter for å sikre tilstrekkelige utslippskutt.

Fremtidsprisene for energi indikerer priser som er lavere enn vi har sett de siste årene. Svakere vekst i globalt oljeforbruk i forbindelse med klima- og energiomstillingen kan føre til lavere oljepris over tid. Fremtidspriser for gass og kraft dempes av en forventet økning i tilgangen på global LNG i annen halvdel av dette tiåret. Fremtidsprisene indikerer likevel nivåer fremover som fremdeles er høyere enn for perioden 2010–2019. Overgangen fra et fossilt til fornybart energisystem går sakte. Mye av energiforbruket må elektrifiseres, og kraftproduksjonen må bli utslippsfri. Nødvendige investeringer i ny energiproduksjon og kutt i klimautslipp innebærer trolig at energiprisene kan forbli høye i en overgangsperiode. Samtidig vil energiprisene trolig variere mer, dels som følge av mer væravhengig energiproduksjon uten at tilstrekkelige lagringsalternativer som batterier og hydrogen er bygget ut og etterspørselsfleksibilitet utviklet, og dels som følge av vedvarende geopolitisk usikkerhet knyttet til fossil energiproduksjon.

Metallpriser ligger også godt under tidligere toppnivåer. Nedgangen skyldes svak økonomisk aktivitet i store industrialiserte land, utfordringer i Kinas boligsektor, samt reversering av tilbudsforstyrrelser for en del metaller. Fall i energipriser har også bidratt til lavere produksjonskostnader for energiintensive metaller. Fremtidsprisene indikerer en viss oppgang fremover. Økt behov for metaller i energiomstillingen vil understøtte prisene.

Prisene på olje, aluminium og stål er viktige for den videre utviklingen i importerte innsatspriser. Siden forrige rapport har vår indikator for internasjonale prisimpulser til innsatsvarer (IPI) vært lavere enn ventet, se figur 1.B. Nedgangen har vært bredt basert på tvers av undergrupper. Vi venter at IPI vil falle noe mer gjennom året før den stiger og blir liggende nær sitt historiske gjennomsnitt. Nedjustering skyldes både at indeksen har vært lavere, og noe lavere fremtidspriser for noen viktige råvarer.

Vår indeks for internasjonale prisimpulser til importerte konsumvarer (IPK) ekskludert frakt har også vært litt lavere enn vi la til grunn sist. Selv om IPK fanger opp priser senere i verdikjeden enn IPI, påvirkes også denne av utviklingen i råvarepriser. For eksempel bidrar lavere matvarepriser, se tabell 1.A, etter hvert til lavere vekst i IPK. I tillegg er energipriser viktige for mange av produsentprisene som inngår. Vi venter at prisimpulsene fra importerte konsumvarer vil være lavere fremover enn i forrige rapport.

Siden desember har prisene på å frakte varer fra Asia til Europa økt. Økningen skyldes særlig urolighetene i Rødehavet som trekker opp fraktratene og fører til lengre leveringstider. Prisoppgangen har stoppet opp de siste ukene. Den har vært mer moderat enn i 2021 og 2022. Risikoen for svært høye fraktrater er denne gangen trolig mindre ettersom veksten i internasjonal handel er lavere og kontainerkapasiteten bedre. Oppgangen i fraktratene mer enn motvirkes av lavere innsats- og konsumvarepriser ute.

Tabell 1.A Energipriser

|

Prosentvis endring i anslag fra Pengepolitisk rapport 4/23 i parentes |

Faktiske priser og fremtidspriser1 |

||||||

|---|---|---|---|---|---|---|---|

|

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

||

|

Olje, USD/fat |

80 |

101 |

83 |

83 (9) |

78 (6) |

74 (4) |

72 (3) |

|

Nederlandsk gass, USD/fat |

40 |

205 |

70 |

48 (-24) |

52 (-19) |

49 (-14) |

46 (-8) |

|

Petroleum2, USD/fat |

63 |

163 |

77 |

65 (-7) |

67 (-3) |

63 (-3) |

60 (-1) |

|

Kull, Euro/tonn |

66 |

290 |

118 |

98 (-3) |

100 (-3) |

102 (1) |

101 (-1) |

|

Utslippskvoter, Euro/tonn |

10 |

81 |

84 |

59 (-15) |

61 (-16) |

63 (-16) |

66 (-16) |

|

Tysk kraft, Øre/kWh |

36 |

258 |

116 |

79 (-27) |

91 (-18) |

82 (-22) |

74 (-25) |

|

Nordisk kraft, Øre/kWh |

32 |

142 |

66 |

50 (-13) |

45 (-11) |

44 (-12) |

47 (-8) |

|

Kraft sør i Norge, Øre/kWh |

31 |

206 |

84 |

62 (-22) |

59 (-16) |

57 (-19) |

60 (-) |

|

Kraft nord i Norge, Øre/kWh |

32 |

38 |

43 |

37 (9) |

32 (3) |

31 (-14) |

34 (-) |

|

Aluminium, i tusen USD/tonn |

2 |

2,7 |

2 |

2,3 (5) |

2,4 (5) |

2,5 (5) |

2,6 (4) |

|

Kobber, i tusen USD/tonn |

7 |

8,8 |

9 |

8,9 (6) |

9,2 (7) |

9,1 (5) |

9,1 (3) |

|

Stål, i tusen USD/tonn |

0,5 |

0,7 |

1 |

0,6 (-4) |

0,6 (-2) |

- |

- |

|

Hvete, USD/tonn |

210 |

202 |

331 |

207 (-10) |

228 (-6) |

234 (-2) |

- |

|

Mais, USD/tonn |

183 |

143 |

271 |

176 (-11) |

192 (-6) |

192 (-5) |

- |

1 Terminpriser per 15. mars 2024.

2 En beregnet pris på norsk petroleumseksport. Prisen er beregnet på grunnlag av oljens og gassens andel i historiske tall for norsk eksport. For fremtidsprisene er olje- og gassandeler beregnet på grunnlag av markedets forventede priser.

Kilder: LSEG Datastream og Norges Bank

1 Det er flere felles faktorer på etterspørselssiden for gass, utslippskvoter og kraft. Dessuten bestemmes kraftprisen ofte av kostnaden ved gasskraftproduksjonen (og tidvis kullkraftproduksjon), der prisen for utslippskvoter spiller en viktig rolle sammen med gassprisen. Samtidig påvirkes gassforbruket i kraftsektoren av produksjonen av fornybar produksjon. Kraftprisen i Norge, i tillegg til å påvirkes av kraftprisen i nabolandene, avhenger også av de hydrologiske forholdene, som fyllingsgrad i vannmagasinene og snøforholdene i fjellet. Nedbør, temperatur og vindforhold innvirker også.

2 Periode: Januar 2010 – desember 2027

-1 Periode: Januar 2018 – desember 2027. For olje- og gasspriser er anslag for PPR 1/24 og 4/23 terminpriser. Internasjonale prisimpulser til innsatsvarer (IPI). Priser på konsumvarer Norge importerer (IPK).

2. Finansielle forhold

Markedsrentene har økt og indikerer at styringsrenten ventes å falle saktere fremover enn ved forrige rapport. Det bidrar til strammere finansielle forhold. Boliglånsrenten anslås å stige til 5,7 prosent i år før den gradvis avtar. Kronekursen er sterkere enn lagt til grunn i forrige rapport og anslås å holde seg om lag uendret fremover.

Markedet venter at styringsrenten holdes oppe lenger

Markedets renteforventninger økte etter at styringsrenten ble hevet til 4,5 prosent i desember. Økningen har fortsatt i år, noe som også må ses i lys av at renteforventningene har steget hos våre viktigste handelspartnere. Markedets forventede styringsrente ligger nær vår prognose for styringsrenten de neste årene.

Boliglånsrenten øker noe mer frem mot sommeren

Den gjennomsnittlige renten for alle utestående boliglån med flytende og fast rente var 5,5 prosent ved utgangen av januar. Det var 0,2 prosentenheter høyere enn tre måneder tidligere. Frem mot sommeren venter vi at boliglånsrenten vil øke videre, til 5,7 prosent. Det gjenspeiler at det tar tid før oppgangen i styringsrenten vi har bak oss, får full virkning. Utover i prognoseperioden anslås boliglånsrenten å avta gradvis igjen, se figur 2.1.

Renter. Prosent

Innskuddsrenten har økt klart mindre enn styringsrenten siden høsten 2021, men har siden i fjor høst økt mer i takt med oppgangen i styringsrenten. I januar var gjennomsnittlig innskuddsrente 2,9 prosent. Vi anslår at den vil fortsette å øke frem mot sommeren, og noe mer enn boliglånsrenten. Bankenes rentemargin er nå høyere enn sitt historiske gjennomsnitt, men den anslås å falle gradvis utover i prognoseperioden.

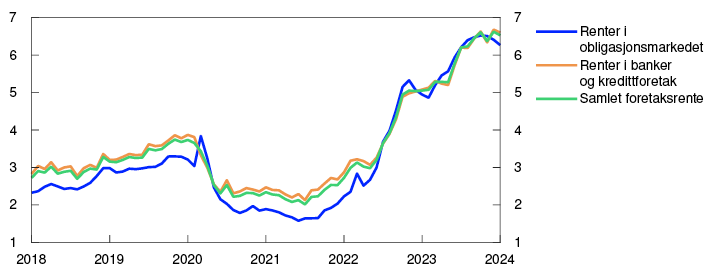

Utlånsrentene til foretak er lite endret

Renten på nye lån til foretak med flytende rente var 6,5 prosent i januar, målt som et veid gjennomsnitt av bank- og obligasjonsgjeld. Det var om lag uendret sammenlignet med tre måneder tidligere, se figur 2.2.

Rente på ny finansiering i kroner til flytende rente for ikke-finansielle foretak. Prosent

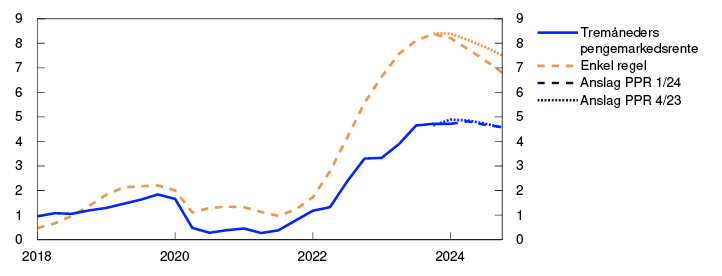

Renten på banklån til foretak tar utgangspunkt i tremåneders Nibor, som har økt litt siden forrige rapport. Høyere forventet styringsrente har bidratt til å trekke Nibor opp, men det har blitt motvirket av at risikopåslaget utover forventet styringsrente har falt. Så langt i første kvartal har påslaget vært rundt 0,2 prosentenheter, som er klart lavere enn gjennomsnittet de siste ti årene. Nibor er knyttet til rentene på amerikanske dollar, og fallet i Nibor-påslaget siden desember henger trolig sammen med lavere påslag i det amerikanske pengemarkedet. Fremover venter vi at Nibor-påslaget vil øke gradvis mot 0,35 prosentenheter, se figur 2.3. Anslagene ligger nær markedets prising av påslaget frem i tid.

Pengemarkedspåslag. Prosentenheter

Utover Nibor betaler foretak en margin som blant annet gjenspeiler kredittrisikoen til den enkelte bedrift. Den gjennomsnittlige marginen for nye banklån har økt noe siden i fjor høst, og den var i januar på om lag samme nivå som før renteoppgangen startet høsten 2021. For foretak som låner i obligasjonsmarkedet, har risikopåslagene falt litt siden forrige rapport. Fallet har vært mest markert for foretak innen næringseiendom, men avstanden ned til påslagene for andre sektorer som industri og banker er fortsatt klart større enn den var høsten 2021. For industri, banker og kredittforetak har obligasjonspåslagene endret seg lite siden forrige rapport.

For foretak som låner til fast rente vil ikke renteoppgangen slå inn før lånene refinansieres. Nye foretakslån prises med utgangspunkt i swaprenter med tilsvarende løpetid. Swaprentene har økt siden forrige rapport. Noe skyldes en generell økning i langsiktige renter internasjonalt, men norske renter har steget noe mer. For swaprenter med ti års løpetid har renteforskjellen mellom Norge og de viktigste handelspartnerne økt med vel 0,2 prosentenheter siden forrige rapport.

Hovedindeksen på Oslo Børs er lite endret siden forrige rapport. Energisektoren har falt med nærmere 10 prosent, til tross for at oljeprisen har steget i samme periode. Det synes blant annet å gjenspeile usikkerhet om lønnsomhet i prosjekter knyttet til fornybar energi.

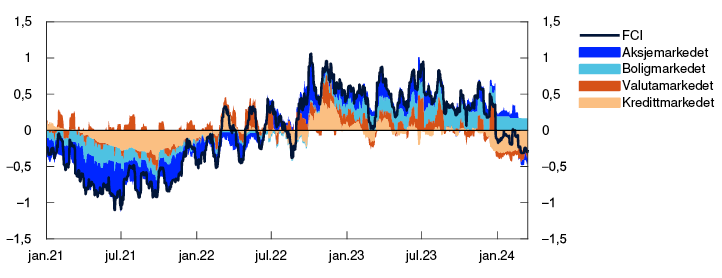

Økningen i forventet styringsrente bidrar til strammere finansielle forhold enn ved forrige rapport. Øvrige finansielle forhold som har betydning for husholdninger, banker og andre foretak, har derimot blitt mer lempelige. Det kommer også til uttrykk i vår indeks for finansielle forhold (FCI), se figur 2.4. Indeksen viser nå at øvrige finansielle forhold er noe mer lempelige enn sitt historiske gjennomsnitt, mens de var noe strammere ved forrige rapport. Det er særlig fallet i Nibor-påslaget som bidrar til at indeksen nå er lavere.

Indeks for finansielle forhold. Standardavvik fra gjennomsnitt

Lavere kredittvekst, men fortsatt god tilgang på kreditt

Tolvmånedersveksten i kreditt til husholdninger og foretak har avtatt videre siden forrige rapport og ligger klart lavere enn sine historiske gjennomsnitt. Lavere kredittvekst til husholdninger må trolig ses i lys av lavere etterspørsel etter lån som følge av høyere rente og lavt salg av nye boliger. Fallet i kredittveksten til ikke-finansielle foretak har trolig sammenheng med lavere foretaksinvesteringer.

I Norges Banks utlånsundersøkelse meldte bankene samlet sett om uendret kredittpraksis i fjerde kvartal i fjor, og at kredittpraksisen ville være den samme i inneværende kvartal. For å innvilge nye lån til foretak innen næringseiendom stiller bankene fortsatt strengere krav til egenkapital og evne til gjeldsbetjening enn de gjorde for halvannet år siden. Samlet sett synes tilgangen på kreditt fortsatt å være god for kredittverdige husholdninger og foretak.

Kronen har styrket seg

Kronen har styrket seg mot de fleste av våre handelspartneres valutaer siden forrige rapport. Det meste av styrkingen kom rett etter rentemøtet i desember. Hevingen av styringsrenten til 4,5 prosent ga en økning i norske renter og sammenfalt med at rentene hos våre handelspartnere gikk ned. Så langt i første kvartal har kronen svekket seg noe igjen, men målt ved den importveide indeksen I-44 er den fortsatt klart sterkere enn før fremleggelsen av forrige rapport. Gjennomsnittet hittil i første kvartal er 3,3 prosent sterkere enn vi anslo i desember.

Prognosen for styringsrenten i denne rapporten ligger nær markedets forventninger. Vi anslår at kronekursen de nærmeste årene blir liggende nær nivået den hadde da denne rapporten ble ferdigstilt, se figur 2.5. Det innebærer en viss styrking av den reelle kronekursen, siden inflasjonen i Norge anslås å være noe høyere enn hos våre handelspartnere de nærmeste årene.

Importveid valutakursindeks. I-44

Det er stor usikkerhet rundt anslagene for kronekursen. Både endringer i forventet renteforskjell mot handelspartnerne og skiftende risikopremier i valutamarkedet kan føre til at kronekursen utvikler seg annerledes enn vi har lagt til grunn i denne rapporten.

1 Periode: 1. kv. 2018 – 4. kv. 2027. Anslag fra 4. kv. 2023 for PPR 4/23 og fra 1. kv. 2024 for PPR 1/24. Utlånsrente for boliglån er gjennomsnittlig rente på utestående nedbetalingslån med pant i bolig til husholdninger for utvalget av banker og kredittforetak som inngår i Statistisk sentralbyrås månedlige rentestatistikk.

2 Periode: Januar 2018 – januar 2024.

3 Periode: 1. januar 2017 – 31. desember 2026. Femdagers glidende gjennomsnitt. Siste observasjon er 15. mars 2024. Anslag fra 4. kv. 2023 for PPR 4/23 og 1. kv. 2024 for PPR 1/24. Påslaget i norsk pengemarkedsrente er differansen mellom tremåneders pengemarkedsrente og forventet styringsrente.

4 Periode: 1. januar 2021 – 15. mars 2024. Indeks for finansielle forhold (FCI – «Financial conditions index») gir et samlet bilde av pris og tilgjengelighet for ulike typer finansiering utover det som følger av styringsrenten og forventningene til styringsrenten frem i tid. Den sier noe om hvor stramme eller lempelige de finansielle forholdene er sammenlignet med snittet fra 3. januar 2003 – 15. mars 2024. For mer om den norske FCI-en, se Pengepolitisk rapport 4/2022 og Bowe, F., K.R. Gerdrup, N. Maffei-Faccioli og H. Olsen (2023): «A high-frequency financial conditions index for Norway», Staff Memo 1/2023.

5 Periode: 1. kv. 2018 – 4. kv. 2027. Anslag fra 4. kv. 2023 for PPR 4/23 og 1. kv. 2024 for PPR 1/24. Høyere indeksverdi for I-44 betyr svakere kronekurs. Aksene er inverterte.

3. Norsk økonomi

Prisveksten er klart over målet på 2 prosent. Den registrerte arbeidsledigheten er lav, men den har steget litt siden i fjor. En høy andel av befolkningen er i jobb.

Renteoppgangen demper aktiviteten i norsk økonomi. Sammen med svakere prisimpulser fra utlandet og lavere energipriser vil det bidra til at prisveksten avtar og nærmer seg inflasjonsmålet på noe sikt. Samtidig bremser svekkelsen av kronen gjennom fjoråret og fortsatt høy lønnsvekst nedgangen i prisveksten. Vi venter at arbeidsledigheten vil øke noe.

3.1 Produksjon og etterspørsel

Svak vekst i fastlandsøkonomien

Vi anslår at norsk økonomi nådde konjunkturtoppen mot slutten av 2022. Siden det har veksten avtatt. BNP for Fastlands-Norge økte med 1,1 prosent i 2023. I fjerde kvartal var veksten 0,2 prosent. Utviklingen har vært litt sterkere enn vi anslo i desemberrapporten.

Bedriftene i vårt regionale nettverk venter samlet at aktiviteten vil holde seg stabil frem til sommeren, se figur 3.1. Forskjellene mellom næringene er fortsatt stor. I bygge- og anleggsnæringen ventes det at aktiviteten vil fortsette å falle som følge av svak utvikling i nyboligmarkedet. Aktiviteten i oljeleverandørnæringen er fortsatt høy, men veksten ventes å avta ettersom mange av bedriftene i næringen allerede opererer nær full kapasitet.

Forventet produksjonsvekst ifølge Regionalt nettverk. Sesongjustert. Prosent

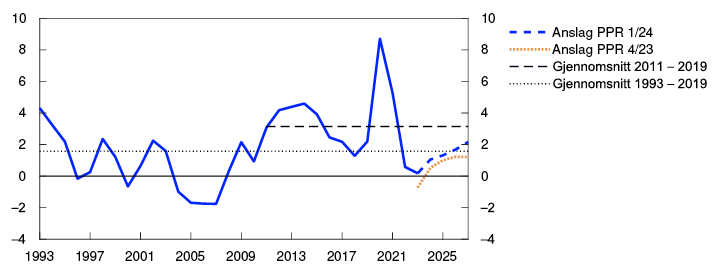

Økte renter og høy prisvekst har dempet etterspørselen i norsk økonomi. Vi venter at boliginvesteringene faller videre i år. Husholdningenes konsum vil trolig vokse i år, etter fall i fjor. Kronesvekkelsen har bedret den kostnadsmessige konkurranseevnen for norske bedrifter, men veksten i eksporten vil trolig avta fra i fjor. Høy aktivitet i petroleumsrettede næringer og høy offentlig etterspørsel løfter aktiviteten i 2024. I tråd med Regionalt nettverk og vårt prognosesystem SMART venter vi uendret aktivitet i økonomien frem mot sommeren. Deretter tror vi at veksten tar seg opp. Vi anslår en årsvekst i BNP for Fastlands-Norge på 0,5 prosent i 2024, se figur 3.2. Vi venter at veksten tar seg gradvis opp utover i prognoseperioden, i hovedsak som følge av høyere privat konsum. Økt offentlig etterspørsel bidrar også til høyere aktivitet. Årsvekstanslagene for BNP for Fastlands-Norge er litt høyere i år, men i årene fremover er det små endringer fra forrige rapport.

BNP for Fastlands-Norge. Årsvekst. Bidrag til årsvekst. Prosentenheter

Konsumet tar seg trolig opp i andre halvår

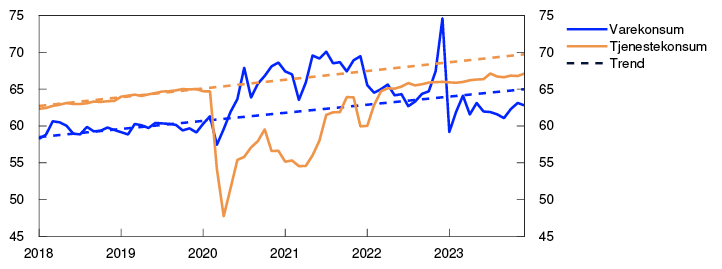

Husholdningenes konsum falt med 0,5 prosent i 2023. Mesteparten av fallet kom tidlig på året. Høyt forbruk av særlig elektrisitet og brensel mot slutten av fjoråret på grunn av kaldt vær bidro til at konsumet samlet har utviklet seg sterkere enn anslått i forrige rapport, se figur 3.3. Varekonsumet falt i januar og korttransaksjonsdata indikerer videre fall i februar. Tjenestekonsumet var uendret fra tredje til fjerde kvartal og korttransaksjonsdata tyder på at denne utviklingen har fortsatt i januar og februar.

Vare- og tjenestekonsum i husholdningene. Faste 2021-priser. Sesongjustert. Mrd. kroner

Reallønnsnedgang og økte renter førte til at husholdningenes disponible realinntekt falt i fjor. Fra i år venter vi at kjøpekraften igjen vil øke, som følge av positiv reallønnsvekst og etter hvert lavere renter. At flere ventes å komme i jobb vil også bidra til vekst i husholdningenes samlede kjøpekraft.

Vi venter at konsumet vil være om lag uendret frem til sommeren for så å øke gjennom høsten. Anslaget for 2024 er oppjustert fra forrige rapport, ettersom utviklingen har vært litt sterkere enn ventet. Oppjusteringen er også i tråd med ny informasjon fra Regionalt nettverk, der både husholdningsrettede tjenesteytere og varehandelsbedriftene nå venter høyere vekst enn i desember. Vi venter at god vekst i disponibel realinntekt vil løfte konsumet gjennom hele prognoseperioden.

Spareraten var på et lavt nivå i 2023, men var høyere enn lagt til grunn i forrige rapport, se figur 3.4. Dette skyldes i hovedsak økt pensjonssparing. Ser vi bort fra pensjonssparingen, var spareraten negativ. Det tyder på at mange husholdninger enten har tært på oppsparte midler eller økt gjeldsopptaket for å opprettholde konsumet. Vi anslår at husholdningenes sparing gradvis vil øke noe som følge av høyere inntekter.

Husholdningenes sparerate uten aksjeutbytte. Prosent

Markert fall i boliginvesteringene

Aktiviteten i bruktboligmarkedet har holdt seg oppe. Frem til i fjor høst økte antall usolgte boliger. Denne beholdningen er redusert de siste månedene, men den er fortsatt på et høyt nivå. Boligprisene falt i fjor høst, men de har hatt en sterk utvikling hittil i år. Vi venter at denne utviklingen fortsetter den nærmeste tiden. På sikt venter vi at lav boligbygging og etter hvert lavere renter vil bidra til at boligprisene stiger videre. Våre anslag for boligprisene er høyere enn i desemberrapporten gjennom prognoseperioden.

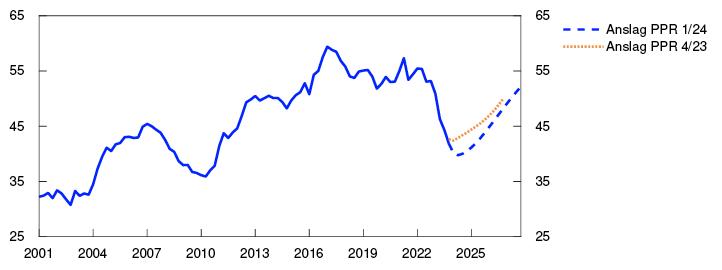

Utviklingen i boliginvesteringene har vært svak de siste årene. Det skyldes både lavt nyboligsalg og svak lønnsomhet på nye prosjekter som følge av økte renter og høye byggekostnader. Nivået på boliginvesteringene i fjerde kvartal i fjor var 27 prosent lavere enn toppen i andre kvartal 2021. Dette er et større fall enn under finanskrisen, men mindre enn fallet under bankkrisen 1988–1993. Få igangsatte boliger og et svakt nyboligsalg i fjor høst tilsier at boliginvesteringene vil falle videre den nærmeste tiden. Informasjon så langt i år viser tegn til bedring i nyboligmarkedet. Ulike sentimentsindikatorer har vist en oppgang, tall for nyboligsalget kan tyde på at fallet har avtatt og flere bedrifter i Regionalt nettverk melder om høyere salgstall på nye boligprosjekter. I tråd med de mer positive signalene venter vi at boliginvesteringene gradvis vil ta seg opp fra sommeren. Lenger frem i tid vil trolig høyere boligprisvekst, økte realinntekter og befolkningsvekst bidra til å løfte boliginvesteringene. Anslaget for årsveksten i 2024 er nedjustert, men vi venter høyere vekst videre utover i prognoseperioden enn i desemberrapporten, se figur 3.5.

Boliginvesteringer. Faste 2021-priser. Sesongjustert. Mrd. Kroner

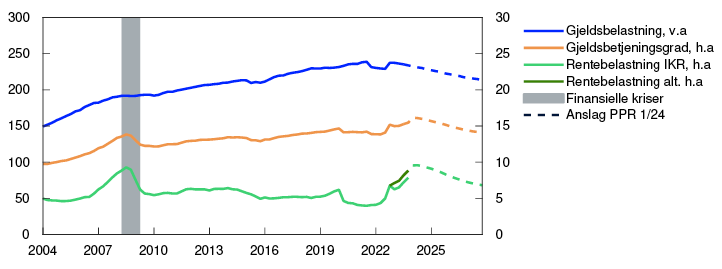

Husholdningenes rentebelastning har økt mye

Styringsrenten har blitt hevet mye de siste to årene. Høyere rente i kombinasjon med en høy gjeldsbelastning, i hovedsak til flytende rente, har bidratt til en markert oppgang i husholdningenes renteutgifter, se figur 3.6. Dette har redusert husholdningenes disponible inntekt og bidrar til at mange husholdninger har måttet stramme inn på konsumet. Våre analyser indikerer likevel at de aller fleste husholdningene har økonomi til å håndtere de økte renteutgiftene.6 Vi venter at rentebelastningen øker litt videre gjennom 2024. Videre fremover vil lavere gjeldsbelastning og nedgang i styringsrenten bidra til at rentebelastningen gradvis avtar.

Prosent

Husholdningenes gjeldsopptak har avtatt siden i fjor sommer. Som følge av et høyere rentenivå og lavere boligbygging anslår vi at gjelden øker mindre enn inntekten også i årene fremover. Det innebærer at husholdningenes gjeldsbelastning ventes å avta utover i prognoseperioden. Som følge av høyere boligpriser er anslagene på husholdningenes gjeldsopptak litt oppjustert siden forrige rapport.

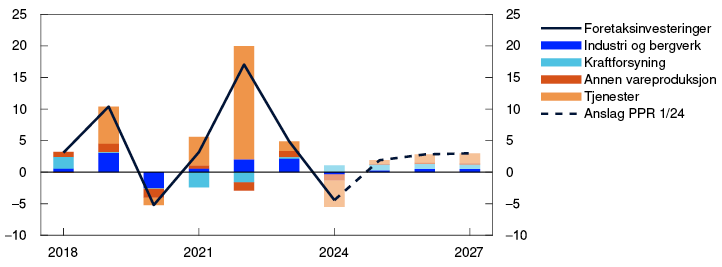

Lavere foretaksinvesteringer i år

Investeringene i fastlandsbedriftene har økt mye siden høsten 2020, men de har falt de to siste kvartalene. Vi anslår at nedgangen vil fortsette i første halvdel av 2024, se figur 3.7. Det må sees i sammenheng med økte renter, høy kostnadsvekst, sterk investeringsvekst de siste årene og svak utvikling i den økonomiske aktiviteten. Det er først og fremst utsikter til lavere investeringsaktivitet innen tjenesteyting som trekker ned anslaget på investeringsveksten. Videre fremover venter vi at tjenesteinvesteringene vil ta seg opp. Investeringer innen kraftforsyning anslås å øke på grunn av klima- og energiomstillingen. Etter hvert som renten kommer ned, vil det også øke investeringene.

Foretaksinvesteringer i Fastlands-Norge. Årsvekst. Bidrag til årsvekst. Prosentenheter

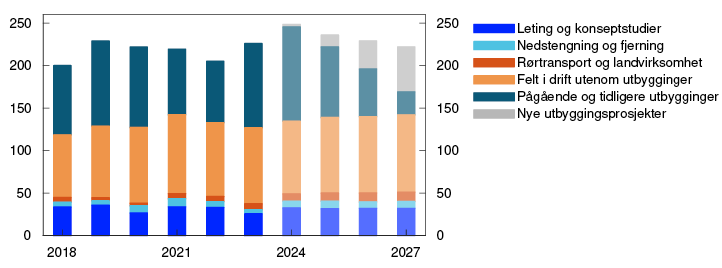

Investeringene i olje- og gassektoren økte med 10,5 prosent i 2023. Vi anslår høy vekst også i år, før investeringene ventes å falle gjennom resten av prognoseperioden, se figur 3.8. Den høye veksten i 2023 og 2024 gjenspeiler at det ble satt i gang en rekke utbyggingsprosjekter høsten 2022 som følge av oljeskattepakken og høye energipriser. Flere av disse prosjektene vil fases ut de neste årene. Anslaget for petroleumsinvesteringene i 2024 er oppjustert i lys av investeringstellingen for første kvartal. På nivå er anslagene for resten av prognoseperioden lite endret.

Petroleumsinvesteringer. Faste 2024-priser. Mrd. kroner

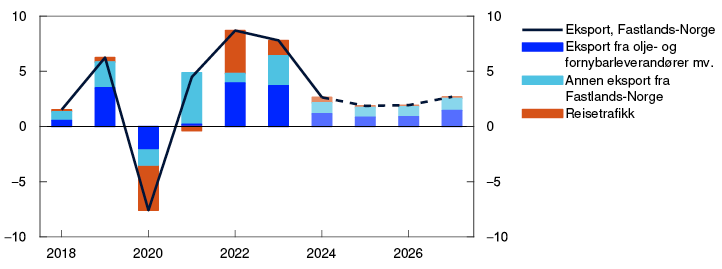

Lavere vekst i eksporten fremover

Eksporten fra fastlandsbedriftene har økt mye de to siste årene. Veksten har særlig vært drevet av økt eksport fra leverandører til virksomhet innen olje, gass og fornybar energi, se figur 3.9. Svekkelsen av kronen har bidratt til økt turisme, samt å løfte annen eksport. Vi venter lavere eksportvekst i år og årene fremover, blant annet som følge av en sterkere krone og lav økonomisk vekst hos våre handelspartnere. Mange leverandørbedrifter innen olje- og gassektoren opererer dessuten nær full kapasitet.

Eksport fra Fastlands-Norge. Årsvekst. Bidrag til årsvekst. Prosentenheter

Etter sterk vekst i 2022 falt importen gjennom store deler av fjoråret. Vi anslår at importen vil holde seg om lag uendret frem mot sommeren som følge av lav aktivitet i norsk økonomi. Deretter venter vi at høyere økonomisk vekst og en sterkere krone vil føre til at importen gradvis tar seg opp. Våre anslag for importveksten fremover er om lag som i forrige rapport, men nivået er lavere.

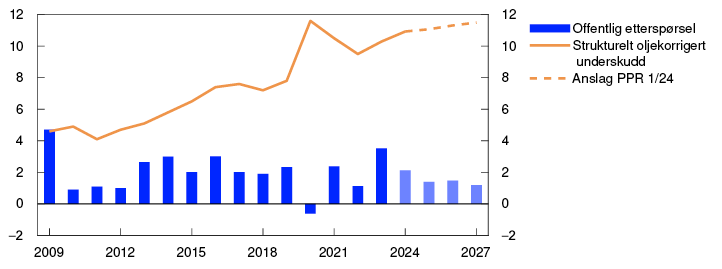

Høy etterspørsel i offentlig sektor

Veksten i offentlig etterspørsel var høy i 2023. Offentlig konsum økte mye, både i stats- og kommuneforvaltningen, men det var særlig høye offentlige investeringer mot slutten av året som bidro til at veksten i offentlig etterspørsel var sterkere enn lagt til grunn i forrige rapport. Vi legger til grunn at veksten avtar de neste årene, se figur 3.10. Utsikter til lavere kapasitetsutnytting tilsier isolert sett at offentlig etterspørsel holdes oppe. Vi venter at strukturelt oljekorrigert underskudd som andel av Statens pensjonsfond utland vil falle i år og holde seg på 2,7 prosent av fondsverdien resten av prognoseperioden. Som følge av økende verdi på fondet anslår vi at underskuddet som andel av trend-BNP vil øke gradvis ut prognoseperioden. Anslaget på strukturelt oljekorrigerte underskudd er oppjustert fra forrige rapport.

Offentlig etterspørsel. Årlig vekst. Strukturelt oljekorrigert budsjettunderskudd. Andel av trend-BNP for Fastlands-Norge. Prosent

Anslagene er usikre

De store forskjellene mellom næringene gjør det krevende å tolke de samlede vekstutsiktene for økonomien. Det er fortsatt usikkerhet knyttet til husholdningenes tilpasning til høyere rente. Renteutgiftene til husholdningene økte mye i 2023, og de forventes å forbli høye i år. Samtidig er spareraten fortsatt lav. Husholdningenes forbruk kan derfor bli svakere enn våre analyser tyder på. Hvis oppgangen i styringsrenten påvirker bolig- og foretaksinvesteringene med et lengre tidsetterslep enn vi legger til grunn, kan veksten i fastlandsøkonomien bli lavere fremover enn vi anslår. På en annen side kan en større oppgang i boligprisene enn vi venter, føre til at boliginvesteringene blir høyere enn våre anslag.

1 Runde 4/23 og 1/24. Forventet vekst inneværende og neste kvartal.

2 Periode: 2018–2027. Anslag fra 2024. Tallene for petroleumsinvesteringer inkluderer her investeringer i utenriks sjøfart. Offentlig etterspørsel = offentlig konsum + offentlige investeringer.

3 Periode: Januar 2018 – desember 2023. Lineær trend beregnet på utviklingen januar 2016 – desember 2019.

4 Periode: 1993–2027. Anslag fra 2023 for PPR 4/23 og fra 2024 for PPR 1/24.

5 Periode: 1.kv. 2001 – 4. kv. 2027. Anslag fra 2024 for PPR 1/24, og fra 2023 for PPR 4/23.

6 Se Finansiell stabilitet 2023 – 2. halvår. Norges Bank, side 23–24.

7 Periode: 1.kv. 2004 – 4.kv. 2027. Anslag fra 1. kv.2024 for PPR 1/24. Gjeldsbelastning er gjeld som andel av disponibel inntekt. Disponibel inntekt er inntekt etter skatt og renteutgifter. Gjeldsbetjeningsgrad er renteutgifter og anslått avdrag på gjeld, som andel av inntekt etter skatt. Rentebelastning er renteutgifter som andel av inntekt etter skatt. For 2023 er det uvanlig stor forskjell mellom ulike mål på husholdningenes renteutgifter. Beregninger basert på tall for husholdnings renter (SSB tabell 10745) og gjeld (SSB tabell 09560) viser betydelig høyere renteutgifter enn de foreløpige tallene fra inntekts- og kapitalregnskapet (IKR). Ved beregning av rentebelastning og gjeldsbelastning baserer vi oss vanligvis på historikk fra (IKR) og anslag basert på forholdet mellom anslått renteutvikling og husholdnings gjeldsbeholdning. Mørk grønn linje viser alternativ rentebelastning i 2023 dersom vi benytter forholdet mellom utlånsrenten og beholdningen av rentebærende gjeld for å anslå renteutgiftene.

8 Periode: 2018–2027. Anslag fra 2024.

9 Periode: 2018–2027. Anslag fra 2024. Tallene for 2018–2023 er hentet fra investeringstellingen til Statistisk sentralbyrå og er deflatert med prisindeksen for petroleumsinvesteringer i nasjonalregnskapet. Prisindeksen anslås å øke med 5 prosent i 2024 og med 2 prosent i 2025.

10 Periode: 2018–2027. Anslag fra 2024.

11 Periode: 2009–2027. Anslag fra 2024.

SMART – System for modellanalyse i realtid

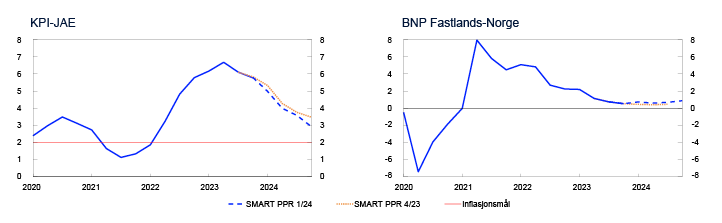

System for modellanalyse i realtid (SMART) er Norges Banks plattform for prognosemodeller.1 Systemet vekter anslag fra et bredt sett av ulike modeller basert på deres historiske anslagsegenskaper. SMART-anslagene for BNP Fastlands-Norge er oppjustert, og anslagene for KPI-JAE er nedjustert siden forrige rapport.

Modellanslag er et viktig verktøy for å vurdere utsiktene for norsk økonomi, men de vil ikke nødvendigvis være identiske med våre endelige prognoser. Avvik kan for eksempel skyldes skjønnsmessige vurderinger av drivkrefter som er annerledes i dagens situasjon enn de historiske sammenhengene tilsier.

SMART-anslagene for prisveksten, målt ved firekvartalsveksten i KPI-JAE, er nedjustert sammenlignet med forrige rapport, se venstre panel i figur 3.A. SMART indikerer at prisveksten gradvis vil falle fremover. Modellsystemet anslår en firekvartalersvekst på 5,0 prosent i første kvartal og 4,0 prosent i andre kvartal 2024. Endringene i anslagene må ses i sammenheng med at den faktiske prisveksten har vært lavere enn SMART-anslagene ved forrige rapport.

Firekvartalersvekst. Prosent

SMART-anslagene for BNP Fastlands-Norge er litt høyere enn i forrige rapport, se høyre panel i figur 3.A. SMART anslår en firekvartalersvekst på 0,7 prosent i første kvartal og 0,6 prosent i andre kvartal. Oppjustering av SMART-anslagene for BNP for Fastlands-Norge skyldes i hovedsak at aktiviteten i fjerde kvartal var en del sterkere enn modellsystemet ventet ved forrige rapport.

Fra begynnelsen av 2022 oppjusterte SMART anslaget for prisveksten i andre kvartal 2024 betydelig, i takt med tiltakende prisvekst, se figur 3.B. Etter at faktisk prisvekst begynte å avta, har anslaget avtatt.

SMART-anslag for KPI-JAE for andre kvartal 2024 ved ulike tidspunkt. Firekvartalersvekst. Prosent

1 Bowe, F., I.N. Friis, A. Loneland, E. Njølstad, S.S. Meyer, P.S. Paulsen og Ø. Robstad (2023) «A SMARTer way to forecast». Staff Memo 7/2023. Norges Bank.

2 Periode: 1. kv. 2020 – 4. kv. 2024. KPI-JAE: Konsumprisindeksen justert for avgiftsendringer og uten energivarer. Anslag fra 4. kv. 2023 for PPR 4/23 og 1. kv. 2024 for PPR 1/24. Modellapparatet for korttidsprognoser, SMART, baserer seg på historiske sammenhenger. Den vekter sammen empiriske modeller ut fra tidligere anslagsegenskaper.

3 Periode: 10. april 2019 – 15. mars 2024

3.2 Arbeidsmarkedet

Sysselsettingen er høy

En høy andel av befolkningen er i jobb, og den registrerte ledigheten er fortsatt lav, se figur 3.11. Samtidig er det tegn til at presset i arbeidsmarkedet avtar. Ledigheten har økt noe det siste året. I fjerde kvartal økte sysselsettingen videre, men ser vi fjoråret under ett, avtok veksten i sysselsettingen. Andelen av befolkningen som er i jobb, gikk også noe ned. Det må ses i sammenheng med det har kommet mange ukrainske flyktninger til landet de siste to årene, og om lag én av fem er i arbeid.

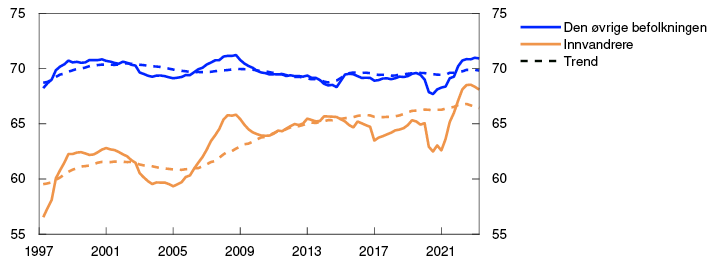

Sysselsatte som andel av befolkningen. 15–74 år. Prosent

Over tid har mange innvandrere kommet i jobb og bidratt til at sysselsettingsandelen blant innvandrere har økt, se utdyping på «Økt sysselsetting blant innvandrere løfter sysselsettingstrenden».

Ledigheten har steget gradvis

Den registrerte ledigheten har steget gradvis siden den var på sitt laveste sommeren 2022. Økningen i ledigheten har særlig skjedd innen bygge- og anleggsnæringen. De siste månedene har den registrerte ledigheten endret seg lite og vært lavere enn anslått i forrige rapport. I februar var 62 900 personer registrert som helt ledige, og justert for normale sesongvariasjoner utgjorde det 1,9 prosent av arbeidsstyrken.

I løpet av det siste året har det kommet færre arbeidstakere på korttidsopphold til Norge. Det har trolig bidratt til å dempe oppgangen i ledigheten, ettersom mange av disse har jobbet i næringer der sysselsettingen har falt. Samtidig har flere ukrainere kommet inn på arbeidsmarkedet og søkt etter jobb.

Arbeidskraftundersøkelsen (AKU) indikerer en svakere utvikling enn øvrige indikatorer for arbeidsmarkedet. AKU-ledigheten har økt den siste tiden og var i januar på 3,9 prosent. Det er om lag samme nivå som ved inngangen til pandemien, etter en litt større oppgang enn i den registrerte ledigheten. I AKU har ledigheten det siste året i stor grad økt blant unge, der mange forsøker å få seg jobb ved siden av skole og studier. AKU har samtidig rapportert om en noe mindre oppgang i sysselsettingen etter pandemien enn det som fremgår av registerdata.

God etterspørsel etter arbeidskraft

Etterspørselen etter arbeidskraft er fortsatt høy, og de siste månedene har tilstrømmingen av nye ledige stillinger økt noe, ifølge NAV. Også beholdningen av ledige stillinger i Statistisk sentralbyrås utvalgsundersøkelse er på et høyt nivå, selv om antallet avtok i fjerde kvartal i fjor.

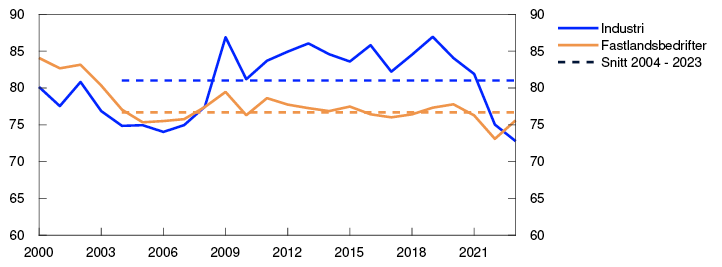

I første kvartal meldte om lag én av fem bedrifter i vårt regionale nettverk om knapphet på kvalifisert arbeidskraft, se figur D. Det var om lag som før årsskiftet, etter en tydelig nedgang i andelen gjennom fjoråret. Det er imidlertid store forskjeller mellom næringene. Oljeleverandørene meldte i stor grad at det er vanskelig å skaffe kvalifisert arbeidskraft. I bygge- og anleggsnæringen har andelen som melder om knapp tilgang på folk avtatt til det laveste nivået siden slutten av 2015. Ifølge vårt regionale nettverk har mange bygge- og anleggsbedrifter valgt å holde på en stor del av arbeidskraften i påvente av at oppdragsmengden skal ta seg opp igjen.

Utsikter til svak sysselsettingsvekst

Registerstatistikken tyder på at sysselsettingen steg videre i januar, og kontaktene i Regionalt nettverk venter noe vekst i sysselsettingen frem mot sommeren. Samtidig venter næringslivsledere i Norges Banks forventningsundersøkelse at sysselsettingen vil være nær uendret de neste tolv månedene. Utsikter til lav vekst i norsk økonomi tilsier at veksten i sysselsettingen vil være svak i år og neste år, se figur 3.12.

Antall sysselsatte i 1000. Sesongjustert

Lenger frem venter vi at høyere aktivitetsvekst vil bidra til at også sysselsettingsveksten tar seg opp. Vi anslår at antall arbeidstakere på korttidsopphold vil øke litt de nærmeste årene, i takt med at aktiviteten i bygge- og anleggsnæringen tar seg noe opp igjen.

Vi venter at svak vekst i sysselsettingen de nærmeste årene vil gi noe økt ledighet, se figur 3.13. Vi anslår at den registrerte ledigheten vil øke gradvis til rundt 2,2 prosent i begynnelsen av neste år og holde seg nær dette nivået gjennom 2026 og 2027. Ledigheten vil da være om lag på samme nivå som før pandemien. Sammenlignet med forrige rapport er anslagene for ledigheten litt nedjustert.

Ledighet som andel av arbeidsstyrken. Sesongjustert. Prosent

1 Periode: 1. kv. 2005 – 4. kv. 2023. N* er et anslag på det høyeste nivået på sysselsettingen som kan opprettholdes over tid uten at lønns- og prisveksten tiltar.

2 Periode: 1. kv. 2018 – 4. kv. 2027. Anslag for sysselsetting fra 4. kv. 2023 for PPR 4/23 og 1. kv. 2024 for PPR 1/24.

3 Periode: 1. kv. 2018 – 4. kv. 2027. Anslag fra 4. kv. 2023 for PPR 4/23 og 1. kv. 2024 for PPR 1/24.

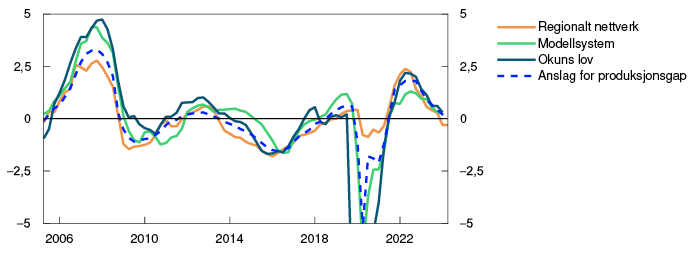

Kapasitetsutnyttingen avtar

Kapasitetsutnyttingen har falt det siste året og er nå nær et normalt nivå. Fremover venter vi at kapasitetsutnyttingen vil avta litt og ligge noe lavere enn normalt gjennom prognoseperioden. Anslagene er noe oppjustert fra forrige rapport.

Kapasitetsutnyttingen, eller produksjonsgapet, uttrykker hvor mye av de samlede ressursene i økonomien som er i bruk. Produksjonsgapet er definert som den prosentvise forskjellen mellom den faktiske produksjonen og produksjonspotensialet i fastlandsøkonomien. Produksjonspotensialet påvirkes av produktivitetsutviklingen og det høyeste nivået på sysselsettingen som kan opprettholdes over tid uten at lønns- og prisveksten tiltar, heretter kalt N*. Mange av størrelsene som ligger til grunn for produksjonsgapet kan ikke observeres og er derfor usikre. Vi anslår produksjonsgapet på grunnlag av en samlet vurdering av en rekke indikatorer og modeller. Vi legger særlig vekt på utviklingen i arbeidsmarkedet.

Kapasitetsutnyttingen avtok gjennom fjoråret, etter å ha holdt seg godt over et normalt nivå året før, se figur 3.C. Veksten i norsk økonomi var svak i fjor, og arbeidsledigheten økte noe. Gjennom fjoråret falt andelen bedrifter i vårt regionale nettverk som meldte om kapasitetsproblemer og knapphet på arbeidskraft.

Prosent

I første kvartal i år er andelen bedrifter som rapporterer om kapasitetsproblemer og knapphet på arbeidskraft lite endret. Andelen er under gjennomsnittet fra 2005 til i dag. Den registrerte ledigheten har holdt seg på et lavt nivå og under det vi anslår er forenlig med normal kapasitetsutnytting. Også antall ledige har vært stabilt. Samlet kan dette tilsi at kapasitetsutnyttingen vil avta mindre frem mot sommeren enn vi tidligere har sett for oss.

Vårt modellsystem for å anslå produksjonsgapet er basert på informasjon om blant annet BNP for Fastlands-Norge, arbeidsledighet, lønnsvekst og innenlandsk prisstigning. Modellsystemet indikerer en liten nedgang i kapasitetsutnyttingen i første kvartal i år. Vår samlede vurdering er at produksjonsgapet har falt til 0,2 prosent i første kvartal, og at kapasitetsutnyttingen dermed er nær et normalt nivå. Anslaget er litt høyere enn i forrige rapport.

Fremover venter vi at veksten i BNP for Fastlands-Norge avtar og kapasitetsutnyttingen går videre ned. Vi anslår at produksjonsgapet når en bunn på -0,5 prosent ved utgangen av 2025. Sammenlignet med forrige rapport er anslagene for kapasitetsutnyttingen noe oppjustert gjennom hele anslagsperioden.

Vi har oppjustert anslaget for veksten i økonomiens produksjonspotensial litt i år og neste år. Det må ses i lys av at sysselsettingen har økt og vært høyere enn ventet samtidig som bedriftene i Regionalt nettverk over tid har rapportert at det har blitt gradvis lettere å få tak i arbeidskraften de trenger. Siden forrige rapport har befolkningen økt litt mer enn ventet og trukket opp N*. På den annen side har antall arbeidstakere på korttidsopphold avtatt og vært lavere enn anslått. Det bidrar isolert sett til at sysselsettingen som kan opprettholdes over tid uten at lønns- og prispresset øker, N*, blir lavere. Samlet vurderer vi at N* har økt og er noe høyere enn vi anslo sist. Les mer om N* og trender i sysselsettingen i «Økt sysselsetting blant innvandrere løfter sysselsettingstrenden».

Vi venter at antall flyktninger fra Ukraina vil fortsette å øke i år og neste år, i tråd med myndighetenes anslag. Vi legger til grunn at det tar noe tid før de ukrainske flyktningene kommer i jobb, men at de etter hvert vil bidra til oppgang i N*. Vi ser også for oss at det vil komme noe flere arbeidstakere på korttidsopphold de nærmeste årene, men at antallet vil være litt lavere enn vi så for oss i desember.

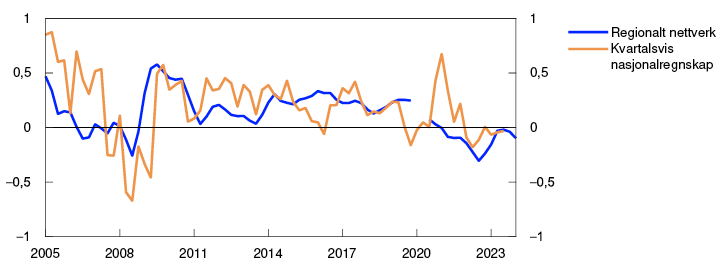

De siste årene har produktivitetsutviklingen vært svak både samlet sett og i de fleste næringer, se figur 3.D. Kontaktene i Regionalt nettverk venter fortsatt svak utvikling i produktiviteten i første og andre kvartal i år. Anslagene for trenden i produktiviteten er lite endret fra forrige rapport.

Produktivitet. Kvartalsvekst. Glidende snitt. Prosent

Tabell 3.A Produksjon og produksjonspotensial3

|

Endring i anslag fra Pengepolitisk rapport 4/23 i parentes |

Prosentvis endring fra foregående år |

|||||

|---|---|---|---|---|---|---|

|

1995–2009 |

2010–2023 |

2024 |

2025 |

2026 |

2027 |

|

|

BNP for Fastlands-Norge |

3,1 |

1,9 |

0,5 (0,4) |

1,2 (0,0) |

1,3 (-0,2) |

1,6 |

|

Produksjonspotensialet |

3,1 |

1,8 |

1,3 (0,1) |

1,6 (0,1) |

1,5 (0,0) |

1,4 |

|

N* |

0,8 |

1,1 |

0,8 (0,1) |

1,0 (0,1) |

0,9 (0,0) |

0,8 |

|

Underliggende produktivitetsvekst |

2,3 |

0,7 |

0,5 (0,0) |

0,6 (0,0) |

0,6 (0,0) |

0,6 |

1 Periode: 2. kv. 2005 – 2. kv. 2024. Regionalt nettverk er gjennomsnittet av kapasitetsutnyttingsindikatorene i Regionalt nettverk etter at de er regnet om til produksjonsgap ved hjelp av en enkel modellberegning.

I modellsystemet for produksjonsgap inngår informasjon om BNP, sysselsetting, arbeidsledighet, lønnsvekst, inflasjon, investeringer, boligpriser og kreditt. For nærmere beskrivelse av modellene se Furlanetto, F., K. Hagelund, F. Hansen, Ø. Robstad (2022) «Norges Bank Output Gap Estimates: Forecasting Properties, Reliability, Cyclical Sensitivity and Hysteresis». Oxford Bulletin of Economics and Statistics, 85(1), side 238–267. «Okuns lov» er basert på et estimert avvik fra trend i den registrerte ledigheten som andel av arbeidsstyrken.

2 Periode: 1. kv. 2005 – 1. kv. 2024. Produktivitetsveksten i Regionalt nettverk er regnet ut som hva bedriftene rapporterer om vekst i produksjonen fratrukket vekst i sysselsettingen. Observasjonen for 2.kv. 2024 er basert på hva bedriftene forventer. Det er så tatt tre kvartalers glidende sentrert snitt. Observasjoner fra Regionalt nettverk for 2020 er fjernet grunnet skalautfordringer under pandemien, se Regionalt nettverk 2/2020. Produktivitetsveksten i kvartalsvis nasjonalregnskap er gitt som Fastlands-BNP per sysselsatt. Det er så tatt fem kvartalers glidende sentrert snitt. Sysselsatte er korrigert for permitteringer under pandemien.

3 Bidraget fra veksten i N* og produktiviteten summerer ikke nødvendigvis eksakt til veksten i produksjonspotensialet grunnet avrundinger.

3.3 Priser og lønninger

Fortsatt høy prisvekst

Konsumprisveksten har avtatt siden slutten av 2022, men er fortsatt høy. Konsumprisindeksen (KPI) var 4,5 prosent høyere i februar enn samme måned i fjor. Underliggende prisvekst, målt ved KPI justert for avgiftsendringer og uten energivarer (KPI-JAE) har også falt det siste halvåret. I februar avtok tolvmånedersveksten til 4,9 prosent, 0,6 prosentenheter lavere enn anslått i forrige rapport. Andre indikatorer for underliggende inflasjon har avtatt i takt med nedgangen i KPI-JAE, se figur 3.14.

KPI og indikatorer for underliggende inflasjon. Tolvmånedersvekst. Prosent

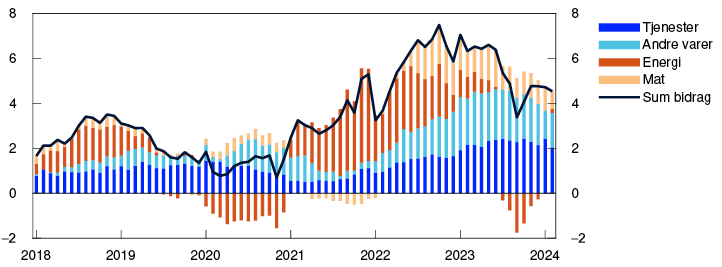

Prisveksten er fortsatt bredt basert, og den er høy både for varer og tjenester. Normalt hever dagligvarekjedene prisene i februar. I år falt derimot prisene, og det var det første registrerte fallet i februar siden 2001. Dette bidro til en nedgang i den samlede prisveksten i februar. Det siste halvåret har også prisveksten på andre varer falt, noe som bidrar til lavere tolvmånedersvekst i KPI. Bidraget fra tjenester har derimot holdt seg oppe, se figur 3.15.

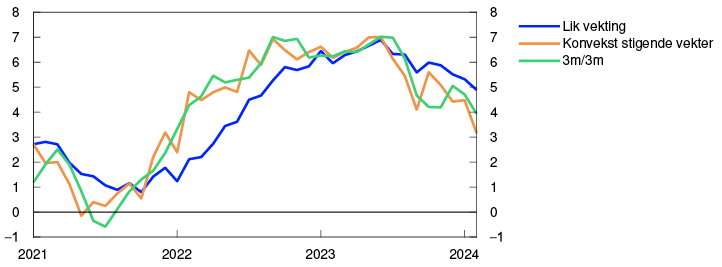

KPI. Tolvmånedersvekst. Prosent. KPI fordelt på undergrupper. Prosentenheter

Normalt måler vi prisveksten som endring i KPI fra samme måned ett år tidligere, slik at utviklingen i alle de siste tolv månedene tillegges like stor vekt. Veksten fra måned til måned kan variere mye, og å bruke tolvmånedersvekst bidrar til å begrense støyen fra disse bevegelsene. Samtidig fører det også til at den målte prisveksten endrer seg tregt. Legger vi i stedet større vekt på prisveksten de siste månedene, får vi et mer oppdatert bilde av hvordan prisveksten har utviklet seg den siste tiden. Også målt ved denne metoden er veksten i KPI-JAE over inflasjonsmålet på to prosent, men veksten har avtatt mer enn målt ved tolvmånedersveksten, se figur 3.16.

KPI-JAE. Annualisert vekst. Sesongjustert. Prosent

Lavere energipriser demper prisveksten

Siden i fjor vår har energiprisene falt og trukket ned veksten i KPI. Den siste tiden har bidraget fra energipriser til tolvmånedersveksten i KPI vært lavt, se figur 3.15. Energiprisene i KPI har vært litt lavere enn ventet siden forrige rapport. I anslagene for konsumprisene på energi legger vi til grunn fremtidsprisene på kraft og petroleumsprodukter. I tillegg tar vi hensyn til andre faktorer som nettleie og avgifter. Terminprisene for kraft er nå lavere enn i desember og bidrar til at vi har nedjustert anslaget på energipriser fremover. Vi venter at lavere energipriser etter hvert også kan bidra til å dempe veksten i KPI-JAE noe.

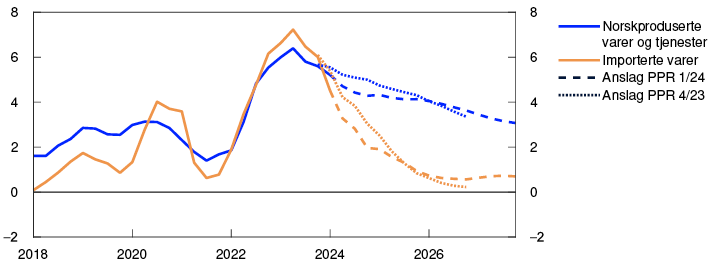

Utsikter til lavere prisvekst på importerte varer

Prisveksten på importerte konsumvarer har falt de siste månedene og har vært noe lavere enn anslått i forrige rapport. Vi har derfor justert ned anslaget vårt for den importerte prisveksten de nærmeste månedene, se figur 3.17.

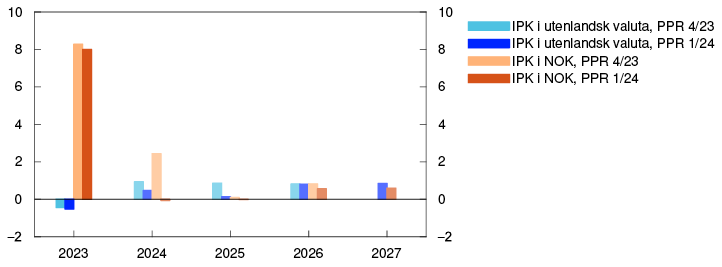

Norskproduserte varer og tjenester og importerte varer i KPI-JAE. Firekvartalersvekst. Prosent

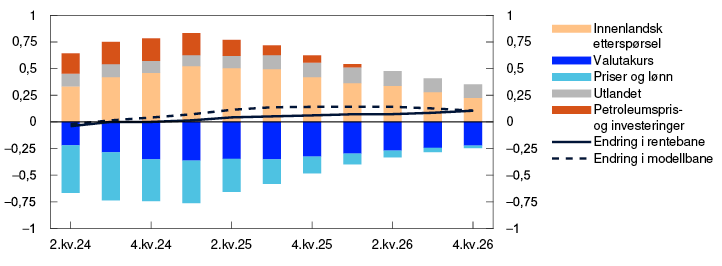

Veksten i indeksen for internasjonale prisimpulser på importerte konsumvarer (IPK), har falt, og vært lavere enn anslått i forrige rapport, se ramme på «Nedgang i gass- og kraftpriser». Tar vi hensyn til at fraktratene har økt, dempes nedgangen i veksten noe. Samtidig har kronen styrket seg siden desember, og vært sterkere enn anslått i forrige rapport. En sterkere krone demper prisveksten på importerte konsumvarer. Samlet sett bidrar dette til at vi venter at prisimpulsene til importerte konsumvarer vil avta fremover og være lavere enn i forrige rapport, se figur 3.18. Dette bidrar til å trekke ned den importerte prisveksten utover i prognoseperioden.

Internasjonale prisimpulser til importerte konsumvarer (IPK) inkludert frakt i norsk og utenlandsk valuta. Årsvekst. Prosent

Innenlandske forhold holder inflasjonen oppe

Prisveksten på norskproduserte varer og tjenester falt i februar, og var lavere enn anslått i forrige rapport. Dette bidrar til å trekke ned anslaget for den innenlandske prisveksten på kort sikt, se figur 3.17. Utover i prognoseperioden venter vi fremdeles at den innenlandske prisveksten avtar saktere enn den importerte prisveksten. Dette henger sammen med at det tar tid før lønnsveksten avtar og at produktivitetsveksten er lav. Allikevel vil utsikter til gradvis lavere lønnsvekst og kapasitetsutnytting trekke ned den innenlandske prisveksten fremover.

Det siste året har prisveksten på importerte innsatsvarer falt kraftig, og tolvmånedersveksten i indeksen for internasjonale prisimpulser til importerte innsatsvarer (IPI) er nå negativ. Fremtidsprisene for flere viktige råvarer er lavere enn i desember, og bidrar til at anslaget på IPI er nedjustert for 2024, se ramme om råvarepriser på «Nedgang i gass- og kraftpriser». Det tar tid før internasjonale prisimpulser til innsatsvarer slår ut i den innenlandske prisveksten, se nærmere omtale i utdypning i Pengeolitisk rapport 4/2023. Vi venter at lavere prisvekst på innsatsvarer også vil dempe prisveksten på norskproduserte varer og tjenester fremover, se figur 3.17.

Vi anslår at prisveksten avtar de neste kvartalene. Dette skyldes særlig at effektene fra den store prisoppgangen på kraft og importerte innsats- og konsumvarer tømmes ut. Allikevel tar det tid før prisveksten kommer helt ned til målet. Høye lønnskostnader per produserte enhet (LPE) er den viktigste årsaken til at prisveksten holder seg oppe fremover, se figur 3.19. Kronesvekkelsen gjennom 2023 har bidratt til å løfte prisveksten det siste året. Den fulle effekten fra en kronesvekkelse har langt tidsetterslep, og fjorårets svekkelse vil derfor gi et positivt, men avtakende bidrag til den underliggende prisveksten utover i prognoseperioden.

Bidrag til firekvartalersvekst i KPI-JAE. Prosentenheter

Anslaget for underliggende prisvekst (KPI-JAE) er samlet sett nedjustert de neste to årene sammenlignet med forrige rapport. Mot slutten av prognoseperioden er derimot anslagene noe høyere. Lavere fremtidspriser for energi bidrar isolert sett til å trekke ned samlet prisvekst (KPI), spesielt i 2024.

1 Periode: Januar 2018 – februar 2024. KPI-JAE: Konsumprisindeksen justert for avgiftsendringer og uten energivarer. Gjennomsnitt: Gjennomsnittsverdi av tolvmånedersvekst for andre indikatorer for underliggende inflasjon (KPIM, KPIXE, 20 prosent trimmet snitt, vektet median, KPIXV, KPI sjelden og KPIF) og KPI-JAE. Indikatorer: Høyeste og laveste tolvmånedersvekst for andre indikatorer for underliggende inflasjon.

2 Periode: Januar 2018 – februar 2024. Bidragene beregnet fra KPI fordelt etter konsumgrupper (gruppenivå). I statistikken forekommer noen avvik mellom summen av komponentene og samlet prisvekst.

3 Periode: Januar 2021 – februar 2024. «Lik vekting» tilsvarer ordinær tolvmånedersvekst i KPI-JAE, der alle de foregående 12 månedene har lik vekt. Med konvekst stigende vekter vil tidligere måneder vektes mindre enn de siste måneder. Dette betyr at indikatorene fanger opp endringer i vekstraten i KPI-JAE tidligere enn den konvensjonelle tolvmånedersveksten. Samtidig vil de være mer volatile. Beregningen følger Eeckhout (2023) «Instantaneous inflation». 3m/3m refererer til annualisert vekst siste 3 måneder sammenlignet med de foregående 3 måneder.

4 Periode: 1. kv. 2018 – 4. kv. 2027. KPI-JAE: Konsumprisindeksen justert for avgiftsendringer og uten energivarer. Anslag fra 4. kv. 2023 for PPR 4/23 og 1. kv. 2024 for PPR 1/24.

5 Periode: 2023–2027. Priser på konsumvarer Norge importerer. Anslag fra 2024.

6 Periode: 1. kv. 2018 – 4.kv. 2027. Anslag fra 1. kv. 2024. Dekomponering av enkeltbidrag fra ulike kostnadskomponenter.

Fjorårets kronesvekkelse bidro til høyere prisvekst i Norge enn i euroområdet

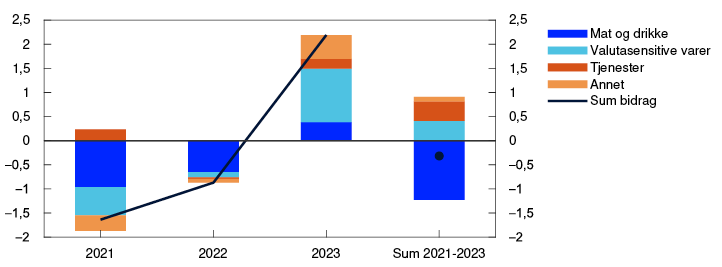

Siden inflasjonstoppen ble nådd i 2023 har den underliggende prisveksten falt raskt i mange land. I Norge har også prisveksten falt det siste halvåret, men saktere enn hos de fleste av våre handelspartnere. Målt ved indikatorer for underliggende prisvekst har inflasjonen her hjemme vært høyere enn i euroområdet. Deler av denne forskjellen skyldes at indikatorene som brukes er ulike, både med hensyn til hvilke vare- og tjenestegrupper som inngår og hvilken vekt de ulike gruppene har. For euroområdet er det vanlig å bruke harmoniserte prisindekser (HKPI) unntatt mat og energi som indikator på underliggende inflasjon, mens for Norge brukes KPI-JAE.

Sammenligner vi i stedet HKPI ekskludert energi, er forløpet i Norge og euroområdet likere enn i de indikatorene vi vanligvis følger. Disse indeksene viser at den samlede oppgangen i priser i Norge og euroområdet har vært om lag lik over de tre siste årene. Men også disse indeksene viser at prisveksten har vært høyere i Norge enn i euroområdet det siste året. En dekomponering av forskjellen basert på ulike vare- og tjenestegrupper tyder på at høy prisvekst på mat og drikke bidro til høyere prisvekst i euroområdet enn i Norge i 2021 og 2022. Det siste året har særlig høy prisvekst på valutasensitive varer gitt høyere prisvekst i Norge enn i euroområdet, se figur 3.E.

Bidrag til nivåendring i prisene. Forskjell mellom Norge og euroområdet. Harmoniserte konsumprisindekser ekskludert energi. Prosentenheter

Den store kronesvekkelsen gjennom fjoråret har bidratt til høyere prisvekst på varer som normalt er sensitive for svingninger i valutakursen. Bidraget fra valutakursen er ventet å avta fremover, se figur 3.19, men det vil likevel bidra til at prisveksten trolig blir høyere enn hos våre handelspartnere også de neste årene. Utsikter til høyere lønnsvekst i Norge enn i euroområdet vil også bidra til å holde prisveksten oppe fremover.

1 Periode: 2021–2023. Illustrasjon for å isolere hvilke undergrupper som bidrar til forskjell i nivåendring i prisene mellom Norge og euroområdet. Prisindeksene er basert på norske harmoniserte vekter. «Valutasensitive varer» refererer til konsumgrupper som typisk har høyt importinnhold. «Sum bidrag» refererer til den totale forskjellen i nivåendring i prisene.

Fortsatt høy lønnsvekst

Lønnsveksten har økt de siste årene. Høy prisvekst, et stramt arbeidsmarked og god lønnsomhet i deler av næringslivet har bidratt til oppgangen. I fjor steg lønnsveksten til 5,2 prosent. Det var i tråd med rammen for lønnsoppgjøret og lavere enn vi anslo i forrige rapport.

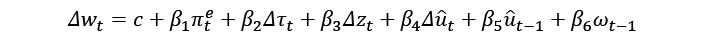

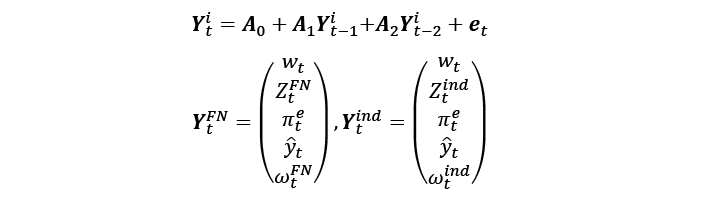

Vi anslår at lønnsveksten avtar til 4,9 prosent i år, som er litt lavere enn anslaget i desember. Anslaget er i tråd med lønnsforventningene til kontaktene i vårt regionale nettverk, men noe lavere enn forventningene i Norges Banks forventningsundersøkelse. Våre empiriske modeller indikerer lønnsvekst i underkant av 5 prosent, se utdyping på «Modeller for å anslå lønnsveksten».

Prisene på norske eksportvarer har økt mye siden 2020, blant annet som følge av at kronen har svekket seg. Det har bidratt til at lønnsomheten i industrien har økt og at lønnsandelen har falt mye, se figur 3.20. Det vil trolig løfte lønnsveksten noe, både i år og de neste årene. På den annen side venter vi at lavere lønnsomhet både i deler av industrien og i øvrige deler av næringslivet vil dempe lønnsveksten noe. Vi venter også at lavere prisvekst og avtakende kapasitetsutnytting vil trekke lønnsveksten ned.

Lønnskostnader som andel av faktorinntekt. Prosent

I 2025 venter vi at lønnsveksten avtar til 4,3 prosent, og at prisveksten avtar videre. Lønnsanslaget for neste år er uendret fra forrige rapport.

Vi venter at reallønnsveksten i år blir 1,1 prosent, som er noe høyere enn anslått i desemberrapporten, se figur 3.21. Det må blant annet ses i sammenheng med utsikter til lavere energipriser som vil dempe prisveksten. Deretter venter vi at reallønnsveksten tiltar til rundt 1,6 prosent, i tråd med at produktivitetsveksten er ventet å ta seg noe opp og at lønnsandelen øker.

Årsvekst. Prosent

Usikkerhet om pris- og lønnsveksten

De store forskjellene i lønnsomhet både innad i industrien og mellom ulike næringer gir usikkerhet om anslagene for lønnsveksten. Høy lønnsomhet i industrien samlet kan gi en høy ramme for lønnsoppgjøret i frontfaget og en høyere samlet lønnsvekst enn vi legger til grunn. På den annen side kan lavere lønnsomhet i øvrige deler av økonomien dempe lønnsveksten mer enn vi legger til grunn.

Usikkerheten rundt inflasjonsutviklingen på kort og mellomlang sikt er lite endret siden forrige rapport, ifølge flere indikatorer på usikkerhet, se boks på «Indikatorer for usikkerhet på kort og mellomlang sikt». Forventningene til prisveksten ligger fortsatt over inflasjonsmålet på både to og fem års sikt, ifølge Norges Banks forventningsundersøkelse, og forventningene til prisveksten om fem år økte litt i første kvartal.

Det er stor usikkerhet knyttet til produktivitetsveksten fremover. De siste årene har veksten i produktiviteten vært svak, se figur 3.D. Vi anslår at den vil øke gradvis i løpet av prognoseperioden. Produktivitetsveksten kan bli svakere enn vi ser for oss og bidra til at prisveksten holder seg høy lenger enn vi nå venter. På den annen side kan en større oppgang i produktivitetsveksten gi lavere prisvekst og høyere reallønnsvekst.

Økt sysselsetting blant innvandrere løfter sysselsettingstrenden

De siste årene har sysselsettingen steget mye, og mer enn vi har anslått i våre rapporter. Oppgangen gjenspeiler at sysselsettingen blant innvandrere har økt mye. For å øke vår forståelse av hva som ligger bak denne utviklingen, vil vi i denne analysen bruke detaljerte data for å se nærmere på trendene i sysselsettingen, der vi fokuserer på utviklingen blant innvandrere. Vi finner at sysselsettingsandelen blant innvandrere har økt over tid, særlig drevet av arbeidsinnvandring og økt sysselsetting blant kvinner med innvandrerbakgrunn. Vi viser også at sysselsettingen blant innvandrere pleier å variere relativt mye over konjunkturene og at høy aktivitet i norsk økonomi trolig har bidratt til oppgangen de siste årene.

I etterkant av pandemien har det vært god vekst i norsk økonomi og etterspørselen etter arbeidskraft har vært høy. Andelen av befolkningen som er i jobb har økt mye, spesielt blant innvandrere, se figur 3.I.1 Figuren viser også at sysselsettingsandelen blant innvandrere har økt over tid, og at utviklingen har vært annerledes enn for den øvrige befolkningen.

Bosatte sysselsatte som andel av befolkningen. 16–74 år. Prosent

I denne rammen bruker vi disaggregert informasjon om sysselsettingen innad i ulike befolkningsgrupper for å bedre forstå hva som har drevet utviklingen. Tidligere har vi beregnet trender i sysselsettingen og tatt hensyn til sammensetningen av befolkningen på tvers av alder, kjønn og utdanningsnivå.3 Vi går nå et skritt videre og skiller mellom innvandrere og den øvrige befolkningen. For innvandrere bruker vi i tillegg informasjon om innvandringsgrunn4 og antall år som bosatt i Norge.

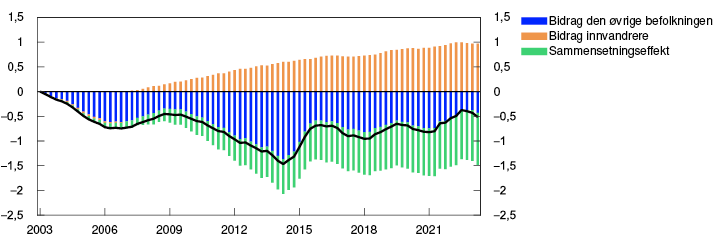

Basert på de demografiske variablene deler vi befolkningen inn i grupper. Vi estimerer en trend i sysselsettingsandelen for hver gruppe, før vi aggregerer opp.5 Figur 3.J viser de sammenvektede trendene for norskfødte og innvandrere. Trenden i sysselsettingsandelen for innvandrere har økt over tid og bidrar til å trekke opp den samlede sysselsettingsandelen. Samtidig har sysselsettingsandelen blant innvandrere et lavere gjennomsnittlig nivå enn den øvrige befolkningen. At innvandrere utgjør en stadig større del av befolkningen, har derfor i seg selv redusert den samlede sysselsettingsandelen (sammensetningseffekt).

Bidrag til endring i trenden i sysselsettingsandelen siden 2003. Prosentenheter

Figur 3.K illustrerer hva som har bidratt til trenden i sysselsettingsandelen blant innvandrere. Det er særlig to faktorer som peker seg ut. På 2000-tallet har innvandrere til Norge i stor grad vært personer som kommer til Norge for å jobbe. Det har løftet den gjennomsnittlige sysselsettingsandelen blant innvandrere og reflekteres i sammensetningseffekter i figuren. Det andre er at en god del av oppgangen kan forklares av at sysselsettingsandelene innad i de ulike gruppene av innvandrere har økt. Figuren til høyre viser at dette i hovedsak skyldes økt sysselsetting blant kvinner med innvandrerbakgrunn i aldersgruppen 25–61 år. Analysen viser at økningen i stor grad har skjedd blant kvinner som har bodd her i flere år, og som har innvandret til Norge av andre årsaker enn arbeid (for eksempel familiegjenforening eller flukt). I tillegg indikerer figuren at oppgangen i sysselsettingen blant innvandrere de siste årene har vært bredere basert enn tidligere.

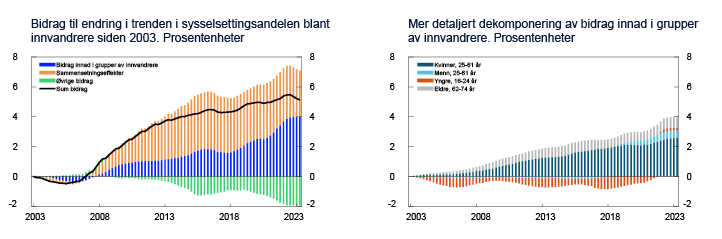

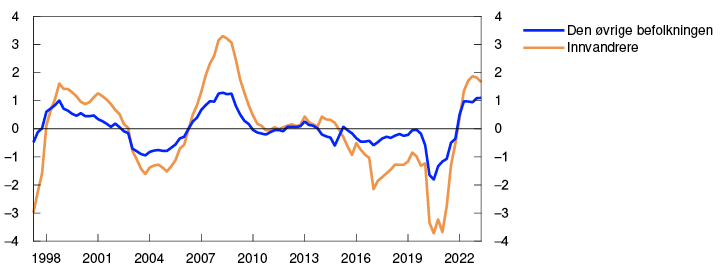

Figur 3.L viser at sysselsettingen har økt mer enn de estimerte trendene de siste årene, og at oppgangen har vært større for innvandrere enn for resten av befolkningen. Beregningene tyder også på at sysselsettingen blant innvandrere tilbake i tid har variert mer enn for resten av befolkningen over konjunkturene.8 Dette kan for eksempel skyldes at innvandrere i større grad jobber i mer konjunkturutsatte næringer.

Sysselsettingsandel fratrukket estimert trend. Prosentenheter

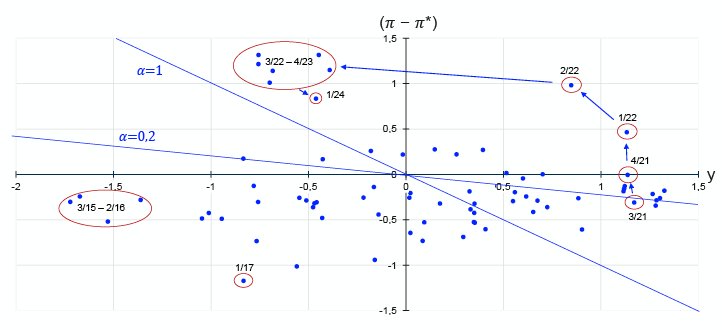

I pengepolitikken søker vi å stabilisere sysselsettingen rundt det høyeste nivået som er forenlig med prisstabilitet over tid (N*). Når vi anslår N*, baserer vi det på en samlet vurdering av kapasitetsutnyttingen i økonomien og ulike indikatorer for arbeidsmarkedet, blant annet trenden i sysselsettingsandelen. Når vi eksplisitt tar hensyn til utviklingen blant innvandrere, får vi et høyere anslag for trenden i sysselsettingsandelen enn vi har estimert tidligere.10 De siste årene har vi justert opp anslaget på N*, se også figur 3.11. Vår analyse av sysselsettingsandeler basert på mer detaljert informasjon støtter derfor opp under våre justeringer av anslaget på N*.