Sparing og bankenes innskuddsfinansiering

Innskudd er bankenes viktigste finansieringskilde. Sparing er vanligvis ikke årsaken til at innskudd øker, siden det er utlån og ikke sparing som skaper innskudd. Under koronapandemien var det en spesiell utvikling, hvor både privat sparing og samlede innskudd i bankene økte markert. Her beskriver vi hva som skjedde, og vi viser hvordan flytting av penger til og fra utlandet har betydning for innskuddsfinansieringen til bankene.

Husholdninger og bedrifter sparer når inntekten er høyere enn forbruket. Forenklet kan vi si at når en husholdning reduserer forbruket, så får familien mer penger på bankkontoen. Samtidig vil redusert forbruk føre til at en annen part, for eksempel en bedrift, mottar mindre penger og dermed får mindre penger på konto. Sparing i husholdningene vil derfor i seg selv ikke påvirke samlede bankinnskudd. Vekst i innskudd skyldes derimot ofte at bankene låner ut mer penger, siden banker skaper innskudd når de gir lån. Under koronapandemien økte ikke bankenes utlån spesielt mye, men likevel økte bankinnskuddene kraftig. I denne bloggen ser vi på mulige årsaker.

Privat sparing under pandemien

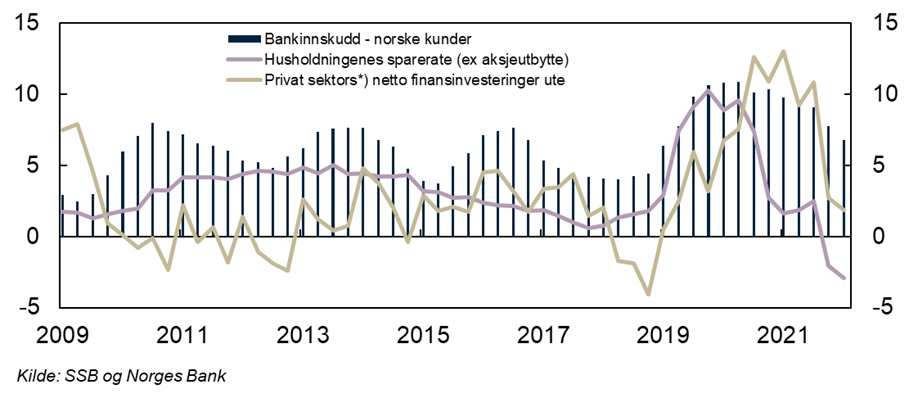

Koronapandemien var en ekstraordinær situasjon for husholdninger og foretak. Husholdningene sparte mye mer enn normalt, særlig på grunn av begrensede forbruksmuligheter, se figur 1. Smittevernsrestriksjonene som ble innført i 2020 ga en bråstopp i utenlandsferier og grensehandel, og utenlandskonsumet falt. Det førte til mindre «lekkasje» av penger til utlandet. Pengene ble i stedet værende på norske bankkontoer. Andre effekter trakk i motsatt retning, som for eksempel at ferien til utlendinger som skulle til Norge også ble avlyst, og utenlandsinntektene i reiselivsnæringen falt. Likevel var totaleffekten av nedstengingen og smittevernsrestriksjonene økt privat sparing i Norge og økte private netto fordringer på utlandet. Økte overføringer fra staten til husholdninger og bedrifter bidro også.

Utviklingen i samlede innskudd under pandemien kan dels forklares med at noe av den økte private sparingen gikk via bankene til utlandet (se boks om sparing og innskudd). Bankene trengte da mindre utenlandsfinansiering, siden de fikk høyere innskudd (se figur 2 og eksempel 1 i vedlegg). Les mer om dette i Staff Memo 10/2022.

Figur 1: Bankinnskudd (årsvekst), husholdningenes sparerate og privat sektors* netto finansinvesteringer i utlandet. Glidende 3-kvartalers sentrert snitt. 2009-2022.

*) Privat sektors netto finansinvesteringer i utlandet er sum norske sektorer unntatt statsforvaltningen (transaksjoner) i prosent av BNP.

Sparing og innskudd

Sparing = disponibel inntekt – konsum.

Disponibel inntekt er BNP (brutto nasjonalprodukt) pluss netto kapital- og lønnsinntekter og netto stønader fra/til utlandet.

Brutto nasjonalprodukt i en åpen økonomi er:

BNP = C + I + G + X – Q,

der C er privat konsum, I er innenlandske realinvesteringer, G er offentlig konsum og X-Q er netto eksport av varer og tjenester.

I en lukket økonomi (der X og Q er null og disponibel inntekt= BNP) vil sparingen være lik innenlandske realinvesteringer, mens netto finansinvesteringer (fordringer minus gjeld) er null. Det kan være mange som sparer som ikke gjør realinvesteringer (og omvendt), og bankene bidrar til at innskudd holdes av de som sparer mer enn de investerer, mens de som gjør realinvesteringer kan få lån hvis de trenger det. For eksempel trenger mange som kjøper hus å låne. Hvor mye innskudd og lån som trengs avhenger av fordelingen av formue i samfunnet, men ikke direkte av hvor mye sparing og realinvesteringer som gjøres.

Heller ikke i en åpen økonomi er det noen direkte sammenheng mellom sparing og innskudd. Men nå kan samlede bankinnskudd endres ved at inntekt og formue flyttes over landegrensene. Dersom Norge som helhet sparer mer enn det investeres innenlands, så har vi utenlandssparing. Den består av samlet eksportoverskudd (X-Q) i tillegg til netto kapital- og lønnsinntekter og stønadsbetalinger. Utenlandssparingen ender opp som økte netto fordringer på utlandet, og tar form av netto finanssparing og netto realinvesteringer i utlandet. Hvis utenlandssparing skjer via bankinnskudd i bankene hjemme, som i sin tur sørger for at pengene plasseres ute, kan innskuddene øke når sparingen øker.

Sparing i verdipapirfond innenlands reduserer ikke bankinnskuddene

Under koronapandemien sparte privatpersoner også mer i verdipapirfond, særlig i 2021. Selv om den som skal kjøpe fondsandeler bruker av pengene på sin bankkonto, så vil ikke sparing i fond redusere samlede innskudd i bankene, det vil bare være noen andre som holder innskuddene. Dette gjelder så lenge fondene investerer i Norge og kjøper verdipapirer fra norske aktører (utenom av staten eller bankene), se eksempel 2 i vedlegget.

Det at sparing i verdipapirfond som investerer i Norge ikke trekker ned innskuddene gjelder også ved kjøp av andeler i pengemarkedsfond. Men i USA er dette annerledes – der har enkelte pengemarkedsfond adgang til å plassere innskudd i sentralbanken (The Federal Reserve). Ordningen fondene benytter kalles Reverse Repo facility. Når innskudd flyttes over til fond som plasserer disse videre i sentralbanken, blir bankinnskudd trukket ut av banksystemet (se boks om autonome faktorer), og bankene erstatter denne finanseringen ved å trekke på sine innskudd i sentralbanken eller ved å låne i sentralbanken. I Norge kan ikke verdipapirfond plassere penger i sentralbanken, så denne mekanismen finnes ikke her.

Autonome faktorer

Autonome faktorer er bevegelser på Norges Banks balanse som sentralbanken ikke bestemmer selv. Slike autonome faktorer kan påvirke kundeinnskuddene i banker, samtidig som de påvirker bankenes innskudd i Norges Bank.

Siden Norges Bank er statens bank, er innskudd fra staten en gjeldspost på Norges Banks balanse. Dette er også den viktigste autonome faktoren. Innskudd fra staten øker for eksempel når husholdninger og bedrifter betaler inn skatter. Når en bedrift ber banken sin om å gjennomføre en skattebetaling, trekker banken på sine innskudd i Norges Bank og betaler inn på statens innskuddskonto i Norges Bank på vegne av bedriften. Samtidig reduseres bankens kundeinnskudd fra bedriften tilsvarende. Motsatt vil bankens innskudd i Norges Bank og kundeinnskudd fra husholdninger øke like mye hvis staten trekker på sin konto for å overføre for eksempel trygd eller støtteordninger til husholdninger. Bevegelser på statens konto og pengemengdeveksten under pandemien diskuteres i Staff memo 10/2022. Den andre autonome faktoren som kan ha betydning i Norge er endringer i etterspørselen etter sedler og mynt.

Når autonome faktorer endrer seg, motvirker Norges Bank endringer i den delen av bankenes sentralbankinnskudd som står på foliokonto (reservene i banksystemet) ved hjelp av markedsoperasjoner (F-lån og F-innskudd). Dette endrer ikke virkningen av autonome faktorer på bankenes kundeinnskudd.

Et eksempel på mulig fremtidig autonom faktor som kan redusere kundeinnskuddene i Norge, er eventuelle digitale sentralbankpenger (DSP). Mekanismene beskrives i bloggen Vil bankenes utlånsrenter øke ved innføring av digitale sentralbankpenger? (norges-bank.no). Norges Bank utreder om DSP bør innføres.

Fondsplasseringer i utenlandske verdipapirer dempet innskuddsveksten, og foretakenes tilpasning trakk den opp

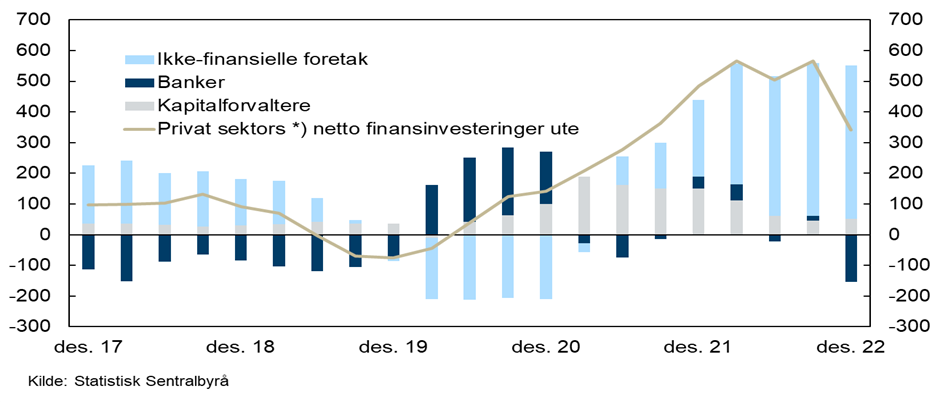

Deler av husholdningenes sparing i verdipapirfond under koronapandemien var i utenlandske verdipapirer, og fondsforvaltere økte sine netto utenlandsfordringer, se figur 2. Slike investeringer over landegrensene bidro trolig til å dempe innskuddsveksten, se også eksempel 3 i vedlegget.

Annen flytting av porteføljer til eller fra utlandet kan også redusere eller øke samlede bankinnskudd. Nedbygging av foretakenes nettofordringer ute (se figur 2) kan være motstykker til at innskuddene fra foretak økte i 2020.

Figur 2. Private sektorers nettofinansinvesteringer, utland. 4-kvartalers rullerende sum av transaksjoner i mrd NOK. 2017-2022**)

Avslutning

Bankene skaper innskudd når de gir lån, og i en lukket økonomi vil innskuddene enkelt sagt forbli i økonomien eller gjøres om til markedsfinansiering hvis bankene legger ut obligasjoner som kjøpes av innskyterne. Da blir innskuddene slettet helt frem til banken betaler tilbake obligasjonen. I en åpen økonomi har i tillegg finanssparing ute og flytting av porteføljer på tvers av landegrensene en betydning for hvor mye innskudd bankene samlet sett har.

Innskudd som tas ut av banker innenlands og plasseres i utlandet, må erstattes av utenlandsfinansiering i bankene. Bankene kan ikke benytte sentralbankreserver til å betale ned utenlandsgjeld, siden bare deltakerne i det norske interbankmarkedet kan motta sentralbankreserver i betaling. Bankene kan heller ikke dekke inn tapte innskudd ved å utstede mer markedsfinansiering hjemme i Norge, fordi kjøperne vil bruke av sine innskudd for å betale bankene. Da får ikke bankene tilgang på mer finansiering.

Her har vi diskutert samlede bankinnskudd. Andre mekanismer – som tillit – påvirker innskuddene i hver enkelt bank. Det så vi under bankuroen i USA i mars 2023.

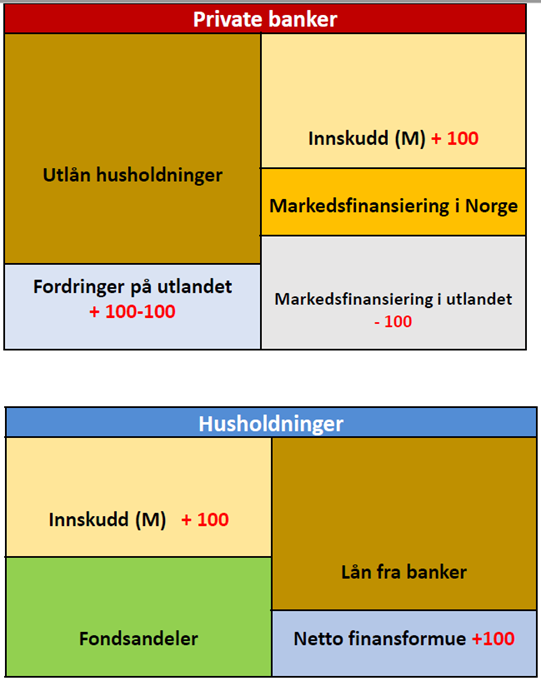

Eksempel 1: Sparing kan gi innskuddsvekst når sparingen går via bankene til utlandet

En husholdning sparer 100 og finansformuen øker. Sparingen skyldes at den årlige utenlandsferien har blitt avlyst, og husholdningen betaler 100 mindre enn vanlig fra sin konto til utlandet. Bankenes innskudd i utenlandske banker er da tilsvarende 100 kroner høyere enn de ellers ville vært (økte netto fordringer på utlandet), fordi den norske banken ikke trenger å trekke på sin konto i utenlandsk bank for å gjøre betalingen på vegne av den norske husholdningen. Banken kan ønske å bruke dette til å nedbetale noe av sin utenlandske markedsfinansiering.

Figur A: Økt privat utenlandssparing*

*) Stiliserte beholdningsbalanser. Utvalgte balanseposter inkludert. Transaksjoner i røde tall.

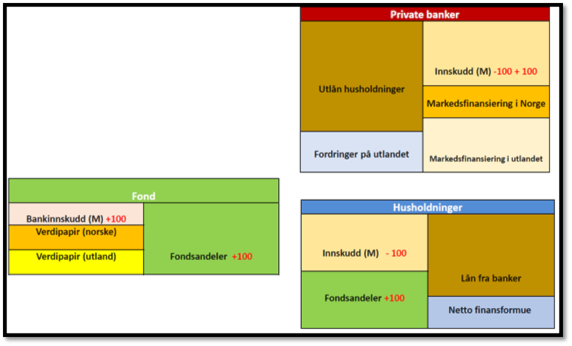

Eksempel 2: Innskudd faller ikke når innskudd flyttes til fond som plasserer innenlands

En husholdning kjøper fondsandeler, og betaler ved å sette inn 100 kroner på fondets bankkonto, se figur B. Da øker bankinnskudd fra fond med 100, mens bankinnskudd fra husholdninger faller med 100 og samlet er bankinnskuddene like store som før. I neste runde (ikke vist) kan fondet bruke bankinnskuddet på 100 til å kjøpe verdipapirer av noen andre i Norge. Da får selgeren av verdipapir betalt med bankinnskuddet, og bankenes samlede innskudd endres ikke da heller.

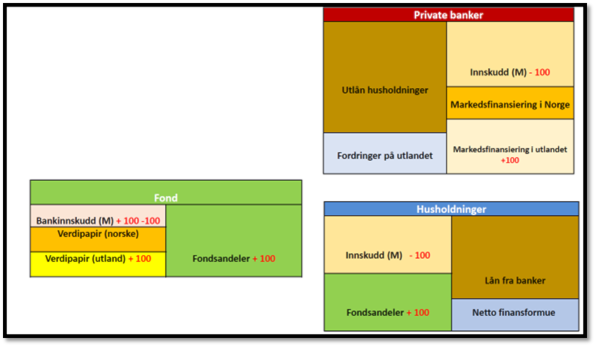

Figur B: Husholdninger sparer i fond.

Eksempel 3: Innskudd faller hvis innskudd flyttes til fond som plasserer ute

En husholdninger kjøper igjen fondsandeler for 100, men nå i fond som kjøper utenlandske verdipapirer, se figur C. Husholdningen betaler fondet med innskudd fra sin bankkonto, og fondet flytter disse innskuddene ut av sin norske bank og over i en utenlandsk bank som betaling for utenlandsk verdipapirinvestering. Dette gjennomføres ved at den norske banken instruerer sin utenlandske bankforbindelse til å sette inn penger tilsvarende 100 kroner på kontoen til fondet i utlandet, for eksempel ved å trekke på sin egen kredittlinje i en utenlandsk bank. Da øker bankens netto utenlandsfinansiering (netto fordringer på utlandet blir redusert), og motstykket er at de innenlandske innskuddene faller. I eksemplet tenker vi at den norske banken i neste runde utsteder markedsfinansiering i utlandet på 100 til erstatning for trekket på kredittlinjen.

Figur C: Husholdning sparer i fond som investerer ute.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

0 Kommentarer

Kommentarfeltet er stengt