Hvor viktig er påslag utover styringsrenten for rentene foretak står overfor?

I 2022 steg risikopåslagene på foretaksobligasjoner markert, mens det var mindre endringer i bankenes utlånsmarginer til foretak. Men hvor viktig er egentlig utviklingen i disse størrelsene for renten foretakene samlet sett står overfor? For å analysere dette beregner vi en samlet rente på nye lån for foretakene i Fastlands-Norge ved å vekte renter fra banklån og obligasjonsgjeld med deres utestående volum.

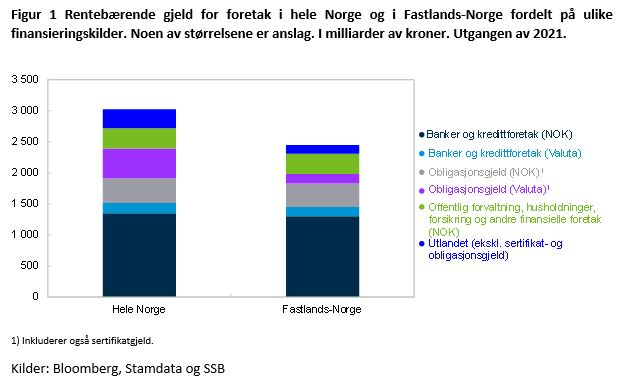

Banklån er foretakenes viktigste finansieringskilde

Banklån er foretakenes viktigste kilde til gjeldsfinansiering. Utestående lån fra banker er på rundt 1 500 milliarder, der det aller meste er i norske kroner til foretak i Fastlands-Norge, se figur 1. I tillegg har foretakene samlet sett en del obligasjonsgjeld. Utestående obligasjonsgjeld er på 900 milliarder, men bare rundt 500 milliarder er til foretak i Fastlands-Norge. Forskjellen skyldes at noen store foretak innen olje- og sjøfart låner betydelig beløp i obligasjonsmarkedet i utenlandsk valuta. Det meste av obligasjonsgjelden til fastlandsforetakene er i norske kroner.

Andre gjeldsfinansieringskilder enn banklån og obligasjoner utgjør en forholdsvis liten andel av samlet gjeld. De omfatter blant annet direkte lån fra husholdninger, offentlig forvaltning, forsikring og andre lån fra utlandet enn obligasjonsgjeld. Vi velger å se bort i fra konsernintern gjeld siden gjeld i én juridisk enhet vil være fordring et annet sted i konsernet, og netto gjeld vil dermed være null.

I analysene av norsk økonomi legges det særlig vekt på Fastlands-Norge fordi petroleumsproduksjonen i liten grad påvirkes av konjunkturene. Vi beregner derfor en samlet rente for lån i norske kroner for foretak i Fastlands-Norge. Renten er beregnet for nye lån siden det gir en indikasjon på betingelsene foretak står overfor når de skal hente ny gjeldsfinansiering, for eksempel for å finansiere investeringer.

Serien er beregnet ved å vekte sammen renter på nye lån fra banker og obligasjonsmarkedet med utestående volum. Det gjør vi for å vise hvilke rentebetingelser et gjennomsnittlig foretak som ønsker å ta opp ny finansiering står overfor. Fordi vi vekter med utestående volum kan den samlede serien avvike fra renten på de lånene som faktisk er tatt opp i en gitt periode. Selv om veksten i obligasjonsgjelden har vært noe større enn banklånene det siste tiåret, har forholdet dem imellom vært nokså stabilt. Det betyr grovt sett at bankrenten vektes med i underkant av 80 prosent og obligasjonsrenten resten. Totalt dekker serien hoveddelen av foretakenes gjeld i kroner.

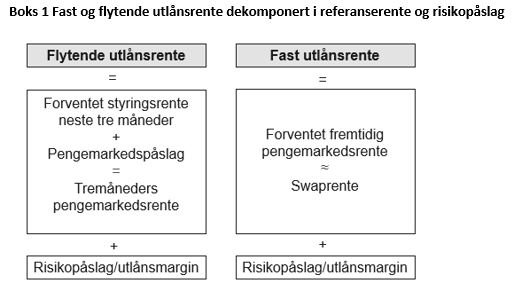

Samlet påslag ligger nær bankenes utlånsmargin

Utlånsrenten til foretak avhenger av styringsrenten, forventninger om denne fremover, og ulike risikopåslag, se boks 1. Den mest brukte referanserenten i foretakenes bank- og obligasjonsgjeld med flytende rente er pengemarkedsrenten tremåneders Nibor. Nibor uttrykker markedets forventning til styringsrenten de neste tre månedene, og et risikopåslag, ofte omtalt som pengemarkedspåslaget. I tillegg betaler foretakene et påslag utover Nibor i form av en utlånsmargin på bankfinansiering og et risikopåslag i obligasjonsmarkedet. Bankenes utlånsmargin og risikopåslaget i obligasjonsmarkedet skal i grove trekk dekke bankene og investorenes forventede tap, andre kostnader og krav til egenkapitalavkastning. For foretak som ønsker fastrente, vil i tillegg utviklingen i renter med lang løpetid være viktig. Fastrenter tar typisk utgangspunkt i lange swaprenter, som i hovedsak avhenger av forventinger om fremtidige pengemarkedsrenter. Videre i bloggen fokuserer vi på nye lån med flytende rente.

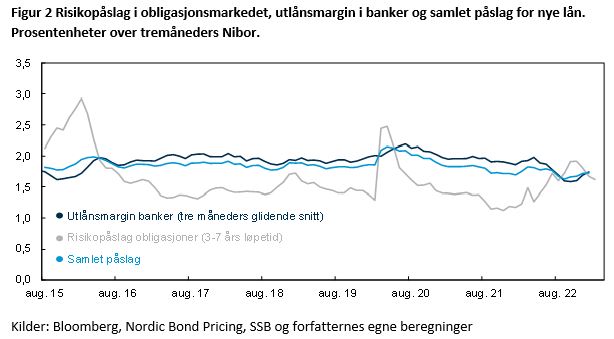

Figur 2 viser utviklingen i bankenes utlånsmargin, risikopåslaget i obligasjonsmarkedet og et vektet snitt av disse to seriene, videre omtalt som det samlede påslaget. Risikopåslaget i obligasjonsmarkedet økte betydelig i 2015, i starten av koronapandemien og gjennom 2022. Dette er perioder der den makroøkonomiske usikkerheten var høy, og som har sammenfalt med klar nedgang, eller forventninger om det, i veksten i norsk økonomi.[1] Bankenes utlånsmargin har derimot vært ganske stabil i hele perioden. Siden bankgjeld utgjør hoveddelen av det utestående volumet som serien er vektet med, har det samlede påslaget også ligget forholdsvis stabilt. En artikkel av Grimme (2022) i Journal of Money, Credit and Banking viser at også i USA og Tyskland har risikopåslagene i obligasjonsmarkedet steget klart mer enn bankenes utlånsmargin i perioder med økt usikkerhet.

Et åpenbart spørsmål er hvorfor utlånsmarginen til bankene har vært så stabil i senere år. I perioder med økt usikkerhet øker risikoen for at foretakene misligholder sin gjeld og bankene må typisk betale mer for å ta opp ny obligasjonsfinansiering, noe som begge deler skulle trekke i retning av en høyere utlånsmargin på nye lån. Grimme (2022) peker på bankenes ønske om å beholde langsiktige kundeforhold som en mulig årsak til at de ikke nødvendigvis justerer så mye på utlånsmarginen ved økt usikkerhet. Store økninger i obligasjonspåslagene har i senere år ofte vært relativt kortvarige. Om bankene forventer at påslagene vil komme ned igjen, velter de kanskje ikke hele den økte marginalkostnaden over på kundene. I tillegg til obligasjonsgjeld er beholdningen av utlån i stor grad finansiert med innskudd. I løpet av renteoppgangen i 2022 har bankene økt innskuddsrenten mindre enn utlånsrenten, noe som har bidratt til å trekke den samlede lønnsomheten i bankene opp. Økt lønnsomhet gir fleksibilitet til å konkurrere mer på utlånsmarginen og kan være en del av forklaringen på hvorfor marginene ikke har økt det siste året.

I tillegg er det viktig å være klar over at rentene i bankstatistikken er basert på faktiske betingelser på nye lån gitt hver måned. Bankrentene vil derfor kunne påvirkes av sammensetningen av nye lån. I perioder med økt usikkerhet kan bankene tenkes å prioritere lån med lavere kredittrisiko, som kan trekke utlånsmarginen i bankstatistikken ned. Det er derfor nyttig å supplere med annen informasjon for å vurdere utviklingen nærmere. Til Norges Banks Utlånsundersøkelse meldte for eksempel bankene at de generelt sett økte utlånsmarginen på nye lån noe i 2022. Til forskjell fra bankstatistikken er obligasjonsrentene basert på daglige indikative priser for alle utestående obligasjoner. Obligasjonsstatistikken vil derfor ikke påvirkes av kredittkvaliteten på utstedelsene i en gitt måned.[2]

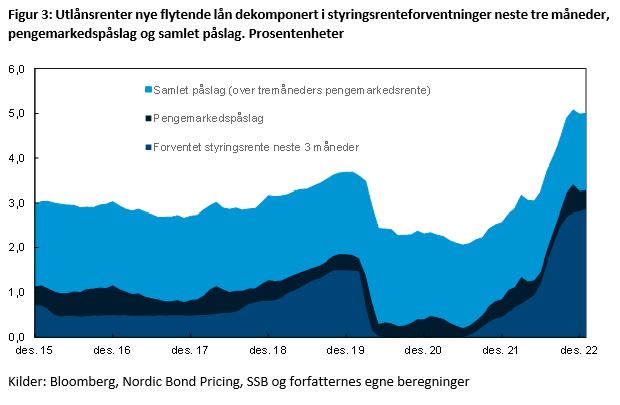

Hvor viktig er egentlig det samlede påslaget for rentene foretakene står overfor?

Med de lave styringsrentene vi har hatt mesteparten av det siste tiåret, har det samlede påslaget utgjort en betydelig del av foretakenes rente på nye lån, se figur 3. Pengemarkedspåslaget har utgjort en nokså liten andel. Siden det har vært små endringer i det samlede påslaget, er det styringsrenten som har drevet endringene i utlånsrenten. Fra tidligere perioder vet vi imidlertid at også bankmarginen kan svinge mye. For eksempel falt utlånsmarginen markert før finanskrisen, og den økte i årene etter, trolig som følge av at risikopåslagene på bankenes obligasjonsfinansiering økte og at det ble innført av nye reguleringer i banksektoren.

[1] I V. Larsen (2019), Bankplassen Blogg 2019 presenterer en usikkerhetsindikator for Norge, hvor serien har historikk fra 1988-2019. I R. Juelsrud og V.Larsen (2022). CAMP Working Paper Series er det med tall for usikkerhetsindikatoren til og med midten av 2022.

[2] Ofte er det en liten premie på nye utstedelser i forhold til de indikative prisene.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

2 Kommentarer

Kommentarfeltet er stengt

Simen Munter

Charlotte Haugen

Simen Munter