Obligasjoner med fortrinnsrett – et marked fortsatt i sterk vekst

Obligasjoner med fortrinnsrett (OMF) er en viktig kilde til finansiering for bankene. I en ny forskningsartikkel dokumenter vi hvordan OMF bidrar til økt utlån til næringslivet og høyere likviditet hos bankene.

Banker låner inn penger fra publikum for å finansiere utlån og andre investeringer, for eksempel ved å ta imot innskudd fra husholdninger. En populær kilde til bankfinansiering i tillegg til innskudd er obligasjoner med fortrinnsrett (OMF). En OMF er en obligasjon med sikkerhet i primært boliglån. Bankene utsteder OMF for å låne fra private investorer. I tillegg eier bankene mye OMF selv, fordi disse kan brukes som sikkerhet for lån i sentralbanken. Siden en OMF er sikret med en banks boliglån, vil kjøperne av OMF ha rett til en del av bankens boliglån dersom banken misligholder betalingsforpliktelsene sine. Sammenliknet med såkalte Asset-Backed Securities, som ble utstedt i stor grad av amerikanske banker før finanskrisen, er det betydelige strengere krav til kvaliteten på det underliggende pantet til en OMF, noe som innebærer lavere risiko for investorer. For eksempel er det bare lån med lav belåningsgrad som kan inngå som pant. Dersom et boliglån som inngår som pant ikke lenger tilfredsstiller dette kravet, må det erstattes av et nytt, sikrere lån. Den lave risikoen gjenspeiles i de historiske erfaringene med denne typen obligasjoner - i de over 200 årene OMFer har eksistert, har tapene knyttet til OMF vært ekstremt lave. OMFer blir dermed sett på som en nokså sikker investering fra investorers perspektiv, og dermed også en billig og stabil kilde til finansiering for bankene.

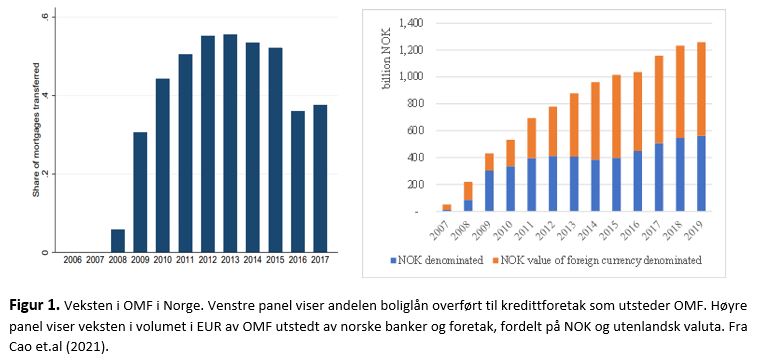

Selv om OMFer har blitt benyttet lenge, er det først etter finanskrisen i 2007-2008 at utstedelsene har skutt fart. I Europa står nå OMFer for om lag 36 % av bankenes markedsfinansiering, dvs. innlån av bankene som ikke er innskudd. I Norge er også OMF blitt viktig. Etter at regelverket for OMF ble innført i Norge i 2007, har veksten i OMF vært betydelig. Mellom 35 og 50 % av alle boliglån siden 2010 er brukt som pant til OMFer, se figur 1. Totalt har norske banker utstedt OMF verdt om lag 143 milliarder Euro, som er litt mindre enn halvparten av norsk BNP. OMFer bidrar til om lag halvparten av norske bankers markedsfinansiering.

Viktigheten av OMF har ført til fokus på reguleringer av OMF-markedene. Spesielt i EU – hvor OMFer er regulert ulikt på tvers av land – jobbes det med å etablere et likere sett av regler og rammebetingelser. Et nytt regelverk ble vedtatt i November 2019, og formålet med dette var blant- annet å fremme bruken av OMF i Europa ytterligere.

Samtidig som det har pågått arbeid med å fremme bruken av OMF, har det vært diskutert hvor hensiktsmessig dette er. En del av diskusjonen handler om OMF kan føre til vridninger i bankenes kredittilbud, hovedsakelig vekk fra bedriftsutlån og til boliglån. Tanken er som følger: OMF utstedes hovedsakelig basert på boliglån. Siden OMF er en sikker og relativt billig kilde til finansiering for bankene, kan OMF føre til at bankene finner det mer fordelaktig å låne ut til boliglånskunder. Dette kan gå på bekostning av f.eks. bedriftsutlån. Spesielt i Eurosonen, hvor det har vært bekymringer knyttet til bedriftenes tilgang til lån etter Eurokrisen, har dette vært en særlig relevant problemstilling. I land som Norge, hvor husholdningenes gjeld i utgangspunktet er høy og boligprisene likeså, er en bekymring at mer boliglån som følge av adgang til å utstede OMF kan bidra til økt sårbarhet. En annen bekymring knyttet til OMF har vært at det kan skyve risiko over på bankenes andre kreditorer. Det er imidlertid uklart hvor viktig disse potensielle negative effektene av OMF er og det har vært lite forskning på området.

I en ny forskningsartikkel analyserer vi, sammen med Talina Sondershaus, om/hvordan introduksjonen av OMF i Norge har påvirket bankenes kredittilbud. Ble norske banker mer villig til å gi boliglån på bekostning av bedriftslån når de fikk tilgang til OMF? Begynte de å låne mer til risikable kunder? For å fastslå hva effekten av OMF relativt til alt annet som skjedde på den tiden, sammenlikner vi banker ut fra hvor stor andel av boliglånene deres som hadde en relativt lav belåningsgrad da OMF ble innført. Dette er fordi det bare var relativt sikre boliglån som kunne brukes som pant i OMF. Vi ser tydelig at banker med mer sikre boliglån utstedte mer OMF etter endringen i regelverket. Vi ser at andelen boliglån for disse bankene og kredittforetakene sett under ett går ned, ikke opp. Samtidig som boliglånsandelen går ned, ser vi at andelen bedriftsutlån går opp – altså motsatt av hva bekymringene knyttet til OMF har vært. Ved å se nærmere på hvilke bedrifter som får de nye lånene, ser vi imidlertid at det primært er selskaper som har lavere kredittvurdering enn gjennomsnittskunden.

Samtidig som bankene økte tilbudet av kreditt til bedrifter, finner vi at banker som utsteder mer OMF også investerer mer i likvide finansielle eiendeler. Tolkningen vår er at denne økningen i likviditeten av bankenes eiendeler – hvor lett de kan gjøre om utlån og investeringer til kontanter – har bidratt til å øke bankenes utlån til bedrifter. Hvorfor? Fordi bedriftsutlån ofte er vanskelig å gjøre om til kontanter ved videresalg, og fordi det også sannsynligvis er vanskeligere å forutse når bedrifter vil trenge kontanter enn husholdninger med boliglån. Begge deler fører til at det er en viss likviditetsrisiko knyttet til å gi bedriftsutlån.

Funnene våre tyder på at OMF bidrar til mer kreditt til bedrifter og høyere likviditet til bankene. Sistnevnte fører til at bankenes likviditetsrisiko går ned. Samtidig ser vi at de nye foretakene som låner er mer risikable, noe som kan føre til at kredittrisikoen til bankene går opp. Sistnevnte resultat holder også når vi ser på foretak som låner av flere banker – for utvalget av relativt risikable foretak er økningen i bedriftslån større hos banker som utstedte mye OMF enn de andre bankene til foretaket. Hvilke av effektene er størst? Ved å se på risikopremien på usikret gjeld som investorer krever for å låne til bankene, ser vi at den går ned, på tross av mer risikable foretakslån. Dette indikerer at markedsaktører entydig mener at bankenes totale risiko går ned som følge av OMF.

Alt i alt tyder funnene våre på at OMF har flere positive effekter, og at enkelte av de negative konsekvensene kan være overvurdert basert på våre data. Det er imidlertid verdt å påpeke at det fremdeles er viktige, ubesvarte spørsmål angående risikoen knyttet til OMF vi ikke har sett på. For eksempel kan mer OMF føre til at bankene blir mer eksponert for samme risiko, gitt at bankene kjøper hverandres OMF. OMF gjør også en større del av bankenes finansielle eiendeler og finansieringstilgang mer eksponert for boligprisfall.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.