Rustet for en usikker fremtid

Usikkerhet og stadige endringer i det økonomiske bildet stiller høye krav til hvordan vi som organisasjon løser våre samfunnsoppdrag. Vi kan i begrenset grad påvirke utviklingen i verdensøkonomien, men vi kan sørge for at organisasjonen er best mulig rustet til å håndtere endringene som skjer.

Norges Bank utfører viktige oppgaver på vegne av fellesskapet. Hvorvidt vi lykkes, bestemmes både av ytre forhold og av hvor godt forberedt vi som organisasjon er til å møte hendelsene som inntreffer.

Året 2023 var preget av fortsatt høy inflasjon og stigende styringsrenter internasjonalt. For å dempe prisveksten her hjemme hevet Norges Bank styringsrenten fra 2,75 til 4,5 prosent i løpet av året. Oppgang i aksje- og rentemarkeder bidro til at Statens pensjonsfond utland steg kraftig i verdi.

Mye av det vi gjør i Norges Bank er mindre synlig enn styringsrenten eller verdien av fondet. Hver dag gjøres det opp milliarder av kroner i Norges Banks oppgjørssystem. Det er selve navet i det norske betalingssystemet. Forvaltningen av Statens pensjonsfond utland innebærer også millioner av transaksjoner hvert år, og vi er avhengig av at systemene fungerer som de skal. De siste årene har vi styrket organisasjonen for å sikre at vi er operasjonelt robuste. I lys av den geopolitiske situasjonen har vi også jobbet mer med beredskap og økt innsatsen for å forebygge og håndtere cyberangrep.

Når økonomien og verden endrer seg, må vi tilpasse oss. Vi må forbedre modellene og analysene våre, skaffe nye og bedre data og løse oppgavene på nye måter. Det stiller høye krav til Norges Bank som organisasjon og arbeidsplass. Derfor er vi opptatt av å tiltrekke og utvikle dyktige og motiverte medarbeidere, og vi jobber for å ha et godt arbeidsmiljø med et sunt ytringsklima og rom for å feile.

Jeg er stolt av mine kollegaer som med høy kompetanse og sterkt engasjement, arbeider for at vi skal lykkes med Norges Banks viktige samfunnsoppdrag.

Oslo, 27. februar 2024

Ida Wolden Bache

sentralbanksjef

Norges Banks hovedstyre

Hovedstyret består av sentralbanksjefen, de to visesentralbanksjefene og seks eksterne styremedlemmer, alle oppnevnt av Kongen i statsråd. To styremedlemmer velges i tillegg av og blant de ansatte til å delta i behandlingen av administrative saker.

Sentralbanksjefen er leder og visesentralbanksjefene er henholdsvis første og andre nestleder. Hovedstyret har fire saksforberedende og rådgivende utvalg som gjennom sitt arbeid skal styrke og effektivisere drøftingene i hovedstyret. Les mer om hovedstyrets medlemmer på norges-bank.no.

Hovedstyrets arbeid 2023

Hovedstyret hadde 13 møter i 2023 og behandlet 218 saker. Hovedstyret har også seminarer, som benyttes til mer utdypende presentasjoner og drøfting med administrasjonen om premissene for viktige saker som kommer på styreagendaen. Saker knyttet til forvaltningen av Statens pensjonsfond utland står for om lag 2/3 av tidsbruken i hovedstyret.

I tillegg bruker hovedstyrets fire underutvalg tid på å forberede utvalgte saker som skal behandles i hovedstyret. Les mer om hovedstyrets underutvalg på norges-bank.no.

Tabell 1 Hovedstyrets arbeid 2019–20231

|

2019 |

2020 |

2021 |

2022 |

2023 |

|

|

Antall styremøter |

18 |

20 |

14 |

14 |

13 |

|

Antall styreseminarer |

11 |

4 |

5 |

6 |

5 |

|

Antall styresaker |

242 |

222 |

228 |

212 |

218 |

|

Utvalgsmøter |

|||||

|

Revisjonsutvalget |

5 |

7 |

11 |

7 |

6 |

|

Godtgjørelsesutvalget2 |

4 |

5 |

7 |

6 |

6 |

|

Eierskapsutvalget |

5 |

7 |

9 |

7 |

8 |

|

Risiko- og investeringsutvalget |

7 |

10 |

13 |

13 |

9 |

1 Med opprettelse av komiteen for pengepolitikk og finansiell stabilitet i 2020 overtok komiteen noe av hovedstyrets tidligere ansvarsområder.

2 Godtgjørelsesutvalget het før 2020 Kompensasjonsutvalget.

Hovedstyrets årsberetning for 2023

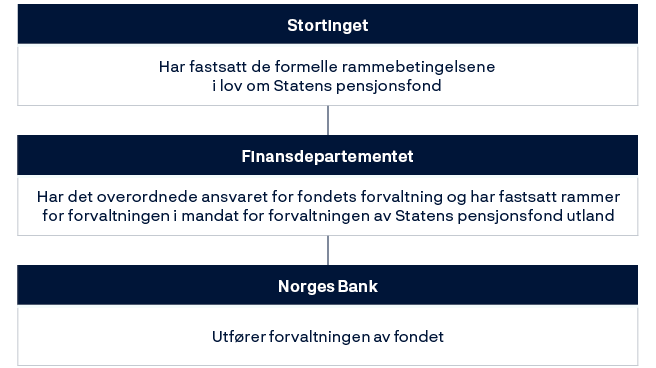

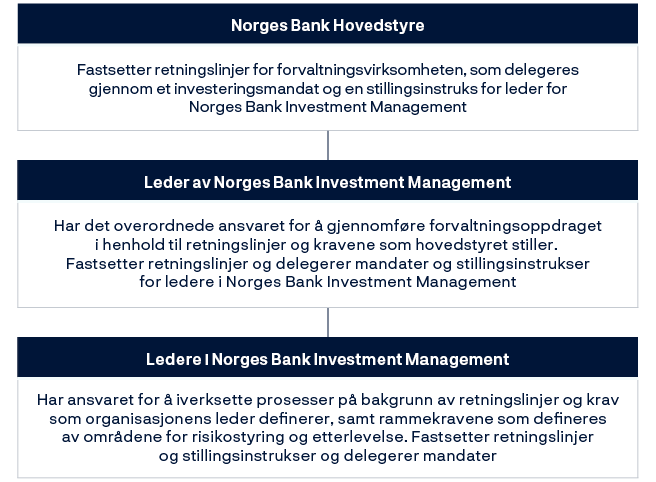

Norges Bank er landets sentralbank og har hovedkontor i Oslo. Banken har utøvende og rådgivende myndighet i pengepolitikken, forvalter landets valutareserver og Statens pensjonsfond utland (SPU), og skal bidra til robuste betalingssystemer og finansmarkeder. I tillegg har sentralbanken enerett på å utstede norske sedler og mynter.

Året 2023 var preget av fortsatt høy inflasjon og stigende styringsrenter internasjonalt. Kronekursen svekket seg videre i 2023, særlig frem mot sommeren. Det var høy prisvekst både på varer som importeres til Norge, og på norskproduserte varer og tjenester. For å dempe prisveksten hevet komiteen for pengepolitikk og finansiell stabilitet den norske styringsrenten fra 2,75 til 4,5 prosent i løpet av året. Les mer om dette i Komiteens beretning.

Problemer i enkelte banker i USA og Sveits førte til store bevegelser i de globale finansmarkedene våren 2023. Myndighetene i de to landene grep inn for å redusere smittevirkningene til andre institusjoner og hindre en ytterligere forsterkning av uroen i markedene. Det norske finansielle systemet ble i liten grad påvirket.

Internasjonale aksjemarkeder steg mye gjennom fjoråret. Det bidro til en kraftig økning i markedsverdien til Statens pensjonsfond utland. God avkastning på fondets renteinvesteringer bidro også. I tillegg økte fondets verdi som følge av kronesvekkelsen og tilførsler til fondet. Fall i internasjonale eiendomsmarkeder trakk isolert sett fondsverdien ned. Utviklingen i aksje- og rentemarkedene, samt kronesvekkelsen, bidro også til at Norges Banks valutareserver økte i verdi.

Med 2023 startet en ny strategiperiode for Norges Bank (Strategi 25). For fondet innebærer strategien en videreføring og videreutvikling av investeringsstrategiene. Ambisjonen er å utnytte fondets særtrekk som en stor og langsiktig investor for å oppnå målet om høyest mulig avkastning på en ansvarlig måte. For å sikre kapasitet, kvalitet og robusthet styrket Norges Bank Investment Management (NBIM) organisasjonen i løpet av året. Arbeidet med økt åpenhet fortsatte, og Statens pensjonsfond utland ble i 2023 kåret til verdens mest åpne fond.

For sentralbankvirksomheten innebærer strategien viktige satsinger innenfor betalingssystemet. I 2023 startet arbeidet med å utrede hvordan neste generasjons oppgjørssystem i norske kroner skal se ut. Samtidig fortsatte bankens arbeid med å vurdere en eventuell innføring av digitale sentralbankpenger. I tråd med strategien besluttet hovedstyret at det skal etableres en ny og moderne data- og analyseplattform i sentralbankvirksomheten. Målet er å legge bedre til rette for bankens analysearbeid.

Arbeid med klima og miljø er strategiske satsinger for både fondet og sentralbankvirksomheten. NBIM fortsatte arbeidet for at selskapene fondet er investert i innretter seg mot ambisjonene i Parisavtalen. I sentralbankvirksomheten ble det, i tråd med strategien, arbeidet for å øke forståelsen av effektene klimaendringer og energiomstilling har på økonomien.

Sikkerhet og beredskap hadde høy prioritet gjennom 2023. Det ble særlig arbeidet med forebygging og håndtering av cyberangrep, men i lys av den geopolitiske situasjonen ble også beredskap generelt viet økt oppmerksomhet.

I løpet av året ble det gjort enkelte endringer i organiseringen av Norges Bank. Hovedstyret vedtok i mars at NBIM og sentralbankvirksomheten skulle ha egne enheter for HR og Kommunikasjon. Målet var klarere ansvarslinjer, enklere organisering og en mer tilpasset støtte til de to virksomhetsområdene.

Hovedstyret er fornøyd med organisasjonens innsats og takker de ansatte for betydelige bidrag gjennom 2023. De ansatte er Norges Banks viktigste ressurs, og det arbeides systematisk for at alle i banken skal trives, utfordres og ha kompetanse til å levere på samfunnsoppdraget. Årlig gjennomføres en større medarbeiderundersøkelse, der blant annet medarbeidernes engasjement, trivsel og gjennomføringskraft kartlegges og vurderes. Undersøkelsen er et viktig verktøy i arbeidet med utviklingen av ansatte, organisasjonen og arbeidsplassen. Hovedstyret er tilfreds med resultatene fra årets medarbeiderundersøkelse og vurderer arbeidsmiljøet som godt. Se årsrapportens del om Samfunnsansvar og bærekraft for mer informasjon om våre medarbeidere og hvordan vi jobber for å være en attraktiv og fremtidsrettet arbeidsplass.

Statens pensjonsfond utland

Norges Bank forvalter Statens pensjonsfond utland på vegne av Finansdepartementet. Banken skal forvalte fondet med sikte på høyest mulig avkastning over tid, innenfor de rammene som mandatet fra Finansdepartementet setter.

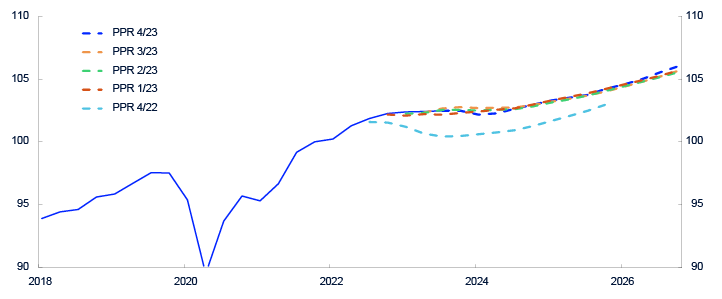

Markedsverdien til Statens pensjonsfond utland økte med 3 336 milliarder kroner gjennom året, og var ved utgangen av året på 15 765 milliarder kroner. Markedsverdien påvirkes av avkastningen på investeringene, kapitaltilførsel og uttak fra staten, samt endringer i valutakurser.

Fondets avkastning

I 2023 tilsvarte avkastningen 2 222 milliarder kroner.1 Svakere kronekurs økte markedsverdien med 409 milliarder kroner, men det har ingen betydning for fondets kjøpekraft i utenlandsk valuta. Innskuddet fra den norske stat var netto 704 milliarder kroner etter utbetalt forvaltningsgodtgjøring.

Fondets avkastning målt i fondets valutakurv var 16,1 prosent før fradrag for forvaltningskostnader. Aksjeavkastningen var 21,3 prosent. Utviklingen i aksjemarkedet var preget av en sterk oppgang i teknologiselskaper. Fortsatt oppgang i styringsrentene som følge av høy inflasjon preget obligasjonsmarkedene. Fall i lange renter mot slutten av året bidro likevel til at obligasjonsavkastningen i 2023 ble 6,1 prosent.

Avkastningen på investeringene i unotert eiendom var -12,4 prosent, og i unotert infrastruktur for fornybar energi var avkastningen 3,7 prosent. Eiendomsavkastningen var svak, både absolutt og sammenlignet med andre aktivaklasser. Avkastningen var preget av lavere verdsettelse som følge av høyere realrenter og lavere etterspørsel etter kontoreiendom i perioden etter pandemien.

Ved utgangen av 2023 var investeringene i fondet fordelt med 70,9 prosent i aksjer, 27,1 prosent i rentepapirer, 1,9 prosent i unotert eiendom og 0,1 prosent i unotert infrastruktur for fornybar energi.

Med et stort fond og en aksjeandel på rundt 70 prosent må vi være forberedt på store svingninger i fondets avkastning og markedsverdi. Norges Bank publiserer hvert år resultatet av historiske og fremtidsrettede, hypotetiske stresstester. I stresstester gjennomført ved utgangen av 2023 inngår sjokk som økonomisk resesjon knyttet til høy offentlig og privat gjeldsgrad, langvarig geoøkonomisk konflikt og reprising av aksjemarkedet. I disse stresstestene er det estimerte verdifallet i fondet om lag 30 prosent over en periode på inntil fem år.

Hovedstyret vurderer at avkastningen i fondet over tid har vært god. I perioden 1998–2023 har den årlige avkastningen vært 6,1 prosent i gjennomsnitt. Årlig netto realavkastning, etter fradrag for inflasjon og forvaltningskostnader, har vært 3,8 prosent i samme periode.

Avkastning i forhold til referanseindeksen

Avkastningen banken oppnår sammenlignes med avkastningen på fondets referanseindeks. I 2023 var fondets avkasting 0,18 prosentpoeng lavere enn avkastningen på referanseindeksen som forvaltningen måles mot.

Norges Banks investeringsstrategier er gruppert i hovedstrategiene markedseksponering, verdipapirseleksjon og allokering. Strategiene utfyller hverandre og søker å utnytte fondets størrelse og lange investeringshorisont. Innretningen innenfor hver strategi har vært gjenstand for endringer over tid.

Gjennom strategien for markedseksponering investeres fondet bredt i de aksjene og obligasjonene som inngår i referanseindeksen. Investeringene gjøres på en kostnadseffektiv måte og med sikte på å bidra til målet om høyest mulig avkastning. Strategien for verdipapirseleksjon er basert på fundamental analyse av selskaper, og banken benytter både interne og eksterne forvaltere. Allokering omfatter ulike delstrategier som søker å forbedre fondets avkastnings- og risikoegenskaper på sikt. Investeringer i eiendom og unotert infrastruktur for fornybar energi er en del av allokeringsstrategien.

Resultatene i både markedseksponering og verdipapirseleksjon var gode, og bidro positivt til fondets relative avkastning i 2023. Resultatene fra allokeringsstrategien, og særlig investeringene i unotert eiendom, gjorde at fondets samlede avkastning før kostnader likevel var lavere enn avkastningen på fondets referanseindeks.

De unoterte eiendomsinvesteringene i fondet er i all hovedsak knyttet til kontor, logistikk og varehandel. Kontoreiendommene utgjør om lag halvparten av porteføljen, og investeringene i kontor og varehandel er konsentrert til et fåtall store byer. Økte realrenter i årene etter pandemien har bidratt til en svak avkastning i eiendom generelt, og spesielt for den delen av kontormarkedet som fondet er investert i. I tillegg har økt bruk av hjemmekontor etter pandemien redusert etterspørselen etter kontorlokaler. Fondets kontoreiendommer hadde en avkastning på -15,4 prosent i 2023. Verdsettelsen av kontorporteføljen var på sitt høyeste i første kvartal 2022, og har siden blitt skrevet ned med 25,2 prosent.

Unotert eiendom inngår ikke i referanseindeksen, og finansieres ved å investere mindre i aksjer og obligasjoner. Det vil kunne være store avkastningsforskjeller mellom eiendom og finansieringen fra år til år. Resultatene må vurderes over tid. I 2023 var avkastningen på de unoterte eiendomsinvesteringene betydelig lavere enn på de aksjene og obligasjonene som var solgt for å finansiere dem. Det ga et bidrag fra unotert eiendom til fondets samlede relative avkastning på -0,58 prosentpoeng.

De noterte eiendomsinvesteringene hadde en avkastning på 16,6 prosent i 2023. Det ga isolert sett et positivt bidrag til fondets relative resultat med 0,11 prosentpoeng. Verdien på disse investeringene svingte mye gjennom året, men fikk sammen med resten av aksjemarkedet et kraftig oppsving i siste kvartal.

Det var stor variasjon i resultatene fra de ulike investeringsstrategiene i 2023. Hovedstyret legger vekt på at resultatene i forvaltningen må vurderes samlet og over tid, og er tilfreds med at den samlede avkastningen over tid har vært høyere enn avkastningen på referanseindeksen som forvaltningen måles mot.

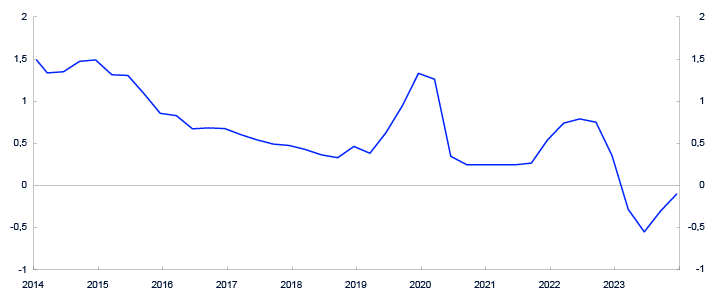

Norges Bank har rapportert bidragene til meravkastning fra de samme tre strategiene i perioden 2013–2023. I denne perioden har årlig meravkastning før forvaltningskostnader vært på 0,29 prosentpoeng. Bidragene fra markedseksponering og verdipapirseleksjon har vært positive, mens allokering har gitt et negativt bidrag til relativ avkastning i samme periode.

Over perioden 1998–2023 har den årlige avkastningen før fradrag for forvaltningskostnader vært 0,28 prosentpoeng høyere enn avkastningen på referanseindeksen fra Finansdepartementet.

Risiko

Målet om høyest mulig avkastning skal nås innenfor en akseptabel risiko. Risikoen i fondet måles, analyseres og følges opp ved bruk av et bredt sett av måltall og ulike typer analyser. Det følger av mandatet at Norges Bank skal legge opp forvaltningen med sikte på at forventet relativ volatilitet ikke overstiger 1,25 prosentpoeng. Ved utgangen av 2023 var forventet relativ volatilitet 0,34 prosentpoeng, mot 0,39 prosentpoeng ved forrige årsskifte.

Målt over hele perioden 1998–2023 har den realiserte relative volatiliteten vært 0,64 prosentpoeng.

Kostnader ved forvaltningen

Forvaltningen av Statens pensjonsfond utland skal være kostnadseffektiv. Lave kostnader er ikke et mål i seg selv, men en kostnadseffektiv forvaltning bidrar til målet om høyest mulig avkastning etter kostnader. I perioden 2013–2023 har de årlige forvaltningskostnadene vært 0,05 prosent av forvaltet kapital. I 2023 var samlede forvaltningskostnader 6,6 milliarder kroner, tilsvarende 0,05 prosent av forvaltet kapital. Hovedstyret er tilfreds med at forvaltningskostnadene er lave sammenlignet med andre forvaltere.

Se omtalen av dette under avsnittet Virksomhetsstyring.

Ansvarlig forvaltning og investeringsstrategien

Det følger av mandatet fra Finansdepartementet at ansvarlig forvaltning skal være en integrert del av forvaltningen av fondet. God avkastning på lang sikt avhenger av en bærekraftig utvikling i økonomisk, miljømessig og samfunnsmessig forstand. I 2023 publiserte banken forventninger til selskapene om forbrukerinteresser og synspunkter på ansvarlig bruk av kunstig intelligens.

Håndteringen av klimarisiko er et prioritert område innenfor ansvarlig forvaltning, og i 2023 publiserte banken skjerpede forventninger til selskapene om håndtering av klimarisiko og synspunkter på frivillig bruk av klimakreditter. Flere av selskapene i porteføljen satte seg i løpet av 2023 mål om netto nullutslipp av klimagasser.

Det er krevende å måle effektene av arbeidet med ansvarlig forvaltning. Foreløpige resultater av et forskningsprosjekt fra 2023 indikerer at Norges Banks offentliggjøring av stemmebeslutninger fem dager før generalforsamlingene øker oppslutningen om fondets standpunkter blant andre aksjonærer.

Norges Bank bidrar til utviklingen av den overordnede investeringsstrategien for Statens pensjonsfond utland gjennom rollen som rådgiver til Finansdepartementet. I november oversendte hovedstyret et råd til Finansdepartementet om å åpne for å investere deler av fondet i unoterte aksjer.

Arbeidet med å ivareta hensynet til ansvarlig forvaltning er omtalt i årsrapportens del om Samfunnsansvar og bærekraft.

Les mer om forvaltningen av fondet i Årsrapport 2023, Statens pensjonsfond utland.

Valutareservene

Norges Bank har valutareserver for beredskapsformål. Valutareservene skal være tilstrekkelig likvide til å kunne benyttes til transaksjoner i valutamarkedet som ledd i gjennomføringen av pengepolitikken eller ut fra hensynet til finansiell stabilitet, og for å møte Norges Banks internasjonale forpliktelser. Forvaltningen av valutareservene rettes inn mot å oppnå høyest mulig avkastning innenfor gjeldende rammer. Valutareservene er delt inn i en aksjeportefølje, en renteportefølje og en petrobufferportefølje.

Aksje- og renteporteføljen

Markedsverdien til den samlede aksje- og renteporteføljen var 654,4 milliarder kroner ved utgangen av 2023. Det er 72,0 milliarder kroner mer enn i 2022. Ved utgangen av året var verdien av aksjeporteføljen 143,1 milliarder kroner, mens verdien av renteporteføljen var 511,3 milliarder kroner.

Målt i internasjonal valuta var avkastningen til den samlede aksje- og renteporteføljen 49,5 milliarder kroner i 2023. Det tilsvarer en avkastning på 8,2 prosent. Aksjeporteføljens avkastning var 30,5 milliarder kroner, tilsvarende 25,0 prosent, mens renteporteføljens avkastning var 19,0 milliarder kroner, tilsvarende 4,3 prosent. Målt i kroner var valutareservenes avkastning 12,7 prosent. Bakgrunnen for resultatene var høyere aksjekurser, løpende renteinntekter og lavere renter globalt. Kronekurssvekkelsen bidro ytterlige til avkastningen målt i norske kroner.

Valutareservene forvaltes nær referanseindekser fastsatt av hovedstyret, og avkastningen følger utviklingen i de største aksje- og obligasjonsmarkedene tett. I 2023 var avkastningen til aksje- og renteporteføljen henholdsvis 0,01 og 0,03 prosentpoeng høyere enn avkastningen til tilhørende referanseindekser. Forventet relativ volatilitet for aksje- og renteporteføljen var ved utgangen av året henholdsvis 0,05 og 0,02 prosentpoeng, og har ligget rundt disse nivåene gjennom 2023. Resultatrisikoen for Norges Bank oppstår som følge av markedseksponering og ulik valutasammensetning for aktiva- og passivasiden. Se også omtale av balanse og resultatregnskap nedenfor.

De siste ti årene har aksje- og renteporteføljen hatt en årlig avkastning på henholdsvis 10,4 prosent og 1,0 prosent målt i internasjonal valuta. Samlet sett har avkastningen vært 3,5 prosent årlig. Hovedstyret mener avkastningen over tid har vært god.

Petrobufferporteføljen

Formålet med petrobufferporteføljen er å sørge for hensiktsmessig håndtering av statens behov for veksling mellom utenlandsk valuta og norske kroner, samt foreta overføringer til og fra Statens pensjonsfond utland. Porteføljen svinger normalt i verdi som følge av kjøp og salg av valuta i markedet, kjøp av valuta fra Statens direkte økonomiske engasjement (SDØE), samt månedlige overføringer til og fra Statens pensjonsfond utland. Høye olje- og gasspriser har de siste årene ført til store kapitalstrømmer og store svingninger i petrobufferporteføljen. Slik var det også i 2023.

Petrobufferporteføljens markedsverdi var 35,4 milliarder kroner ved utgangen av året. Det er 7,8 milliarder kroner mer enn i 2022. Avkastningen på porteføljen var 8,8 milliarder kroner, hovedsakelig som følge av kronesvekkelsen. Netto tilførsel var -3,1 milliarder kroner.

Ansvarlig forvaltning og investeringsstrategien

Sammensetningen av aksje- og renteporteføljen skal være tilpasset formålene med valutareservene. Hovedstyret har fastsatt rammer og prinsipper for forvaltningen slik at valutareservene er investert for å møte fremtidige likviditetsbehov. Rammeverket for forvaltningen vurderes årlig.

Forvaltningen av aksjeporteføljen skal følge de samme prinsipper og strategier for ansvarlig forvaltning som forvaltningen av aksjeinvesteringene i Statens pensjonsfond utland. Blant annet innebærer det at bankens arbeid med ansvarlig forvaltning baseres på et langsiktig mål om at selskapene i porteføljen innretter sin virksomhet slik at den er forenlig med målene i Parisavtalen.

Arbeidet med å integrere hensynet til ansvarlig forvaltning i valutareservene er omtalt i årsrapportens del om Samfunnsansvar og bærekraft.

Les mer om forvaltningen av valutareservene i rapporten Forvaltningen av Norges Banks valutareserver.

Oppgaver som statens bank

I tillegg til å være landets sentralbank er Norges Bank også statens bank. Som statens bank utfører Norges Bank flere oppgaver på vegne av staten, blant annet forvaltning av statsgjelden og nødvendige valutatransaksjoner knyttet til bruken av petroleumsinntektene.

Kronetransaksjoner på vegne av staten

Det har vært høye volumer i valutavekslingene vi utfører på vegne av staten, og i 2023 kjøpte Norges Bank valuta for 329 milliarder kroner. Vekslingene i 2023 gjenspeiler de svært høye petroleumsprisene i 2022 fordi oljeselskapene i første halvdel av året betaler skatt for inntekter fra året før.

Norges Banks oppgave er å veksle statens inntekter fra petroleumsvirksomheten på norsk sokkel, slik at staten får riktig mengde kroner til bruk over statsbudsjettet og riktig mengde valuta til sparing i SPU. Vekslingene er en oppgave vi utfører på vegne av staten, helt adskilt fra pengepolitikken. Den svake kronen bidro til at kronesalgene fikk oppmerksomhet. Kronesalgene må ses i sammenheng med oljeselskapenes kronekjøp. Selskapene har hovedsakelig inntekter i valuta, og de må kjøpe kroner for å kunne betale skatter og avgifter til staten. En betydelig del av disse kroneinntektene brukes til å dekke underskuddet på statsbudsjettet. Norges Bank selger derfor bare en del av kronene oljeselskapene betaler til staten.

Statsgjeld

Norges Bank forvalter statsgjelden på vegne av Finansdepartementet. Lånebehovet dekkes i hovedsak gjennom opptak av langsiktige obligasjonslån. Staten låner også kortsiktig gjennom salg av statskasseveksler, som er lån med løpetid på ett år eller kortere. Staten låner kun i norske kroner.

Ved utgangen av 2023 var statsgjelden 567 milliarder kroner, fordelt på 517 milliarder kroner i statsobligasjoner og 50 milliarder kroner i statskasseveksler.

Gjennom året ble det tatt opp obligasjonslån for 80 milliarder kroner i markedet. I februar ble det lagt ut et nytt 10-års lån på 22 milliarder kroner ved syndikering. Dette lånet ble utvidet med 10 milliarder kroner ved en syndikering i oktober. I tillegg ble eksisterende lån utvidet med 48 milliarder kroner ved auksjoner fordelt på 22 dager. På enkelte av disse dagene ble det på samme tid auksjonert to lån.

Gjennomsnittlig rente for obligasjonene som ble emittert i 2023, var 3,52 prosent, mot 2,76 prosent i 2022. Oppgangen skyldes en generell økning i rentenivået.

Det ble emittert statskasseveksler for 52 milliarder kroner til markedet gjennom 18 auksjoner.

Grunnet høy volatilitet og usikkerhet i rentemarkedene både ute og hjemme tillot Norges Bank at primærhandlerne stilte større renteforskjeller enn normalt i interbankmarkedet for obligasjoner og veksler. På høsten reduserte Norges Bank den tillatte renteforskjellen noe.

Opplåning i statsobligasjoner og statskasseveksler ble gjennomført i tråd med strategi og låneprogram for 2023.

Betalingssystemet

Norges Bank skal fremme et effektivt og sikkert betalingssystem. Norges Bank er øverste oppgjørssystem for betalinger mellom bankene i Norge, samt utsteder av sedler og mynter. Norges Bank overvåker betalingssystemet og annen finansiell infrastruktur, bidrar til beredskapsløsninger og er tilsynsmyndighet for interbanksystemer. Den finansielle infrastrukturen vurderes som sikker og effektiv. Driften har vært stabil og betalinger kan gjennomføres raskt og til lave samfunnsøkonomiske kostnader.

Norges Banks oppgjørssystem

I Norges Banks oppgjørssystem (NBO) foretas oppgjør av betalinger mellom banker og andre foretak i finansiell sektor som har konto i Norges Bank. De fleste betalinger i norske kroner blir derfor i siste instans gjort opp i NBO. Driften av oppgjørssystemet har vært stabil gjennom 2023. Gjennom året ble det i gjennomsnitt gjort opp betalinger for 355 milliarder kroner hver dag. Ved utgangen av 2023 hadde bankene folio- og reserveinnskudd i Norges Bank på i alt 38 milliarder kroner.

I tråd med Strategi 25 er det besluttet å starte prosessen med å fornye oppgjørssystemet. Utredningen adresserer store og til dels vidtrekkende problemstillinger. Dette inkluderer aspekter som sikker og stabil drift, tilgjengelighet, interoperabilitet, likviditetsstyring, pengepolitikk, nasjonal styring og kontroll, og kostnadseffektivitet. Et sentralt spørsmål er om neste generasjons oppgjørssystem skal bygge videre på dagens modell med en dedikert løsning for Norges Bank eller om deltagelse i Eurosystemets samarbeid om TARGET Services er mer hensiktsmessig.

En velfungerende løsning for realtidsbetalinger er en viktig del av et effektivt betalingssystem. Realtidsbetalinger er betalingstjenester som sikrer at mottaker får pengene direkte inn på konto sekunder etter at betalingen er initiert, uavhengig av hvilken dag og tidspunkt på døgnet betalingen skjer. Norges Bank vurderer om rollen som oppgjørsbank skal utvides ved å tilby finansiell infrastruktur for realtidsbetalinger gjennom deltakelse i eurosystemets løsning for oppgjør av realtidsbetalinger (TIPS). Norges Bank har innledet formell dialog med Den europeiske sentralbanken (ECB) om mulig deltakelse i TIPS.

Kontanter

Norges Bank har en grossistrolle i kontantforsyningen og forsyner bankene med kontanter fra fem sentralbankdepoter. Bankene har en detaljistrolle og forsyner sine kunder gjennom ulike kontanttjenester. Mengden kontanter i omløp har i 2023 ligget om lag på samme nivå som foregående år, og i stor grad fulgt samme sesongvariasjoner.

Selv om kontantbruken er svært lav i internasjonal sammenheng, fyller kontanter viktige funksjoner i betalingssystemet. I tillegg til å være sentralbankpenger, har de egenskaper som gjør at de er en del av beredskapen ved svikt i de elektroniske beredskapsløsningene, og de er viktige for personer som ikke behersker eller har mulighet til å bruke digitale løsninger.

For at kontanter skal kunne fylle sine funksjoner, må publikum ha en reell mulighet til å skaffe til veie og bruke kontanter. De siste årene har det kommet på plass flere reguleringer som skal øke kontantenes tilgjengelighet ved å tydeliggjøre bankenes plikt til å tilby sine kunder kontanttjenester. Over noe tid har butikker og tjenesteleverandører i økende grad avvist kontanter som betalingsmiddel. Hovedstyret mener det er viktig med klarhet rundt forbrukeres rett til å betale med kontanter, og at klargjøringen som er foreslått i et lovforslag fra Justis- og beredskapsdepartementet vil være et viktig bidrag til å sikre kontanters anvendelighet. Dette synspunktet har vi gjentatt i bankens publikasjoner i 2023.

Digitale sentralbankpenger

De strukturelle endringene i betalingssystemet reiser spørsmål om det er behov for tiltak fra Norges Bank for at man skal kunne betale effektivt og sikkert i norske kroner også i fremtiden. Norges Bank og mange andre sentralbanker utreder nå innføring av digitale sentralbankpenger.

Utredningen av digitale sentralbankpenger startet i 2016, og i desember 2023 publiserte banken rapporter fra fase 4 av utredningsprosjektet. Fasen har bestått av eksperimentell testing av tekniske løsninger, analyse av scenarioer for betalingssystemet, vurdering av konsekvenser for likviditetsstyringen og pengepolitikken og gjennomgang av nødvendige lovendringer for å kunne innføre digitale sentralbankpenger. Utredningen føres videre i en fase 5 fram til utgangen av 2025. I tillegg til å vurdere digitale sentralbankpenger som vil være allment tilgjengelige, vil det utredes nye former for oppgjør i sentralbankpenger som kan legge til rette for innovasjon knyttet til bankinnskudd og aktiva i tokenisert form. For å få kunnskap og bidra til internasjonal standardisering og samhandling samarbeider Norges Bank med andre sentralbanker og internasjonale organisasjoner.

Cybersikkerhet og beredskap

Cyberhendelser har potensiale til å true det finansielle systemet og finansiell stabilitet. Motstandsdyktigheten mot cyberangrep i finansiell sektor må styrkes. Det krever samhandling mellom offentlige myndigheter og private aktører. Norges Bank har i samarbeid med Finanstilsynet innført testing av cybersikkerhet etter Threat Intelligence-Based Ethical Red-teaming (TIBER), et rammeverk fra ECB. TIBER-NO er den norske implementeringen av rammeverket, som også er tatt i bruk av de nordiske landene og mange andre land i Europa. Den første norske testen ble gjennomført i 2023 og flere pågår. I tillegg deltar vi i nordiske tester. Det er stor interesse for å teste etter TIBER, og erfaringen så langt er at rammeverket er hensiktsmessig for å øke motstandskraften mot cyberangrep.

Finansdepartementet har etter forslag fra Norges Bank fastsatt mandat for en arbeidsgruppe som skal vurdere beredskapen i betalingssystemet. Arbeidsgruppen skal vurdere behovet for tiltak som kan gi økt trygghet for at betalinger kan gjennomføres elektronisk i ulike scenarioer.

Les mer om betalingssystemet i rapporten Finansiell infrastruktur 2023.

Virksomhetsstyring

Norges Bank skal ha en virksomhetsstyring i tråd med beste praksis. Hovedstyret følger opp virksomheten gjennom periodisk rapportering av status for implementering av strategi og mål, ressursbruk, finansiell og operasjonell risiko samt etterlevelse.

Banken skal være kostnadseffektiv og ha en forsvarlig ressursbruk sammenliknet med lignende virksomheter. Hovedstyret har hatt en tett oppfølging av budsjettprosessen, og plan og budsjett for 2024 ble behandlet på flere styremøter i annet halvår. Det er gjennomført flere tiltak for å effektivisere driften, og noen av disse bidrar også til å utnytte synergier og stordriftsfordeler på tvers av virksomheten.

Som verktøy i virksomhetsstyringen benyttes blant annet eksterne sammenligninger («benchmarking») av bankens ressursbruk mot andre lignende organisasjoner. I løpet av 2023 er det gjennomført to eksterne sammenligninger av bankens ressursbruk. CEM Benchmarking har på oppdrag fra Finansdepartementet utført en sammenligning av forvaltningskostnadene i SPU med 270 andre fond. SPU er fondet i sammenligningsgruppen som har lavest kostnader, målt som andel av forvaltet kapital. CEM forklarer de lavere kostnadene med at Norges Bank har en høyere andel intern forvaltning enn de øvrige, og at den interne forvaltningen er kostnadseffektiv. Innenfor sentralbankvirksomheten er det foretatt en sammenligning av ressursbruken i de nordiske sentralbankene. Undersøkelsen viser at bankens ressursbruk er noe lavere enn sentralbankene vi normalt sammenligner oss med. Resultatene viser også at flere av de nordiske sentralbankene øker ressursinnsatsen, spesielt knyttet til utviklingen av betalingssystemet.

Hovedstyret følger opp finansiell og operasjonell risiko og etterlevelse gjennom periodisk statusrapportering. Verdivurderinger, avkastningsmåling, styring og kontroll av risiko følger internasjonalt anerkjente standarder og metoder. Det vises til nærmere utdyping i regnskapsrapporteringen. Det har ikke vært vesentlige brudd på rammene for forvaltning av fondet eller valutareservene i 2023, og den operasjonelle risikoeksponeringen var innenfor styrets risikotoleranse.

Basert på rapportering fra administrasjonen og internrevisjonen gir hovedstyret en årlig vurdering av risikosituasjonen til Representantskapet i Norges Bank. Det er ikke avdekket vesentlige mangler i styrings- og kontrollregimet gjennom 2023, og hovedstyret vurderer kontrollmiljøet og kontrollsystemene som gode.

Det er ikke tegnet forsikring for styremedlemmene og daglig leder for det mulige ansvaret overfor foretaket og tredjepersoner. Hovedstyremedlemmene har i praksis beskjeden risiko for erstatningsansvar, og banken er selvassurandør for eventuelt erstatningsansvar for styremedlemmer eller tilsvarende lederroller. Dette er i tråd med praksis for de andre nordiske sentralbankene.

Balanse og resultatregnskap

Balanse

Norges Banks balanse består av flere poster direkte knyttet til bankens samfunnsoppdrag. Balansesummen ved utgangen av 2023 var 16 629 milliarder kroner, mot 13 200 milliarder kroner ved utgangen av 2022.

Finansdepartementet har i tråd med forvaltningsmandatet for Statens pensjonsfond utland plassert en bestemt del av statens formue på en egen konto (SPU-kronekonto) i Norges Bank. Denne blir i balansen presentert som en gjeld til Finansdepartementet. Banken plasserer innskuddet videre, i eget navn, og presenterer dette i balansen som Nettoverdi SPU. Verdien av SPU-kronekonto vil alltid tilsvare verdien av investeringsporteføljen fratrukket påløpt forvaltningsgodtgjøring og utsatt skatt. Norges Bank har som forvalter ingen finansiell risiko knyttet til forvaltningsoppdraget. Ved utgangen av 2023 var markedsverdien på fondets investeringer 15 765 milliarder kroner, mot 12 429 milliarder kroner ved utgangen av 2022. Se eget avsnitt over for nærmere utdyping av forvaltningen av fondet. Detaljert regnskapsrapportering for investeringsporteføljen til Statens pensjonsfond utland fremgår av note 20 i regnskapet. I tillegg utarbeides en særskilt årsrapport for forvaltningen av fondet.

Foruten Statens pensjonsfond utland utgjør valutareservene majoriteten av eiendelene. Valutareservene er hovedsakelig investert i aksjer, rentepapirer og kontantplasseringer. Nettoverdien av valutareservene var 690 milliarder kroner ved utgangen av 2023, mot 610 milliarder kroner ved utgangen av 2022. Se eget avsnitt over for nærmere utdyping av forvaltningen av valutareservene.

Gjennom statens konsernkontoordning samles alle statlige midler daglig på konto i Norges Bank. Ved utgangen av 2023 var innskuddet 282 milliarder kroner, mot 305 milliarder kroner ved utgangen av 2022. Innskuddet er den største gjeldsposten i balansen, utover SPU-kronekonto. Innskuddet vil imidlertid variere mye gjennom året som følge av store inn- og utbetalinger på statens driftskontoer og tilførsel og uttak fra Statens pensjonsfond utland.

Sedler og mynt i omløp er en gjeldspost for Norges Bank. Norges Bank garanterer for pengenes verdi. Omfanget av kontanter i omløp er drevet av publikums etterspørsel. Synkende etterspørsel har de senere årene redusert omfanget av kontanter i omløp. Ved årsslutt 2023 var 40 milliarder kroner i omløp, uendret fra utgangen av 2022.

Innskudd fra banker, bestående av folio- og reserveinnskudd samt F-innskudd, styres gjennom likviditetspolitikken. Per 31. desember 2023 utgjorde innskuddene 58 milliarder kroner, mot 27 milliarder kroner ved utgangen av 2022.

Norges Bank forvalter Norges finansielle rettigheter og forpliktelser overfor IMF. Norges Bank har dermed både fordring på og gjeld til IMF. Nettoposisjon mot IMF ved utgangen av året er en fordring på 27 milliarder kroner, mot 23 milliarder kroner i 2022. Se note 14 for nærmere omtale av Norges Banks forhold til IMF.

Egenkapitalen var på 322 milliarder kroner per 31. desember 2023, mot 270 milliarder kroner per 31. desember 2022. Egenkapitalen består av et kursreguleringsfond og et overføringsfond. Ved utgangen av 2023 var kursreguleringsfondet på 286,7 milliarder kroner og overføringsfondet på 35,2 milliarder kroner, mot hhv. 253,3 milliarder kroner og 16,2 milliarder kroner ved utgangen av 2022. Egenkapitalen, eksklusiv SPU-kronekonto, utgjør 36,9 prosent av balansesummen mot 35,0 prosent i 2022.

Hovedstyret vurderer egenkapitalen som tilstrekkelig til å oppfylle bankens formål, jf. sentralbankloven § 3-11 første ledd. Sammensetningen av balansen forventes normalt over tid å gi en positiv avkastning, sett bort fra valutakurseffekter. Dette er basert på en forventning om høyere avkastning på plasseringene i aksjer og obligasjoner enn kostnaden på gjeldspostene.

Bankens eiendeler er hovedsakelig plassert i valuta, mens gjelden primært er i norske kroner. Gitt bankens balansesammensetning vil resultatet i stor grad påvirkes av utvikling i globale rente-, aksje- og valutamarkeder. Det må forventes at resultatet vil kunne svinge betydelig fra år til år. For Statens pensjonsfond utland vil i tillegg fremtidig verdiutvikling blant annet påvirkes av uttak og tilførslene til fondet.

Resultatregnskap

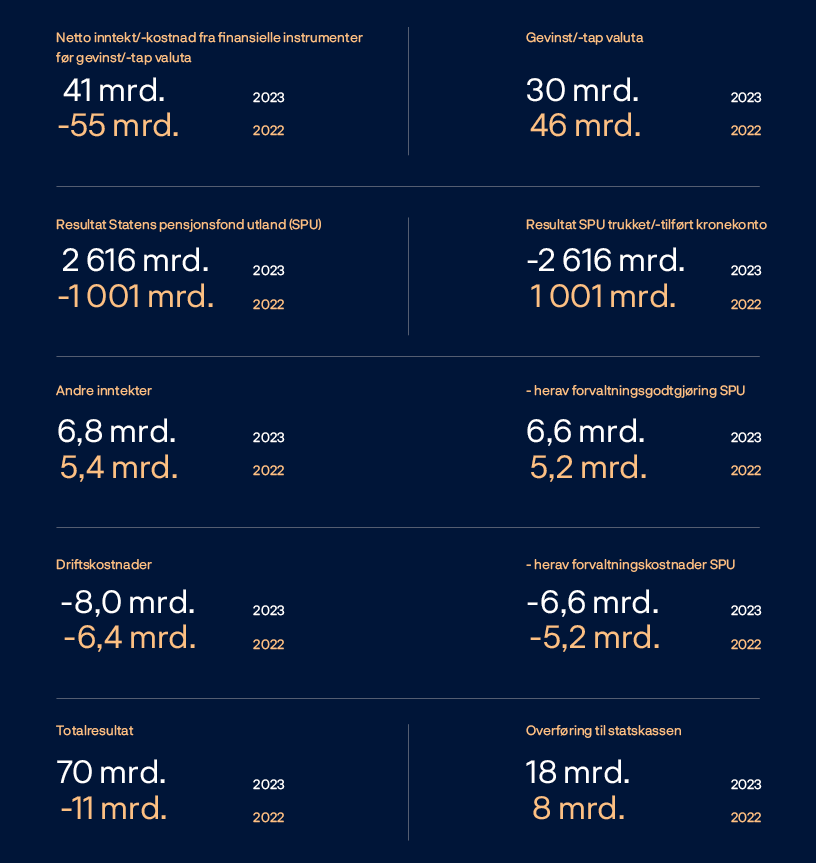

Netto inntekt/kostnad fra finansielle instrumenter

Netto inntekt fra finansielle instrumenter ble 40,9 milliarder kroner i 2023, mot netto kostnad på 55,1 milliarder kroner i 2022. Aksjeinvesteringene ga en gevinst på 30,5 milliarder kroner, mens renteinvesteringene ga en gevinst på 18,6 milliarder kroner, mot henholdsvis tap på 15,9 milliarder kroner og 38,3 milliarder kroner i 2022. Netto inntekt fra finansielle instrumenter inkluderer også en gevinst på 30,3 milliarder kroner som følge av valutaeffekter. Tilsvarende effekt for 2022 var en gevinst på 45,5 milliarder kroner.

Statens pensjonsfond utland

Totalresultatet i Statens pensjonsfond utland ble et overskudd på 2 616,4 milliarder kroner, bestående av et porteføljeresultat på 2 623,0 milliarder kroner fratrukket forvaltningsgodtgjøringen på 6,6 milliarder kroner. Aksjeinvesteringene ga en gevinst på 2 031 milliarder kroner, mens renteinvesteringene ga en gevinst på 232 milliarder kroner. Porteføljeresultatet inkluderer også en gevinst på 409 milliarder kroner som følge av valutaeffekter. Totalresultatet for 2022 var et underskudd på 1 000,5 milliarder kroner, bestående av et porteføljeresultat på -995,3 milliarder kroner og kostnader knyttet til forvaltningsgodtgjøring på 5,2 milliarder kroner.

Totalresultatet for 2023 er trukket fra SPU-kronekonto per 31. desember 2023. Avkastningen ved forvaltningen, etter fradrag for godtgjørelse til Norges Bank, føres mot kronekontoen direkte og påvirker derfor ikke totalresultatet eller egenkapitalen til Norges Bank.

Øvrige driftsinntekter

I samsvar med forvaltningsmandatet mottar Norges Bank godtgjørelse for kostnadene ved forvaltningen av fondet innenfor en øvre grense. Forvaltningsgodtgjøring fra Finansdepartementet var 6,6 milliarder kroner i 2023, mot 5,2 milliarder kroner i 2022. Norges Bank har også inntekter fra andre tjenester levert til banker og husleie fra eksterne leietakere. Inntekter fra disse aktivitetene var totalt 161 millioner kroner i 2023, mot 149 millioner kroner i 2022.

Driftskostnader

Driftskostnadene utgjorde 8,0 milliarder kroner i 2023, mot 6,4 milliarder kroner i 2022. 6,6 milliarder kroner av driftskostnadene i 2023 er knyttet til forvaltningen av Statens pensjonsfond utland. Tilsvarende forvaltningskostnader utgjorde 5,2 milliarder kroner i 2022. Se note 19 for nærmere omtale av forvaltningsgodtgjøringen Norges Bank mottar som følge av forvaltningsoppdraget. Kostnadsøkningen sammenlignet med 2022 er i hovedsak relatert til ekstern forvaltning av Statens pensjonsfond utland, personalkostnader, valutaeffekter og IT-tjenester, systemer og data. Økningen i honorarer til eksterne forvaltere skyldes for det meste sterk meravkastning fra den eksterne forvaltningen, samt at en større andel av fondet er forvaltet eksternt. Høyere personalkostnader skyldes i stor grad en styrking av organisasjonen i form av flere ansatte.

Totalresultat

Endring i aktuarmessige gevinster og tap ga et tap på 35 millioner kroner i 2023, mot et tap på 504 millioner kroner i 2022. Totalresultatet for 2023 ble et overskudd på 70,0 milliarder kroner, mot et underskudd på 11,1 milliarder kroner i 2022.

Disponering av totalresultatet

Disponeringen av totalresultatet er regulert av egne retningslinjer for avsetning og disponering av Norges Banks overskudd, fastsatt ved kongelig resolusjon 13. desember 2019 med hjemmel i sentralbankloven §3-11 annet ledd. Totalresultatet skal disponeres til egenkapitalens kursreguleringsfond inntil dette har nådd 40 prosent av netto valutareserver. Overskytende beløp disponeres til egenkapitalens overføringsfond. Hvert år overføres en tredjedel av overføringsfondet til statskassen.

Totalresultatet på 70,0 milliarder kroner er disponert med en avsetning til kursreguleringsfondet på 33,4 milliarder kroner og en avsetning til overføringsfondet på 36,6 milliarder kroner. Fra overføringsfondet blir det videre overført 17,6 milliarder kroner til statskassen. Årets overføringer og disponeringer er utført i tråd med retningslinjene.

1 Fondets avkastning reflekterer avkastningen på markedsverdien til investeringsporteføljen, som ikke inkluderer utsatt skatt. Porteføljeresultatet i regnskapet på 2 214 milliarder kroner inkluderer resultateffekt knyttet til endringer i utsatt skatt.

Hovedstyret

Oslo, 8. februar 2024

Ida Wolden Bache (sign)

daglig leder / hovedstyrets leder

Pål Longva (sign)

første nestleder

Øystein Børsum (sign)

andre nestleder

Karen Helene Ulltveit-Moe (sign)

Kristine Ryssdal (sign)

Arne Hyttnes (sign)

Hans Aasnæs (sign)

Nina Udnes Tronstad (sign)

Egil Herman Sjursen (sign)

Mona Helen Sørensen (sign)

representant for de ansatte

Truls Oppedal (sign)

representant for de ansatte

Det er utarbeidet en redegjørelse for bærekraft i henhold til regnskapsloven § 3-3c. Rapporten presenteres som et eget dokument i årsrapporten. Bærekraftsrapporten er en integrert del av styrets beretning.

Norges Banks komité for pengepolitikk og finansiell stabilitet

Komiteen for pengepolitikk og finansiell stabilitet har ansvaret for Norges Banks utøvende og rådgivende myndighet i pengepolitikken. Komiteen skal også bidra i arbeidet med å fremme finansiell stabilitet.

Komiteen for pengepolitikk og finansiell stabilitet består av sentralbanksjefen, de to visesentralbanksjefene og to eksterne medlemmer.

De eksterne komitemedlemmene oppnevnes av Kongen i statsråd for fire år av gangen. Sentralbanksjefen er leder av komiteen, og de to visesentralbanksjefene er henholdsvis første og andre nestleder. Les mer om komiteens medlemmer på norges-bank.no.

Komiteen hadde 22 møter i 2023 og behandlet 76 saker.

Komiteens arbeidsform

Komiteen for pengepolitikk og finansiell stabilitet har normalt åtte annonserte møter i året, der den fatter vedtak om styringsrenten. Fire av møtene faller sammen med publisering av Pengepolitisk rapport. På de mellomliggende rentemøtene hvor det ikke publiseres Pengepolitisk rapport beslutter komiteen også nivået på den motsykliske kapitalbufferen.

Komiteens møteplan bestemmes i hovedsak av tidspunktene for de åtte rentemøtene. I tilknytning til rentemøtene som faller sammen med publisering av Pengepolitisk rapport, møtes komiteen fire ganger. I tilknytning til rentemøtene uten rapport møtes komiteen to ganger.

Staben utarbeider og presenterer relevante analyser og prognoser, som danner utgangspunktet for diskusjonene i komiteen. Staben gir også komiteen råd om politikkbeslutninger. For at komiteens medlemmer skal ha så likt grunnlag for diskusjon som mulig, får alle medlemmene tilgang på samme informasjon og analyser fra staben.

Komiteen er opptatt av klar og tydelig kommunikasjon utad. Etter grundige diskusjoner søker komiteen seg frem til vurderinger og beslutninger som flest mulig av medlemmene kan samles om. Pengepolitiske vurderinger, som publiseres i forbindelse med rentebeslutningene, samt vurdering av motsyklisk kapitalbuffer, som publiseres i forbindelse med bufferbeslutningene, reflekterer flertallets syn. Temaer som komiteens medlemmer var spesielt opptatt av i diskusjonene, fremheves i vurderingene. Medlemmer som er uenige med flertallets vurderinger, kan ta dissens, og denne vil offentliggjøres med en kortfattet skriftlig begrunnelse i protokollen og i vurderingene som publiseres samtidig som beslutningen. I 2023 var alle komiteens beslutninger enstemmige. For å underbygge at komiteen opptrer som et samlet kollegium, er det komiteens leder, sentralbanksjefen, som normalt uttaler seg på vegne av komiteen. Øvrige medlemmer uttaler seg etter avtale med komiteens leder.

Komiteen for pengepolitikk og finansiell stabilitets årsberetning for 2023

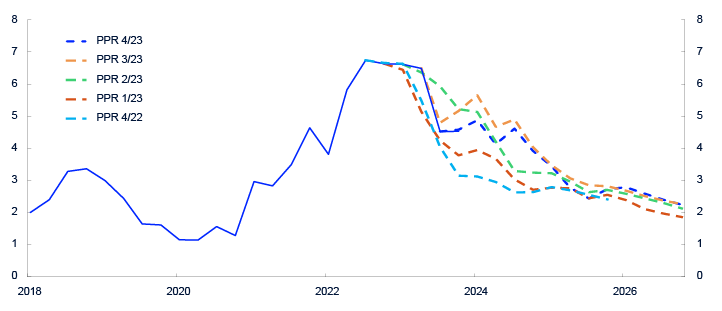

Året 2023 ble preget av fortsatt høy inflasjon og stigende styringsrenter internasjonalt. Kronekursen svekket seg videre i 2023. Internasjonalt kom prisveksten mye ned mot slutten av året. Lavere energipriser dempet konsumprisveksten også her hjemme, men den var fortsatt klart over målet. Høyere prisvekst enn ventet og utsikter til at prisveksten ville holde seg høy lenger bidro til at renten ble hevet raskere og mer enn komiteen så for seg ved inngangen til året.

Etter at styringsrenten var blitt redusert til 0 prosent under koronapandemien, startet Norges Bank å heve renten igjen høsten 2021 i takt med at den økonomiske aktiviteten hentet seg inn. Våren 2022 skjøt prisveksten fart, og styringsrenten ble hevet videre til 2,75 prosent i løpet av året. Renteoppgangen fortsatte i 2023, blant annet som følge av at både prisveksten og den økonomiske aktiviteten ble høyere enn ventet. Høyere lønnsvekst og en svekkelse av kronen bidro til å løfte inflasjonsutsiktene. For å bringe inflasjonen ned mot målet ble renten hevet flere ganger, til 4,5 prosent ved utgangen av 2023.

Samlet sett ble utsiktene for finansiell stabilitet ikke vesentlig endret i 2023. Norske banker er solide og godt rustet til å tåle økte tap og samtidig opprettholde utlånsaktiviteten. Kredittverdige husholdninger og foretak hadde god tilgang på kreditt i året som gikk. Tapene har vært lave, men det er fortsatt forhøyet risiko for at sårbarheter knyttet til gjeld og eiendomspriser kan forsterke et økonomisk tilbakeslag. Som besluttet i mars 2022, ble kravet til motsyklisk kapitalbuffer i bankene økt fra 2 til 2,5 prosent 31. mars 2023.

Pengepolitikk

Internasjonal økonomi

I kjølvannet av pandemien var det en markert oppgang i konsumprisveksten internasjonalt. Prisene på frakt av varer og prisene på energi, metaller og jordbruksprodukter steg kraftig. Russlands invasjon av Ukraina ga ytterligere oppgang i prisene på energi og andre råvarer. I mange land var det flere tiår siden prisveksten hadde vært så høy.

Energiprisene avtok mot slutten av 2022 og var gjennom 2023 betydelig lavere enn året før. Gass- og kraftprisene var likevel fortsatt høye. Oljeprisen steg noe gjennom sommeren og etter utbruddet av krigen mellom Israel og Hamas i oktober, men falt igjen til nær 80 dollar mot slutten av året, som var om lag samme nivå som ett år tidligere. Gjennom fjoråret fløt varehandelen mellom land mer normalt igjen, og prisene på å frakte varer kom ned. Konsumprisveksten avtok gjennom året, særlig gjennom andre halvår. Også den underliggende prisveksten hos handelspartnerne avtok.

For å få prisveksten ned har sentralbankene internasjonalt hevet styringsrentene mye de siste to årene. Da prisveksten avtok utover høsten, falt også markedets styringsrenteforventninger. Mot slutten av 2023 var det forventninger om at sentralbankene ville begynne å sette ned rentene i løpet av våren 2024. De fleste sentralbankene kommuniserte at det ville være behov for å holde rentene oppe en god stund for å få inflasjonen ned til målet.

Den økonomiske aktiviteten hos handelspartnerne steg videre i 2023, men høy prisvekst og økte renter bidro til at veksten avtok gjennom året. Arbeidsledigheten holdt seg lav, og lønnsveksten var fortsatt høy i flere land. Vekstutsiktene bedret seg noe gjennom året. I desember var det utsikter til at den økonomiske veksten ville ta seg noe opp i løpet av 2024.

De langsiktige rentene steg mye gjennom 2022 og frem til høsten 2023, til de høyeste nivåene på over ti år. Siden falt rentene litt igjen og var ved utgangen av året nær nivåene fra ett år tidligere. Internasjonale aksjeindekser steg gjennom 2023.

Problemer i enkelte banker i USA og Sveits førte til store bevegelser i de globale finansmarkedene våren 2023. Myndighetene i de to landene grep inn for å redusere smittevirkningene til andre institusjoner og hindre en ytterligere forsterkning av uroen i markedene. Uroen ga kun begrensede utslag i finansieringskostnadene for norske banker og finansforetak.

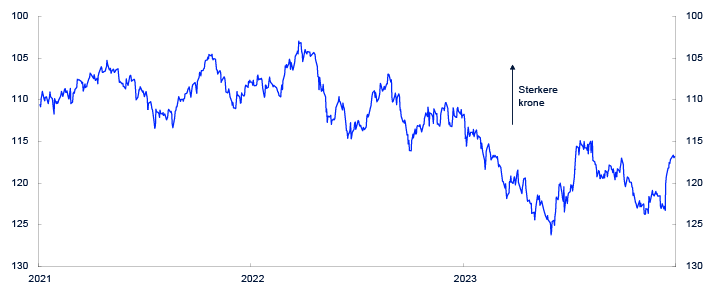

Finansielle forhold i Norge

Kronekursen svekket seg videre i 2023, særlig frem mot sommeren. Svekkelsen må ses i sammenheng med at rentene ute hadde steget mer enn hjemme og at rentedifferansen var lav. Perioder med forhøyet usikkerhet i finansmarkedene og fall i oljeprisen bidro trolig også til svekkelsen. Etter at kronen hadde svekket seg utover høsten, styrket den seg igjen i etterkant av publiseringen av Pengepolitisk rapport 4/2023 i desember i fjor. Det må trolig ses i sammenheng med at rentehevingen i desember ikke var ventet i markedet og at renteforventningene ute hadde falt.

Husholdningenes renteutgifter har steget som følge av økningene i styringsrenten. Fra renteoppgangen startet høsten 2021 og frem til utgangen av fjoråret, har om lag 90 prosent av økningen i styringsrenten slått gjennom til boliglånsrenten. Gjennomslaget fra styringsrenten til innskuddsrenten har vært om lag 60 prosent.

Høyere renter har ført til at også foretakenes finansiering i banker og i obligasjonsmarkedet har blitt gradvis dyrere. Høyere risikopåslag i obligasjonsmarkedet har også økt finansieringskostnadene, særlig for næringseiendom. Hovedindeksen på Oslo Børs var ved utgangen av året noe høyere enn ett år tidligere.

Norsk økonomi

Aktiviteten i norsk økonomi tok seg raskt opp etter pandemien og holdt seg høy gjennom 2022. Oppsparte midler gjorde det mulig for mange å holde forbruket oppe til tross for høy prisvekst og økte renter. Arbeidsledigheten falt til et lavt nivå, og andelen av befolkningen som var i jobb, steg til det høyeste nivået på over 10 år.

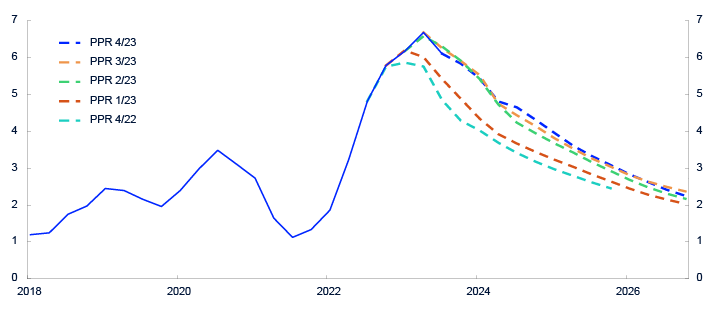

Norsk økonomi nådde trolig konjunkturtoppen mot slutten av 2022. Inn i 2023 var det fortsatt høy aktivitet, og arbeidsmarkedet var stramt. Presset i økonomien avtok gradvis, og utover høsten ble det tydeligere at norsk økonomi kjølte seg ned. Veksten var lav, og arbeidsledigheten hadde økt litt. Bedriftene i vårt regionale nettverk meldte at det var lettere å få tak i den arbeidskraften de trengte. I november ventet bedriftene samlet sett en nedgang i aktiviteten det neste kvartalet.

Den økonomiske aktiviteten ble høyere enn vi så for oss ved inngangen til året. Det var særlig husholdningenes forbruk og fastlandsbedriftenes investeringer som ble høyere enn ventet. Høy prisvekst og økte rentekostnader bidro likevel til en nedgang i husholdningenes konsum i 2023. Samtidig falt boliginvesteringene betydelig mer enn ventet.

Det var store forskjeller mellom næringene i økonomien. Høye petroleumsinvesteringer ga sterk vekst for bedriftene som leverer varer og tjenester til petroleumsnæringen. Svekkelsen av kronen bedret lønnsomheten og ga økt aktivitet for bedriftene som eksporterer varer til utlandet. Samtidig bidro lavere etterspørsel fra husholdningene og svakt nyboligsalg til nedgang i varehandelen og i bygge- og anleggsnæringen.

Mens salget av nye boliger bremset opp, holdt aktiviteten seg bedre oppe i bruktboligmarkedet. Antall usolgte brukte boliger steg til et høyt nivå, men bruktboligprisene holdt seg bedre oppe enn ventet og var i desember 0,5 prosent høyere enn i samme måned året før.

Arbeidsmarkedet utviklet seg bedre enn ventet i 2023. Sysselsettingen fortsatte å stige, og arbeidsledigheten var fortsatt lav ved utgangen av året. Lønnsveksten steg videre og ble høyere enn tidligere anslått. Ifølge Statistisk sentralbyrå var årslønnsveksten 5,3 prosent i 2023, som er det høyeste på 15 år. Oppgangen i lønnsveksten må ses i sammenheng med høy prisvekst, god lønnsomhet i deler av næringslivet og at arbeidsmarkedet fortsatt var stramt. Ved utgangen av året var det utsikter til høy nominell lønnsvekst også i 2024, men trolig noe lavere enn i 2023.

Konsumprisene steg raskere enn ventet utover våren og prisveksten var klart over målet gjennom hele 2023. Prisoppgangen må ses i sammenheng med at bedriftenes kostnader hadde økt mye de siste årene, og fortsatt høy etterspørsel gjorde det mulig å velte mye av kostnadsøkningene videre over i utsalgsprisene. Med stigende lønnsvekst og svekkelse av kronen var det utsikter til at inflasjonen ville bli liggende over målet en god stund. Mens det i 2022 var særlig prisene på energi, matvarer og en del andre varer som steg mye, bidro husleier og prisene på andre tjenester i økende grad til prisoppgangen gjennom 2023.

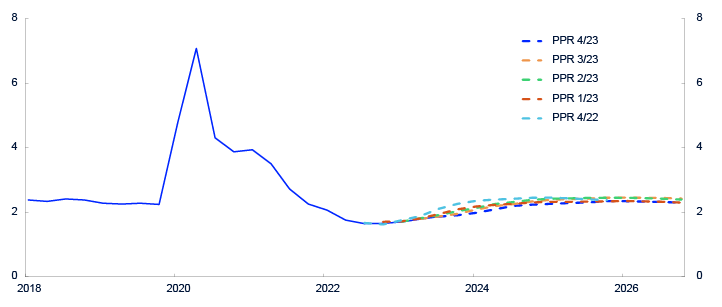

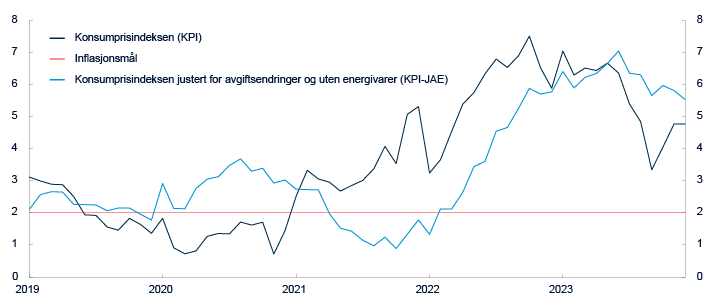

Lavere energipriser dempet oppgangen i konsumprisindeksen gjennom året. Årsveksten i KPI ble 5,5 prosent i 2023, som var litt lavere enn året før. Konsumprisindeksen justert for avgiftsendringer og uten energivarer (KPI-JAE) steg med 6,2 prosent i 2023, som er den høyeste årsveksten siden Statistisk sentralbyrå begynte å publisere indikatoren i 2001. Det var høy vekst i prisene både på varene vi importerer og på norskproduserte varer og tjenester.

Den høye prisveksten har trolig bidratt til å løfte inflasjonsforventningene de siste årene. Norges Banks forventningsundersøkelse viser at forventningene om prisveksten de neste årene har steget siden midten av 2021, men at de avtok noe igjen mot slutten av 2023. Ved utgangen av året lå de langsiktige inflasjonsforventningene fortsatt noe over inflasjonsmålet på 2 prosent.

Sentralbanksjef Ida Wolden Bache på Arendalsuken.

Pengepolitiske avveiinger

Det operative målet for pengepolitikken er en årsvekst i konsumprisene som over tid er nær 2 prosent. Inflasjonsstyringen skal være fremoverskuende og fleksibel, slik at den kan bidra til høy og stabil produksjon og sysselsetting samt til å motvirke oppbygging av finansielle ubalanser.

I de pengepolitiske avveiingene gjennom 2023 la komiteen vekt på at prisveksten var klart over målet. Inflasjonsprognosene ble oppjustert, og det var utsikter til at prisveksten ville holde seg høy en god stund. Det var fortsatt høy aktivitet i økonomien, og arbeidsmarkedet var stramt. Svekkelsen av kronen bidro til å løfte aktiviteten og til at varene vi importerte ble dyrere. Det gjorde det mer krevende å få prisveksten ned. Komiteen la vekt på at det var behov for høyere renter for å bringe inflasjonen ned mot målet. Komiteens vurdering var at dersom pengepolitikken ikke ble strammet inn, kunne priser og lønninger fortsette å stige raskt, og inflasjonen holde seg høy lenge. Da kunne det bli mer kostbart å få prisveksten ned igjen senere. Renten ble hevet både mer og raskere enn tidligere anslått.

Konsumprisveksten avtok etter sommeren, men var fortsatt klart over målet. Samtidig var norsk økonomi i ferd med å kjøle seg ned. Komiteens vurdering var at pengepolitikken virket innstrammende på økonomien og at vi ennå ikke hadde sett de fulle virkningene av tidligere renteøkninger. Komiteen var opptatt av at en for høy rente kunne bidra til en brå oppbremsing i norsk økonomi, med fare for en rask oppgang i arbeidsledigheten. Det ble lagt vekt på at renten ikke skulle settes opp mer enn det som var nødvendig for å få bukt med den høye prisveksten. Renten ble derfor hevet mer gradvis mot slutten av året.

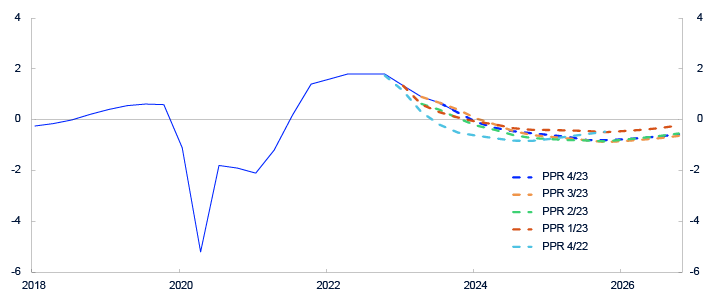

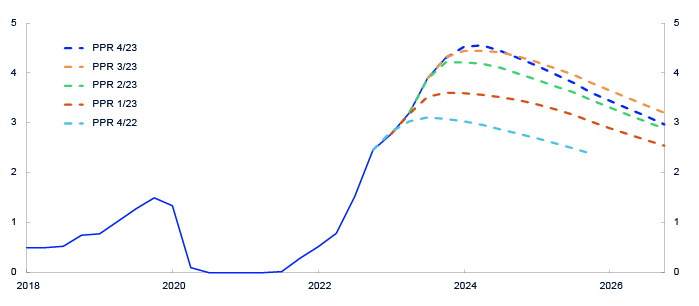

Prognosene i Pengepolitisk rapport 4/2023 innebar en styringsrente som blir liggende på 4,5 prosent frem til høsten 2024, før den gradvis avtar. Den økonomiske veksten ble anslått å holde seg lav i 2024, før den igjen tar seg opp. Arbeidsledigheten ble anslått å øke noe. Det var utsikter til at inflasjonen ville avta og nærme seg målet på noe sikt.

Pengepolitikken gjennom 2023

Renteprognosen ved utgangen av 2022 indikerte en styringsrente som økte til rundt 3 prosent i begynnelsen av 2023, for så å bli liggende der det neste året.

Rentebanen ble oppjustert gjennom 2023, særlig i første halvår. Høyere kapasitetsutnytting enn anslått og en oppjustert inflasjonsprognose medførte at styringsrenten ble satt opp fra 2,75 til 3 prosent, og renteprognosen ble oppjustert på møtet i mars. Renten ble satt videre opp til 3,25 prosent på møtet i mai. Frem mot møtet i juni hadde prisveksten vært klart høyere enn ventet, samtidig som høyere lønnsvekst og svakere krone enn anslått var ventet å løfte prisveksten fremover. Styringsrenten ble økt med 0,5 prosentenheter til 3,75 prosent, og rentebanen ble ytterligere oppjustert. Komiteen satte styringsrenten videre opp til 4 prosent på møtet i august og til 4,25 prosent på møtet i september. Utsikter til at prisveksten ville holde seg høy noe lenger enn tidligere anslått bidro til at rentebanen ble litt oppjustert i september. Styringsrenten ble holdt uendret på møtet i november.

Frem mot møtet i desember hadde prisveksten vært lavere enn ventet, men en svakere krone enn anslått bidro til å løfte inflasjonsprognosen. På møtet i desember ble styringsrenten satt opp til 4,5 prosent. Rentebanen var lite endret den nærmeste tiden, men var noe lavere lenger frem i prognoseperioden.

Kilde: Norges Bank

Finansiell stabilitet og beslutningsgrunnlaget for motsyklisk kapitalbuffer og systemrisikobuffer

Siden september 2021 har Norges Bank hatt beslutningsansvar for motsyklisk kapitalbuffer og et formalisert rådgiveransvar for systemrisikobufferen i bankene. De to bufferkravene utgjør en vesentlig del av bankenes samlede kapitalkrav. Komiteen beslutter motsyklisk kapitalbuffer hvert kvartal, og gir råd om systemrisikobuffer minst hvert annet år, neste gang i 2024.

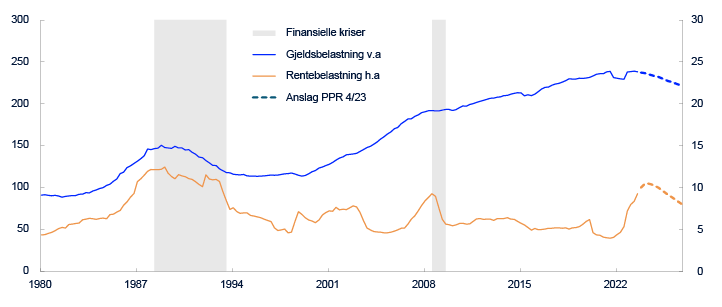

Komiteens vurdering i den halvårlige rapporten Finansiell stabilitet var at sårbarhetene i det norske finansielle systemet var lite endret i 2023, men at det var forhøyet risiko for at sårbarhetene kan forsterke et tilbakeslag i norsk økonomi, se Finansiell stabilitet 2023 – 2. halvår. Mange husholdninger har mye gjeld, og eiendomsprisene har økt mye over mange år. Samlet bidrar bufferkravene til at norske banker har tilfredsstillende kapitaldekning.

De to siste årene har husholdningenes gjeld vokst mindre enn inntektene, og sparingen under pandemien bidro til å gjøre husholdningene mindre sårbare. Mange husholdninger har brukt av oppsparte midler i møte med høy inflasjon og økte renter.

Boligprisene steg svakt i 2023. Omsetningen i bruktboligmarkedet var om lag som normalt, men antallet usolgte bruktboliger økte markert. Nyboligsalget er på et lavt nivå. Den videre utviklingen i boligprisene er mer usikker enn normalt. Risikoen for et stort boligprisfall dempes av lav boligbygging og lav arbeidsledighet.

De fleste husholdninger kan betjene gjelden i møte med økte renter og konsumpriser, men husholdningene med gjeld må bruke mer av inntektene på renteutgifter. Flere må redusere forbruket. Skulle konsuminnstrammingen bli veldig stor, kan det føre til tap på foretakslån og forsterke et økonomisk tilbakeslag gjennom strammere utlånspraksis i bankene. Tapene begrenses av at bankene har relativt lav eksponering mot de mest konsumutsatte næringene. God kapitaldekning og høy inntjening bidrar til at bankene er godt rustet til å tåle økte tap.

Bankenes høye eksponering mot næringseiendom er en viktig sårbarhet i det finansielle systemet. Lave renter bidro lenge til sterk vekst i næringseiendomsprisene. Det siste året har prisene falt, og prisutviklingen fremover er mer usikker enn normalt. Næringseiendomsforetak får redusert lønnsomhet som følge av økte rentekostnader, og lavere næringseiendomspriser svekker soliditeten. Dette gjør refinansiering av lån som forfaller, mer krevende. Det kan fremtvinge hastesalg av eiendom og forsterke et fall i eiendomsprisene.

Våren 2023 førte problemer i enkelte banker i USA og Sveits til store bevegelser i finansmarkedene. Norske banker ble lite påvirket, og kredittverdige husholdninger og foretak har hatt god tilgang på kreditt fra bankene. I Norges Banks kvartalsvise utlånsundersøkelse i 2023 rapporterte bankene samlet sett om lag uendret kredittpraksis overfor husholdninger og foretak gjennom året, men samtidig om litt innstramming overfor næringseiendomsforetak.

Den motsykliske kapitalbufferen skal gjøre bankene mer solide og motvirke at bankenes kredittpraksis forsterker et tilbakeslag i økonomien. I mars 2022 besluttet komiteen å øke kravet til motsyklisk kapitalbuffer fra 2 til 2,5 prosent med virkning fra 31. mars 2023. Kravet har vært uendret gjennom 2023 og bidrar til at bankene er godt rustet til å tåle økte tap. Kravet til systemrisikobufferen er 4,5 prosent. Kravet reflekterer vurderingen av strukturell sårbarhet som høy gjeld i mange husholdninger, bankenes høye eksponering mot næringseiendom og at en banks finansiering er en annen banks likviditetsreserve. Bankene oppfyller kapital- og likviditetskrav med god margin, har god lønnsomhet, og rentemarginen har økt siden renteoppgangen startet i 2021. Tapene har vært lave. Vi venter at rentemarginen avtar, og at tapene vil øke noe, men trolig fortsetter lønnsomheten å være høy.

Komiteen for pengepolitikk og finansiell stabilitet

Oslo, 24. januar 2024

Ida Wolden Bache (sign)

daglig leder / hovestyrets leder

Pål Longva (sign)

første nestleder

Øystein Børsum (sign)

andre nestleder

Ingvild Almås (sign)

Steinar Holden (sign)

En bærekraftig utvikling og overgangen til netto nullutslipp er viktig for samfunnet og økonomien. Det angår oss som sentralbank og som forvalter av Statens pensjonsfond utland, og det angår oss som arbeidsgiver og arbeidsplass. Norges Bank har utarbeidet en egen strategi for bærekraft. Den omfatter våre målsetninger for arbeidet med klima og miljø, samfunn og sosiale forhold og virksomhetsstyring, etikk og kultur.

Dette kapittelet gir en oversikt over Norges Banks arbeid med sentrale temaer innenfor bærekraft. Det omhandler blant annet hva vi gjør for å sikre et godt arbeidsmiljø og fremme mangfold og likestilling, og det beskriver bankens arbeid med klimarisiko og klimapåvirkning.

Bærekraftstrategi

Norges Banks strategi for bærekraft er delt inn i tre hovedområder med tilhørende målsetninger. Den fullstendige strategien er publisert på Norges Banks nettsider.

Klima og miljø

- Vi skal arbeide med å redusere utslipp fra egen drift i tråd med ambisjonene i Parisavtalen.

- Vi skal være en aktiv eier og pådriver for at selskapene vi er investert i oppnår netto nullutslipp innen 2050.

- Vi skal øke vår forståelse av effektene av klimaendringer og energiomstilling.

Samfunn og sosiale forhold

- Vi skal ha en kultur for mangfold, inkludering og like muligheter for alle.

- Vi skal utvikle våre medarbeidere slik at de trives, utfordres og har kompetanse til å møte fremtidens utfordringer.

Vi skal fremme menneske- og arbeidstakerrettigheter gjennom ansvarlig forvaltning og våre anskaffelser.

Virksomhetsstyring, etikk og kultur

- Vi skal sette våre ansatte og samarbeidspartnere i stand til å ta bærekraftige valg.

- Vi skal rapportere om vårt arbeid med bærekraft i tråd med beste praksis.

- Vi skal støtte opp under utviklingen av standarder for velfungerende markeder, god selskapsstyring og ansvarlig forretningspraksis.

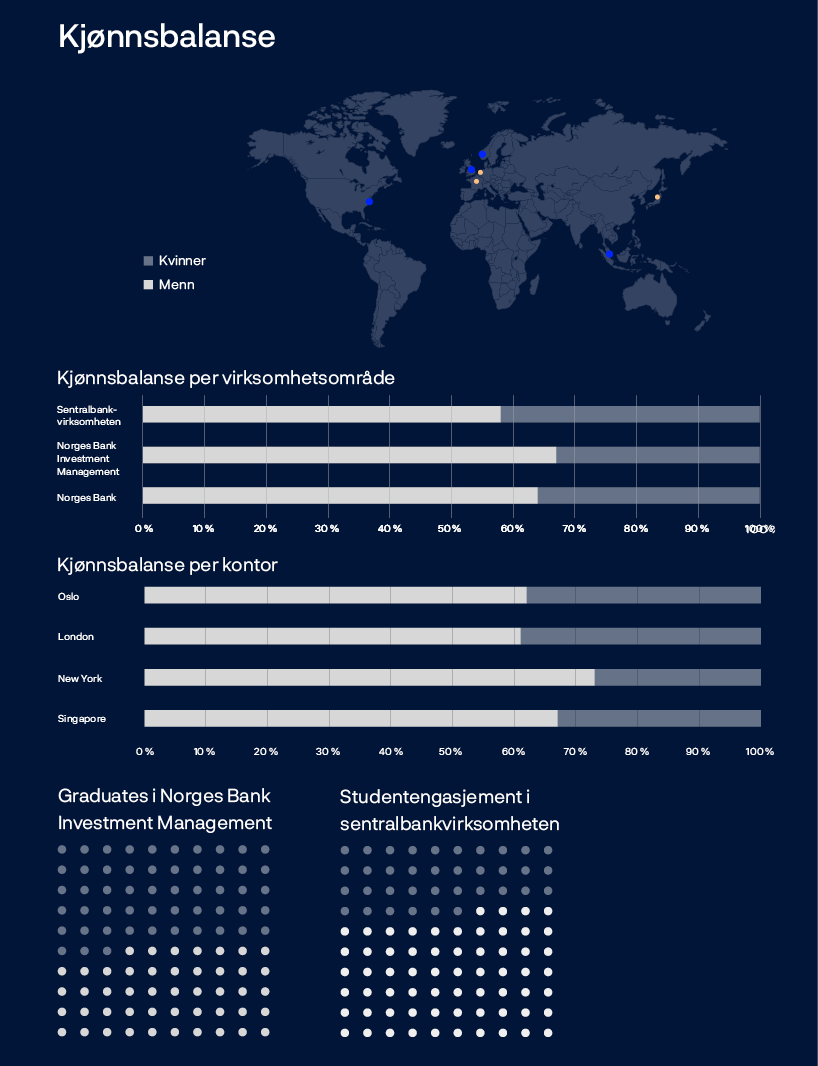

Våre medarbeidere

De ansatte er Norges Banks viktigste ressurs. Ved utgangen av 2023 hadde Norges Bank 1 079 faste ansatte. Av disse er 654 ansatt i Norges Bank Investment Management, 417 i sentralbankvirksomheten og 8 i Tilsynssekretariatet.

Norges Bank er en global organisasjon der 25 prosent av de ansatte jobber ved kontorer i London, New York og Singapore. I tillegg har vi eiendomskontorer i Paris, Luxembourg og Tokyo. Norges Bank har medarbeidere fra totalt 38 ulike nasjonaliteter, 12 i sentralbankvirksomheten og 37 i Norges Bank Investment Management.

Attraktiv og fremtidsrettet arbeidsplass

I Norges Bank legges det til rette for at alle skal trives, utfordres og ha kompetanse til å levere på samfunnsoppdraget. De ansatte er bankens viktigste ressurs, og derfor må vi tiltrekke, utvikle og beholde dyktige og engasjerte medarbeidere. Alle ansatte og andre som har sitt virke i banken skal ha et godt og trygt arbeidsmiljø. Vi har tilrettelagt for en fleksibel arbeidshverdag med mulighet for å jobbe utenfor kontoret.

Vi gjennomfører årlig en større medarbeiderundersøkelse der vi blant annet kartlegger og vurderer medarbeidernes engasjement, trivsel og gjennomføringskraft. Undersøkelsen er et viktig verktøy når vi arbeider med utviklingen av ansatte, organisasjonen og arbeidsplassen. Resultatene fra undersøkelsen diskuteres i bankens hovedstyre, ledergrupper og ulike samarbeidsutvalg, og det iverksettes tiltak basert på diskusjoner både i ledelsen og i de enkelte team.

Sammenlignet med andre organisasjoner på tvers av arbeidsmarkedet i Norge, har Norges Bank en høyere gjennomsnittsscore på samtlige sammenlignbare områder. Arbeidsmiljøet blir generelt sett på som støttende og anerkjennende. I 2023 har det vært en positiv utvikling innenfor temaer som gjelder arbeidsbalanse, autonomi og personlige utviklingsmuligheter.

For å sikre gode ansettelsesforhold er det gjennom arbeidsmiljøutvalget og vernetjenesten etablert et aktivt samarbeid mellom ledelsen og representanter for de ansatte.

I vurderingen av Norges Banks virksomhet er det ikke avdekket risiko for eller forhold som gir grunn til å tro at det forekommer brudd på grunnleggende menneskerettigheter eller anstendige arbeidsforhold.

På side 52 til 63 redegjøres det for hvordan vi arbeider med likestilling og mot diskriminering, i samsvar med aktivitets- og redegjørelsesplikten.

Mangfold og inkludering

Hovedstyret har fastsatt prinsipper for HR i Norges Bank. Dette omfatter blant annet arbeidet med likestilling, anti-diskriminering, mangfold og inkludering. Det følger av bankens etiske regelverk at det er nulltoleranse for diskriminering, trakassering eller mobbing. Norges Bank stiller klare krav og forventninger til at man skal behandle hverandre med respekt og tilstreber å ha en kultur der det er sett på som positivt å si fra om feil og uakseptable forhold. Vi setter våre ambisjoner for arbeidsmiljøet gjennom arbeidet med virksomhetens strategi og handlingsplaner.

Vi skal være ledende på våre fagområder, og mener at økt mangfold og inkludering gjør oss bedre. Mangfold bidrar til flere perspektiv, økt kreativitet og bedre beslutninger. Banken forsøker å ivareta hensynet til mangfold og inkludering i prosessene knyttet til rekruttering, utvikling og å beholde medarbeidere og ledere. Ved rekruttering tar vi utgangspunkt i avdelingens samlede behov og diskuterer hvordan rekrutteringsprosessen kan utformes for å utfylle mangfoldet i teamene. Lønnsdiskusjoner, utvikling og etterfølgerplanlegging ses i sammenheng for å ivareta både like rettigheter og likeverdige muligheter for opprykk til senior- og lederroller.

I den årlige medarbeiderundersøkelsen måles blant annet medarbeiderengasjement og underliggende faktorer som ledelse og samarbeidskultur. Årets undersøkelse viste at kvinner og menn opplever like muligheter for utvikling i sine roller.

Andelen ansatte som rapporterer om mobbing og trakassering i medarbeiderundersøkelsen er lav og for noen enheter lavere sammenlignet med 2022.

Kjønnsbalanse og -fordeling

Norges Bank har forpliktet seg til Kvinner i Finans-charteret og dets ambisjon om at kvinneandelen skal øke i finansvirksomheter, spesielt innenfor leder- og spesialiststillinger. Dette gjør vi gjennom fastsettelse av konkrete mål, ansvarliggjøring av ledelsen og ved systematisk arbeid i HR-prosesser som rekruttering, avansement og etterfølgerplanlegging. Gjennom utvikling av ulike HR-data, gjennomføring av medarbeiderundersøkelser, medarbeidersamtaler og HMS-arbeid arbeider vi systematisk med å identifisere risiko for diskriminering eller andre hinder for likestilling.

Ved utgangen av 2023 var 393 kvinner og 686 menn ansatt i Norges Bank. Det gir en kvinneandel på 36 prosent. Det er en økning fra 35 prosent i 2022 og 34 prosent i 2021. Kvinneandelen var 33 prosent i Norges Bank Investment Management i 2023. Det er en økning fra 29 prosent i 2022 og 27 prosent i 2021. I sentralbankvirksomheten var kvinneandelen 42 prosent i 2023. Det er en reduksjon fra 43 prosent i 2022 og 44 prosent i 2021. Flytting av ansatte mellom virksomhetsområdene, i forbindelse med omorganisering, forklarer i stor grad de interne endringene fra 2022 til 2023.

Tabell 2 Prosentandel kvinner og menn per stillingsgruppe på hovedkontoret i Oslo

|

Stillingsgruppe |

2023 |

2022 |

2021 |

|||

|

Prosentdel menn |

Prosentdel Kvinner |

Prosentdel menn |

Prosentdel Kvinner |

Prosentdel menn |

Prosentdel Kvinner |

|

|

Avdelingsdirektør |

58 % |

42 % |

88 % |

12 % |

80 % |

20 % |

|

Enhetsdirektør |

76 % |

24 % |

75 % |

25 % |

76 % |

24 % |

|

Seksjonsleder |

64 % |

36 % |

62 % |

38 % |

68 % |

32 % |

|

Analysedirektør1 |

100 % |

0 % |

100 % |

0 % |

- |

- |

|

Spesialrådgiver |

75 % |

25 % |

72 % |

28 % |

71 % |

29 % |

|

Seniorrådgiver |

57 % |

43 % |

61 % |

39 % |

65 % |

35 % |

|

Rådgiver |

56 % |

44 % |

50 % |

50 % |

51 % |

49 % |

|

Analytiker1 |

51 % |

49 % |

65 % |

35 % |

- |

- |

|

Konsulent |

56 % |

44 % |

56 % |

44 % |

47 % |

53 % |

|

Servicemedarbeider |

0 % |

100 % |

0 % |

100 % |

0 % |

100 % |

1 Stillingsgruppene analytiker og analysedirektør ble i 2022 etablert i rammeverket for stillingsgrupper på tvers av sentralbankvirksomheten og Norges Bank Investment Management. Tidligere var disse stillingene i stillingsgruppene rådgiver og spesialrådgiver, derfor blir det fra 2022 en endring i utvalget for disse stillingsgruppene.

Kjønnsbalansen innenfor enkelte stillingsgrupper reflekterer dagens situasjon i arbeidsmarkedet. Det er færre kvinner enn menn som søker på lederstillinger, samt på stillinger generelt innen finans- og IT-sektoren. Ved utgangen av året var kjønnsbalansen i tråd med målsettingen på minimum 40 prosent i de fleste stillingsgrupper under ledernivå. Det er en positiv utvikling på ledernivå og vi er nå på linje med målsettingen for avdelingsdirektører. For øvrige ledere og spesialiststillinger er vi ikke i mål.

Tabell 3 Prosentandel kvinner i leder- og spesialiststillinger1

|

Stillingsgruppe |

2023 |

2022 |

||

|

Prosentdel menn |

Prosentdel Kvinner |

Prosentdel menn |

Prosentdel Kvinner |

|

|

Ledere totalt i Norges Bank |

70 % |

30 % |

72 % |

28 % |

|

Ledere i sentralbankvirksomheten |

67 % |

33 % |

67 % |

33 % |

|

Ledere i Norges Bank Investment Management |

72 % |

28 % |

77 % |

23 % |

|

Spesialister totalt i Norges Bank |

77 % |

23 % |

76 % |

24 % |

|

Spesialister i sentralbankvirksomheten |

73 % |

27 % |

69 % |

31 % |

|

Spesialister i Norges Bank Investment Management |

80 % |

20 % |

80 % |

20 % |

1 Spesialister inkluderer analysedirektører og spesialrådgivere.

I Strategi 25 videreføres og styrkes arbeidet med mangfold og inkludering, blant annet gjennom ytterligere tiltak for å forbedre kjønnsbalansen. I arbeidet med å nå målet om en kjønnsbalanse på minimum 40 prosent av hvert kjønn, både totalt i banken og blant ledere og spesialister, jobber vi blant annet med å synliggjøre kvinnelige ansatte i banken som forbilder på ulike arenaer. I tillegg blir kvinner på tvers av organisasjonen oppfordret til å søke seniorposisjoner internt. Fremover vil vi særskilt jobbe for å sikre at rekrutterings- og avansementprosessene, utviklingsaktiviteter og etterfølgerplaner gir kandidater og medarbeidere likeverdige muligheter.

Deltidsansatte og midlertidig ansatte

I Norges Bank ansettes de fleste på fulltidskontrakt. Ufrivillig deltid anses derfor ikke som en utfordring. Majoriteten av midlertidige ansettelser i Norges Bank gjelder kontrakter knyttet til forskning og noe timelønnet arbeid.

Tabell 4 Andel midlertidige ansatte og ansatte i deltidsstilling på hovedkontoret i Oslo

|

Menn |

Kvinner |

|

|

Andel midlertidige ansatte |

1,30 % |

1,20 % |

|

Andel ansatte i deltidsstilling |

0,30 % |

0,80 % |

Rekruttering

Norges Bank arbeider systematisk for å tiltrekke og rekruttere de beste kandidatene fra de fremste fagmiljøene nasjonalt og internasjonalt. Vi ønsker oss variasjon i erfaring og perspektiver, og det rekrutteres på tvers av nasjonalitet, kjønn, alder, bakgrunn, kunnskap og kompetanse for å øke mangfoldet i organisasjonen.

Gjennom Norges Banks Kunnskapssenter, bedriftspresentasjoner og forelesninger på skoler og universiteter, arbeider banken med å øke kjennskap og kunnskap om banken blant studenter og elever. Gjennom Norges Bank Teaching Initiative og NBIM Teach holder ansatte forelesninger ved universiteter om økonomi, finans og teknologi. Vi arrangerer også en årlig landsomfattende casekonkurranse for studenter. Både sentralbankvirksomheten og Norges Bank Investment Management tilbyr deltidsarbeid i studentengasjementer. Et viktig satsingsområde i Norges Bank Investment Management for å tiltrekke unge talenter er praksisplasser for studenter på sommeren og «Graduate» programmet.

Det har vært en betydelig økning i antall søknader på stillinger i Norges Bank fra 2022 til 2023. Dette kan forklares med økt oppmerksomhet på rekrutteringsarbeidet, mer tilpasset rekrutteringskommunikasjon og et mindre stramt arbeidsmarked.

I sentralbankvirksomheten var kjønnsfordelingen blant søkere i 2023 65 prosent menn og 35 prosent kvinner, hvor 56 prosent menn og 44 prosent kvinner ble ansatt. Tilsvarende tall for Norges Bank Investment Management var henholdsvis 66 prosent menn og 23 prosent kvinner blant søkere (11 prosent ønsket ikke å oppgi kjønn), hvorav 61 prosent menn og 39 prosent kvinner ble ansatt.

Leder- og medarbeiderutvikling

Gjennom introduksjon av lederprinsipper er forventningene til lederrollen i Norges Bank tydeliggjort. Lederne skal løfte frem medarbeiderne og bygge fellesskap gjennom løpende oppfølging og målrettet, inkluderende og støttende ledelse. Lederprinsippene er fremhevet i ledersamlinger og ledertrening gjennom året.

I forlengelsen av lederprinsippene har Norges Bank Investment Management lansert medarbeiderforventninger. Det har bidratt til en mer helhetlig tilnærming til samspillet mellom leder og medarbeider.

Å gi ledere og medarbeidere utviklingsmuligheter er en viktig del av arbeidet med å beholde motiverte og engasjerte ansatte. Vi har fornyet utviklingsprosessene for å legge til rette for gode diskusjoner om utvikling både individuelt og for team.

Norges Bank arbeider kontinuerlig med kompetanseutvikling. I 2023 har vi blant annet arrangert kurs om energiomstilling, formidling og ulike former for dataanalyse. Gjennom tilgang til en nettbasert kursplattform får ansatte tilgang til tusenvis av kurs fra ledende universiteter. Ansatte kan også søke om opphold og videreutdanning ved eksterne utdanningsinstitusjoner.

Vi legger til rette for at ansatte gjennom midlertidige hospiteringsopphold i andre enheter får erfaring på tvers av virksomhetene og økt forståelse på tvers av fagområdene. Ansatte kan også søke opphold ved andre sentralbanker og andre relevante institusjoner.

Norges Bank Investment Management har i løpet av året introdusert et karriererammeverk med en faglig utviklingsvei. Med dette har hele Norges Bank et karriererammeverk med en fagstige som beskriver ansvar på de ulike nivåene slik at det er tydelig hva som skal til for å oppnå karriereprogresjon.

Vi jobber med etterfølgerplanlegging for å gi muligheter for interne kandidater og for å unngå sårbarheter knyttet til kritiske stillinger og kompetanse. Fremover vil vi arbeide for å sikre at utvikling og etterfølgerplanlegging ivaretas helhetlig og strategisk på tvers av avdelinger, for å ivareta mangfold, utviklingsmuligheter og kjønnsbalanse i senior- og lederroller.

Banken legger til rette for gradvis overgang til pensjonisttilværelsen når det er ønsket. Gjennom pensjonistengasjementer beholder vi erfaren arbeidskraft og bidrar til at ansatte kan ta del i arbeidslivet også etter overgang til en pensjonisttilværelse.

Lønn og lønnsforskjeller

Hovedstyret setter rammene for og følger opp praktiseringen av godtgjørelsesordningene i Norges Bank. Lønnsnivået skal være konkurransedyktig, men ikke markedsledende. Lønnsfastsettelsen er individuell og reflekterer stillingens ansvar, stillingsinnehavers kompetanse, erfaring og prestasjoner.